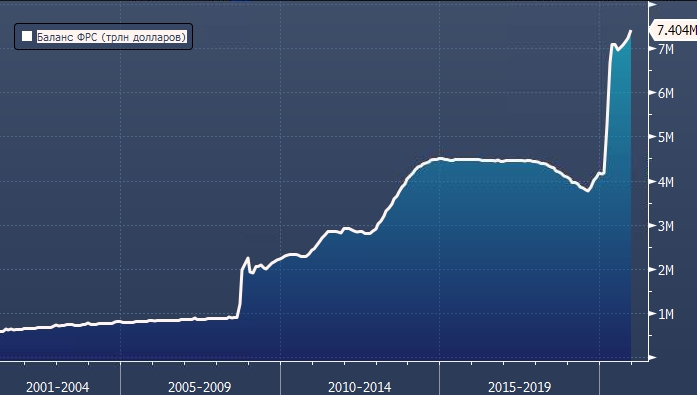

На графике представлена динамика изменения баланса ФРС, в триллионах долларов

Федеральная резервная система, Европейский центральный банк и Банк Японии коллективно увеличили свои балансы примерно на 8 триллионов долларов в 2020 году. Им потребовалось почти восемь лет, чтобы добиться такого же роста после коллапса мировых финансовых рынков в сентябре 2008 г. Этот резкий рост покупок облигаций возродил дебаты о количественном смягчении и о том, какие оно может повлечь за собой финансовые издержки для стран, проводящих его. Но, похоже, что сильно беспокоиться пока не приходится.

Логика следующая: когда центральный банк покупает облигации у коммерческих банков, выручка зачисляется этим банкам в виде дополнительных резервов, хранящихся в органах денежно-кредитного регулирования. Затем центральный банк выплачивает проценты по этим резервам. В периоды, подобные прошлому десятилетию, когда рыночная стоимость портфелей облигаций росла, это было выгодно для центральных банков.

Но если процентные ставки вырастут, все может измениться: центральный банк будет платить более высокие проценты по таким резервам - краткосрочным обязательствам, стоимость его долгосрочных облигаций также снизится. Это может привести к тому, что центральному банку потребуется помощь со стороны фискального органа для рекапитализации или, по крайней мере, центральный банк перестанет перечислять прибыль в свое министерство финансов.

Важным фактором являются обстоятельства, при которых крупные развитые страны могут столкнуться с неожиданным ростом инфляции. Мы еще очень многого не знаем об инфляционном давлении. Но если это произойдет из-за действительно разогретой экономики, весьма вероятно, что налоговые поступления в любом случае будут расти, более чем компенсируя любые расходы, возникающие в результате убытков центрального банка.

Экономисты Официального форума валютных и финансовых институтов сформулировали это кратко, заявив, что единственный сценарий, которого следует по-настоящему опасаться, - это стагфляция, при которой рост экономики низкий, но инфляция высокая. Но, согласно аналитическому центру, существует множество вариантов ограничения финансовых последствий даже в этом сценарии: центральные банки могут упорядочить свои резервы, чтобы некоторые предлагали более низкую процентную ставку, например. Многое будет зависеть от того, как именно фискальный орган и центральный банк относятся друг к другу - политически и юридически - и от готовности правительств допустить убытки у ЦБ.

Налоги и расходы являются спорным вопросом в США, как и денежно-кредитная политика. Но в Европе все становится очень сложным, поскольку евросистема состоит из многих национальных центральных банков без центрального фискального органа, как отмечает Крис Марш, старший советник Exante Data. С точки зрения инвестора, за этой проблемой стоит следить, но не стоит терять сон - по крайней мере, пока. Подлинный рост инфляционного давления вызвал бы такой сдвиг. В прошлые несколько десятилетий влияние роста инфляции на прибыль центрального банка было незначительным и не вызывало опасений.

Майк Берд, Dow Jones Newswires

MarketSnapshot - Новости ProFinance.Ru и события рынка в Telegram

По теме:

Deutsche Bank: баланс ФРС может вырасти до $20 трлн

Мнучин очень сильно удивил рынки и вступил в конфронтацию с ФРС