Доллар быстро восстанавливается, а спекулятивные трейдеры срочно выходят из коротких позиций на фоне роста доходности по казначейским облигациям США. По данным Комиссии по срочной биржевой торговле (CFTC), маржинальные фонды сокращают длинные позиции по евро и фунту, наращивая спрос на американскую валюту.

«Доллар сильно перепродан, в такой ситуации рано или поздно случится коррекция. Это неизбежно», — отмечает Мэт Мали, старший рыночный стратег в Miller Tabak + Co. «Доллар готов к реальному отскоку, на котором можно неплохо заработать. Валюта будет расти несколько недель, а то и месяцев».

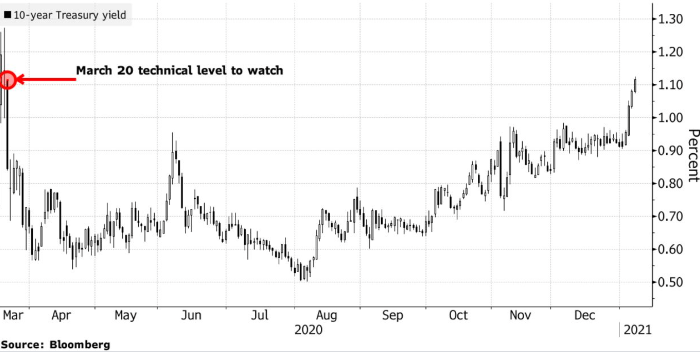

Доллар растет вместе с доходностью по казначейским облигациям

На прошлой неделе доходность по казначейским облигациям выросла на 20 базисных пунктов, показав самое значительное увеличение с июня 2020 года. Эта динамика побудила участников рынка пересмотреть свои медвежьи стратегии по доллару и распродать часть чувствительных к риску активов, включая валюты развивающихся стран.

Индекс доллара, рассчитываемый Bloomberg (Bloomberg Dollar Spot Index) вырос на 0.5% и достиг максимального значения за последние две недели, в основном за счет валют сырьевого сегмента.

По данным CFTC , за неделю на 5 января маржинальные фонды сократили чистую длинную позицию по фьючерсам и опционам на евро, фунт и австралийский доллар. При этом увеличились короткие позиции по новозеландской и канадской валюте.

Доллар готов воскреснуть, но ненадолго

Инвесторам следует готовиться к краткосрочному укреплению доллара. Рынок будет покупать американскую валюту в ожидании прихода в Конгресс Демократов, обещавших бесконечные стимулы.

Анонсированная финансовая стратегия должна способствовать росту доходности, что станет подспорьем для доллара, особенно против низкодоходных валют, отмечают аналитики JPMorgan Chase. Аналогичного мнения придерживаются и стратеги Mizuho Bank. Они считают, что доллар будет укрепляться против валют развивающегося сегмента, если доходность по казначейским облигациям вернется к до-коронавирусным уровням.

«Доходность должна подняться выше диапазона 1.6%-1.8%, иными словами, вернуться в диапазон, предшествовавший пандемии. Только так можно отпугнуть инвесторов от рисковых активов», — отметил глава отдела экономики и стратегии в Mizuho Вишну Варатан.

Инвесторы распродают казначейские облигации

Рекомендации продавать казначейские облигации на фоне рефляционной политики тоже появляются все чаще и чаще. Количественные Хедж-фонды на прошлой неделе активно ликвидировали убыточные длинные позиции по этим инструментам и, возможно, начнут заходить в рынок с короткими позициями, как только доходность пробьет 1.1%.

Мартовские уровни доходности по 10-летним гос. облигациям США формируют важное сопротивление

Источник: Bloomberg

TD Securities рекомендует продавать 10-летние гос. облигации с целью 1.3%. Последний раз доходность фиксировалась на этом уровне в феврале 2020 года. Citigroup тоже призывает покупать активы, которые выиграют от роста доходности. Standard Chartered пересмотрел свою стратегию по 10-летним облигациям в сторону повышения, после того как стало ясно, что Демократы получили контроль над Конгрессом.

«Инвесторы уверены, что Федрезерв позволит доходности подняться, как только экономика начнет подавать признаки жизни. Но полностью уходить с рынка регулятор не собирается», — отметил Стивен Ингландер, глава валютных исследований в StanChart. Он считает, что к концу года доходность достигнет 1.5%.

Подготовлено Profinance.ru по материалам агентства Bloomberg

MarketSnapshot - Новости ProFinance.Ru и события рынка в Telegram

По теме:

Goldman Sachs верит в укрепление валют развивающихся рынков даже при росте доходности в США