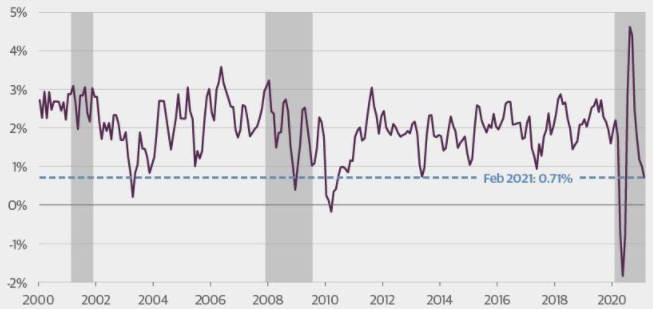

График доходности 10-летних трежерис. Источник: Bloomberg

Билл Гросс

Билл Гросс (гуру долгового рынка, миллиардер и сооснователь одной из крупнейших инвестиционных компаний мира PIMCO – прим. ProFinance.ru) сообщил вчера в интервью Bloomberg TV, что остается в короткой позиции по 10- и 30-летним трежерис, так как ждет скорого роста инфляции в США до 3-4%.

Bank of America

Рынок во многом уже учел в ценах всплеск инфляции, который должен состояться в ближайшие месяцы на фоне ожидаемого роста расходов, написал в понедельник глобальный инвестиционный стратег банка Джаред Вудард. При этом, по его словам, большинство инвесторов и политиков недооценивают масштабов так называемой «ловушки ликвидности»*.

*ProFinance.ru: макроэкономическая ситуация в кейнсианской теории, когда монетарные власти не имеют инструментов для стимулирования экономики ни через понижение процентных ставок, ни через увеличение денежного предложения

В связи с этим Bank of America прогнозирует, что к концу года базовый ИПЦ составит всего 1,7%, несмотря на первоначальный всплеск инфляции в его середине. Иными словами, во втором полугодии рынку предстоит пережить «дезинфляционный шок»

Bridgewater Associates ($150 млрд под управлением)

Мир находится на пороге новой инфляционной волны, которая может заставить ФРС поднять ставки раньше, чем ожидается, сообщил вчера в интервью Bloomberg TV инвестиционный директор компании Грег Йенсен. По его словам, «экстремальный» подход Вашингтона к бюджетному стимулированию может спровоцировать резкий рост потребительских цен и поставить под удар посткризисный рост рынка акций и облигаций.

Текущий рост доходности трежерис является не избыточной реакцией на происходящие события, а началом долгосрочного тренда, отмечает эксперт.

«Экономические условия и инфляция скорректируются быстрее, чем ожидают рынки или ФРС», - резюмирует Йенсен.

Guggenheim Partners ($270 млрд под управлением)

Не стоит считать текущий рост доходности трежерис долгосрочной сменой тренда, так как он является временным явлением, уверены аналитики компании Брайан Смидли и Мэтт Буш. По их мнению, в ближайшие годы ценовое давление в США в основном останется подавленным, что позволит ФРС откладывать ужесточение монетарной политики из-за неспособности инфляции достичь целевого уровня в 2%.

На самом деле инфляция в США замедляется, а не ускоряется, отмечают эксперты со ссылкой на данные за февраль, которые показали замедление базовой трехмесячной реализованной инфляции с 1,0% до 0,7%, что является одним из наиболее низких значений за последние десятилетия (см. график ниже — прим. ProFinance.ru).

Источник: Guggenheim Partners

«Мы считаем, что риски заключаются в снижении доходности трежерис, особенно на ближнем конце и в середине кривой», - заключают аналитики.

MarketSnapshot - Новости ProFinance.Ru и события рынка в Telegram

По теме:

Доходность трежерис резко выросла накануне заседания ФРС

Доходность трежерис превысила дивидендную доходность SP 500 впервые с июля 2019 года

Рост доходности трежерис только начинается

Доходность 10-летних трежерис через год упадет до минус 0,50% - Guggenheim