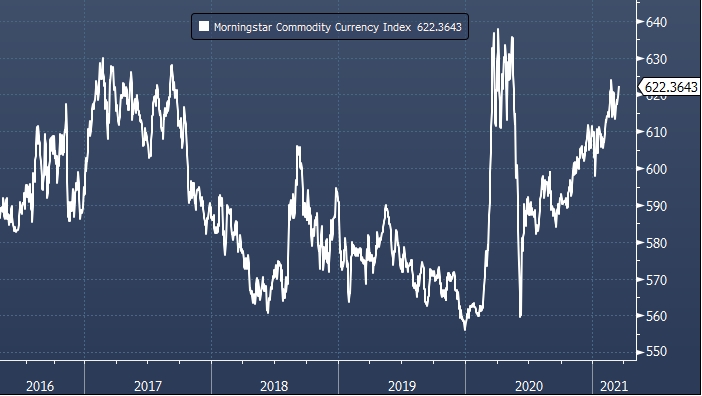

На графике отображена динамика индекса товарных валют по отношению к доллару США, расчет ведет Morningstar.

Citigroup отдает предпочтение рисковым и связанным с сырьем валютам после того, как тон Федеральной резервной системы оказался более «голубиным», чем ожидал банк, говорится в опубликованном поздно вечером в среду обзоре.

«Голубиная позиция ФРС может поддержать аппетит к риску и оказать давление на USD и после сегодняшнего дня, особенно относительно рисковых и сырьевых валют» стран «Группы 10», — процитировал Bloomberg валютного стратега банка Эбрахима Рахбари.

Citi предпочитает доллары Новой Зеландии (NZD), Канады (CAD) и Австралии (AUD), а также норвежскую крону (NOK) и, «более специфически», фунт (GBP).

Итоги заседания обусловят «паузу в отмечавшихся в последнее время торговых стратегиях, основанных на различиях в политике ФРС и других центробанков, особенно ЕЦБ», и это объясняет «медвежий» настрой Citi к доллару против рисковых и сырьевых валют.

Morningstar Commodity Currency TR - индекс, который отслеживает динамику валют стран, значительная часть ВВП которых приходится на торговлю сырьевыми товарами. Индекс включает Канаду, Австралию, Бразилию, Новую Зеландию и Южную Африку.

Вечером в среду завершилось двухдневное заседание Комитета по операциям на открытом рынке ФРС США. Также Центробанк США обновил свои прогнозы по ставкам, экономическому росту и инфляции. Предыдущие оценки были опубликованы в декабре.

Члены Федеральной резервной системы по-прежнему прогнозируют сохранение процентной ставки вблизи нуля как минимум до конца 2023 г., при этом повысив свои экономические оценки, чтобы отразить больший оптимизм в отношении восстановления США от Covid-19.

Семь из 18 представителей центробанка прогнозируют повышение процентной ставки к концу 2023 г., тогда как на декабрьском заседании такую оценку давали пять из 17 членов ФРС, предоставивших ежеквартальные прогнозы.

ФРС ожидает, что ускорение инфляции в этом году будет временным: члены центробанка прогнозируют, что индикатор ценового давления, на который они предпочитают ориентироваться, замедлится до 2% в следующем году после скачка до 2,4% в 2021 г., следует из опубликованных в среду прогнозов.

ФРС сохранила объем выкупа активов на уровне $120 млрд в месяц и повторила, что такие темпы планируется сохранять до «существенного дальнейшего прогресса» в достижении целей по занятости и инфляции.

Центробанк также сохранил целевой диапазон ставки федерального финансирования на уровне 0–0,25%, где он находится с марта прошлого года.

MarketSnapshot - Новости ProFinance.Ru и события рынка в Telegram

По теме:

Сырье готово к новому суперциклу, который все еще может не начаться