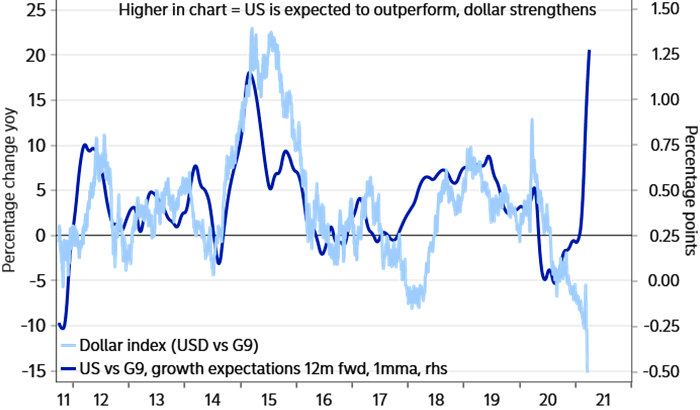

Процентный рост индекса доллара против остальных валют G10 в годовом выражении (голубым, левая ценовая шкала) и аналогичный прогноз Nordea (синим). Правая ценовая шкала отражает дельту экономических прогнозов по США и остальным странам по G10. Источник: Nordea

ФРС полагала, что ее коммуникация, озвученная в прошлую среду, приведет к снижению доходности трежерис, однако вместо этого она выросла на дальнем конце кривой. Регулятор не спешит повышать ставки или сокращать программу покупки активов, однако он все еще занимает более жесткую позицию., чем его коллеги из ЕЦБ или РБА.

Вашингтону необходимо финансировать двойной дефицит (бюджета и платежного баланса — прим. ProFinance.ru), и для этого должна произойти как минимум одна из двух вещей: 1) доходность трежерис должна продолжить рост, или 2) доллар должен достаточно подешеветь, чтобы привлечь иностранных инвесторов. Таким образом, рост доходности трежерис оказывает поддержку доллару.

Не стоит забывать и о том, что в последнее время экономисты все активнее повышают прогнозы по темпам экономического роста США, чего не скажешь о других странах G10. Наш сопоставительный анализ прогнозов по темпам роста ВВП стран Большой десятки говорит о том, что сейчас курс доллара должен расти на 20% в годовом выражении против равновесной корзины основных валют, тогда как в настоящий момент он дешевеет на 15% в годовом выражении (см. график выше — прим. ProFinance.ru).

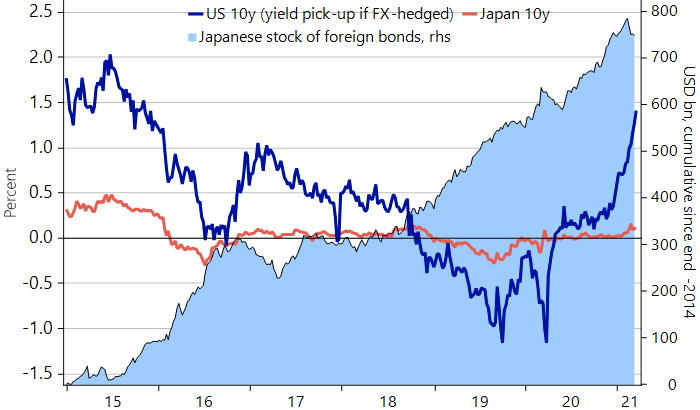

Японские инвесторы в последнее время избегали трежерис, однако доходность десятилетних бумаг с учетом стоимости трехмесячного хеджирования сегодня достигла рекордного уровня с 2015 года (см. график ниже).

Доходность 10-летних трежерис с учетом стоимости трехмесячного хеджирования (синим, левая ценовая шкала), доходность японских десятилеток (красным), а также объем принадлежащих Японии иностранных облигаций (голубая заливка, в млрд долларов, правая шкала). Источник: Nordea

На своем последнем выступлении глава ФРС Джером Пауэлл довольно неуверенно попытался объяснить конкретную позицию регулятора по инфляции, поэтому накануне публикации цифр за апрель возможен новый виток роста доходности трежерис.

Принимая во внимание все вышесказанное, мы остаемся в короткой позиции по евро/доллару с целью 1,1750 и ждем роста доходности десятилетних трежерис как минимум до 2% к лету.

Подготовлено ProFinance.ru по материалам Nordea

MarketSnapshot - Новости ProFinance.Ru и события рынка в Telegram

По теме:

Спекулянты ставят на рост доллара впервые с ноября