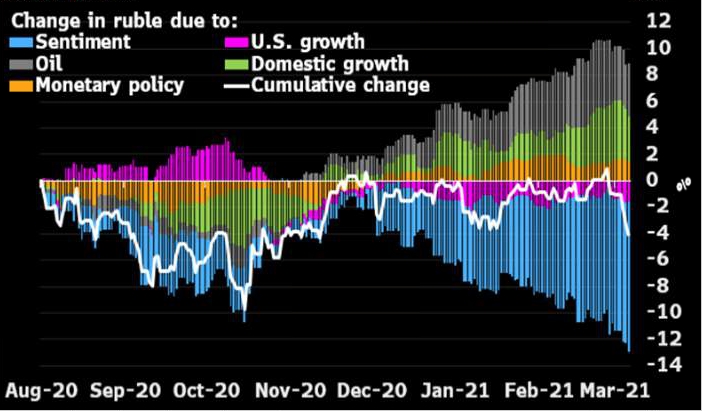

Графическое отображение модели Bloomberg Economics, оценивающей вклад различных факторов в динамику курса рубля.

Цены на нефть Brent не смогли преодолеть в марте 70 долларов за баррель и совершили коррекцию, которая почти вернула цены фьючерсов на уровне 60 за баррель. На теперь уже завершенной торговой неделе котировки Brent отскочили от 60 долларов за баррель. Этот факт оказал рублю поддержку, но это трудно заметить, отметили аналитики Bloomberg Economics, включая Зиада Дауда, главного экономиста Bloomberg Economics по развивающимся рынкам.

На фоне ожиданий новых санкций «российская валюта оказалась в депрессии», отметили эксперты.

«Определяя шоки для обменного курса, мы обнаружили, что настроения были самым большим тормозом в последнее время, компенсировав позитивное влияние цен на нефть, внутреннего роста и денежно-кредитной политики. Давление со стороны политического риска увеличилось примерно на 10% с 19 августа, за день до того, как был отравлен оппозиционер Алексей Навальный. Побочные эффекты от других развивающихся рынков не помогли, — отметили аналитики Bloomberg Economics в опубликованной в воскресенье, 28 марта, аналитической записке.

Когда нефть растет, рубль, как правило, дорожает, помогая Банку России укротить инфляцию. Вместо этого рубль продолжал дешеветь, подпитывая рост потребительских цен и способствуя недавнему ястребиному сдвигу политики центрального банка.

В последние годы российские власти предприняли шаги по защите экономики и обменного курса от колебаний цен на нефть. Введённое бюджетное правило — это одна из причин, по которой рубль не ослаб так сильно в 2020 году на фоне снижения цен на нефть, как в 2014–15 годах, когда в последний наблюдалось сильное снижение цен на нефть. Но неспособность рубля отскочить вместе с нефтью — печальный фактор.

У Bloomberg Economics есть модель, которая позволяет оценить вклад различных факторов в динамику курса рубля. Методология подразумевает оценку в динамике изменения курса рубля вместе с российскими акциями и доходность 10-летних ОФЗ. Изменение курса связывается с 4 различными факторами влияния, затем добавляется фактор нефти.

Внутренний рост (Domestic Growth): Это ситуация, при которой валюта обесценивается, цены на акции падают, а доходность облигаций снижается. Это в совокупности свидетельствует о более слабой отдаче от инвестиций в России.

Денежно-кредитная политика (Monetary Policy): если валюта обесценивается, цены на акции растут, а доходность облигаций снижается. Это указывает на более мягкую денежно-кредитную политику.

Настроения (Sentiment): когда рубль и акции падают, но доходность растет. Такую ситуацию в Bloomberg Economics связывают с изменением настроений, поскольку инвесторы сбрасывают российские активы.

Рост в США (US Growth): когда рубль падает, но акции и доходность растет. Драйвером такой картины, вероятно, является более быстрый рост в США.

Нефть: вклад цен на нефть в курс рубля аналитики оценивают с помощью обычной регрессии по методу наименьших квадратов, учитывая ежедневное изменение курса рубля соотносительно изменения цен на нефть.

Модель работает с 2011 года, но с момента появления изменений в налогово-бюджетной политике в виде бюджетного правила в модель была введена соответствующая переменная, которая отражает ослабление взаимосвязи между нефтью и рублем.

MarketSnapshot - Новости ProFinance.Ru и события рынка в Telegram

По теме:

Банк «Санкт-Петербург» пророчит рублю восстановление до 75 за доллар