Важнейший источник финансирования американского нефтяного сектора иссякает. Частные инвесторы уходят, вынуждая операторов наращивать добычу и денежного потока, чтобы привлечь покупателей.

Такое массовое бегство отражает опыт сланцевых компаний на открытых рынках, где еще до прошлогоднего краха инвесторы разочаровались в отрасли, печально известной низкой доходностью и слабыми экологическими, социальными и административными показателями.

«Этот спад уничтожил частные инвестиции, — отметил Уил Ванлох, глава Quantum Energy Partners, одного из крупнейших инвесторов в сланцевой отрасли. — Общее количество денег, доступных частным компаниям, сократилось, и их станет гораздо, гораздо меньше».

По словам Бена Делла, компаньона в Kimmeridge, сейчас десятки производителей нефти «терпят крах», оставшись без регулярных денежных вливаний для финансирования капитальных расходов, необходимых для бурения.

Частные инвестиции сокращаются, несмотря на восстановление цен на нефть до $60 за баррель. Эта цена позволяет многим операторам выйти на уровень безубыточности и повышает надежды инвесторов на окончательный выход из сектора с прибылью.

Подобные настроения усилились в этом месяце, когда крупный публичный оператор Pioneer Natural Resources, добывающий нефть на богатых сланцевых месторождениях Пермского бассейна в Техасе, согласился купить частную компанию DoublePoint Energy за $6.4 млрд, что стало крупнейшей сделкой между публичной и частной компанией в нефтегазовой отрасли США за десятилетие.

DoublePoint, которая засветилась в американских СМИ в прошлом году, когда Дональд Трамп произнес предвыборную речь перед одной из буровых установок компании в Техасе, получила поддержку со стороны Quantum Ванлоха, Apollo Global Management, Magnetar Capital и Blackstone credit.

Но инвесторы считают, что сделки такого масштаба вряд ли повторятся.

«DoublePoint — единичный случай, — отметил Адам Уотерус, глава базирующейся в Калгари группы прямых инвестиций Waterous Energy Fund. — Есть риск, что люди увидят в этом возврат к 2013 году, когда частные инвесторы наслаждались небывалым успехом сланцевой отрасли. Это не так».

Смена настроений

Настроение в частном секторе меняется уже некоторое время.

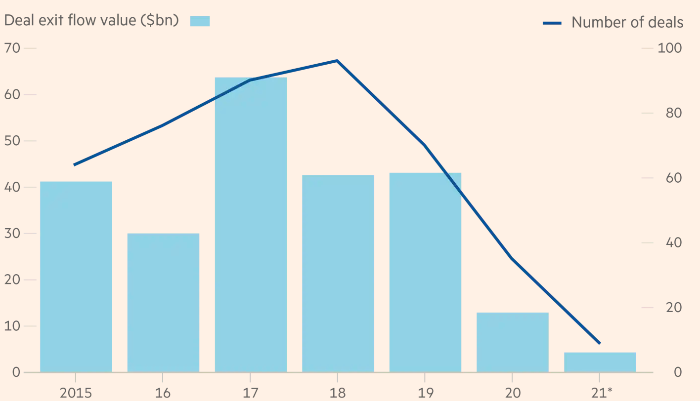

По информации поставщика финансовых данных Preqin, с начала 2015 года по конец 2019 года закрылись 136 частных фондов, которые в общей сложности сумели привлечь $86 млрд для инвестиций в американские нефть и газ.

Частный капитал бежит из сланцевой отрасли

Источник The Financial Times

Этот приток помог профинансировать беспрецедентный всплеск добычи нефти в США до рекордного уровня — около 13 млн баррелей в день в прошлом году.

Но, по словам Рауля Леблана, главы североамериканского подразделения консалтинговой компании IHS Markit, приток ликвидности уменьшился, и во время нынешнего восстановления также не хватает резервов. В прошлом году закрылись 11 фондов, а из-за падения цен на нефть удалось привлечь только $4.5 млрд. Добыча упала и сейчас составляет около 11 млн баррелей в сутки.

«Нынешняя ситуация отличается тем, что для формирования новых частных компаний поступает крайне мало новых частных инвестиций, и у них нет капитала для мобилизации, — заявил Бен Делл из Kimmeridge. — Они не уверены, что смогут привлечь больше капитала».

Некоторые частные операторы тратят неожиданные доходы от подорожания нефти на увеличение объемов бурения в надежде, что дополнительная добыча повысит оценочную стоимость и привлечет покупателей — «отчаянные усилия», чтобы выгодно продать акции, считает Ванлох.

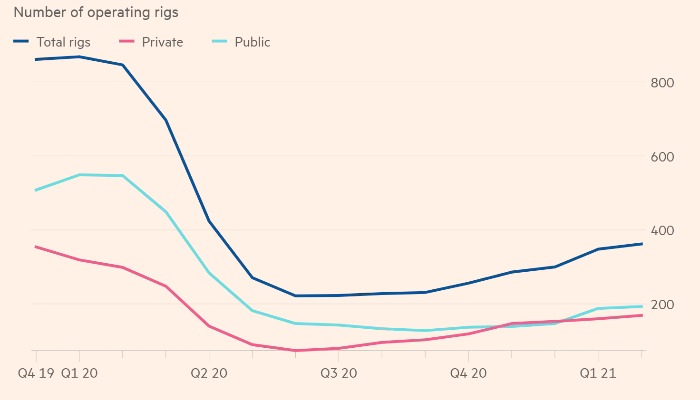

По данным консалтинговой компании Enverus, в этом году буровые установки, используемые частными компаниями, достигли примерно 50% от общего числа 48 материковых штатов.

В то время как государственные операторы сократили капитальные расходы и объем производства в прошлом году, некоторые частные компании поступили иначе. По данным консалтинговой компании Rystad Energy, портфельные компании Quantum увеличили общий объем добычи на четверть — до 500 000 баррелей в сутки к декабрю.

Стратегия оправдалась для DoublePoint, одного из самых активных бурильщиков в Пермском бассейне, даже в тяжелые месяцы ценового падения.

Но удачных сделок все меньше. По данным PitchBook, другого поставщика данных, стоимость сделок с частными инвестициями в прошлом году составила всего $13 млрд из 35 продаж акций — это лишь малая часть по сравнению с предыдущими годами.

По словам аналитиков, похоже, что рынок не поощряет заключение сделок, если инвесторы считают, что это свидетельствует о более высоком росте публичных компаний.

Акции Pioneer упали более чем на 10% с 1 апреля, накануне сделки с DoublePoint, отчасти из-за ощущения, что компания, которая станет крупнейшим производителем в Пермском бассейне после закрытия сделки, снова погналась за ростом предложения.

Компания подчеркнула, что покупка призвана увеличить свободный денежный поток, а не только добычу. В Pioneer заявили, что количество буровых установок, на которых работает DoublePoint, уменьшится.

Слабые активы

IPO, другой основной путь частных инвестиций, также затруднены, учитывая отсутствие энтузиазма на рынках капитала по отношению к производителям ископаемого топлива и сланцевому сектору, который в последние годы приносит такую маленькую прибыль.

Акции компании Blackstone Vine Energy упали примерно на 16% с момента IPO в середине марта — первого со стороны производителя сланцевой нефти с 2017 года, что значительно ниже показателей для этого сектора.

Еще одна серьезная проблема, как отмечают инвесторы, заключается в отсутствии активов достаточного качества, которые могли бы привлечь государственных операторов, которые отказались от стратегии быстрого роста и захвата земли, популярной в предыдущие годы.

Частные компании наращивают темп добычи

Источник The Financial Times

Список привлекательных частных операторов включает CrownQuest, Endeavour Resources, Mewbourne Oil и несколько других более мелких операторов, каждый из которых владеет крупными объектами в Пермском бассейне. Но прошлогодний обвал цен обнажил слабость активов в сланцевом секторе.

За спиной 500 производителей в США стоят частные деньги, что составляет около трети всей американской добычи нефти в последние годы. По словам Уотеруса, основная их масса сейчас терпит убытки и никогда не вернет вложенные деньги.

«Мы полагаем, что около 80% из них неликвидны, — отметил он. — Нет никаких предложений. Так что 400 из 500 невозможно продать».

Недавние сделки включали продажу со стороны Bruin E&P, компании, поддерживаемой частным капиталом, которая обанкротилась в июле, и Grenadier Energy Partners II, поддерживаемой EnCap и Kayne Anderson, двумя крупными частными инвесторами в нефтяной промышленности.

По мнению инвесторов, некоторые частные фирмы также тратят неиспользованный капитал вместо того, чтобы возвращать его вкладчикам, или пользуются преимуществами вывода инвестиций из государственных операторов, которые оптимизируют портфели. Это спровоцировало поток мелких сделок.

«Происходящее напоминает последний рывок капитала, который был вложен в фонды три, четыре или пять лет назад, — добавил Ванлох, имея в виду недавние сделки, в рамках которых частные инвестиционные группы покупали активы у государственных операторов. — Либо потратить, либо потерять».

Скорее всего, компании, терпящие убытки, лишатся капитала и будут вынуждены производить как можно больше нефти как можно быстрее и как можно дольше, просто чтобы поддержать приток денег.

«Этот бизнес разваливается, — заявил Уотерус. — Отрасль в течение многих лет выкачивает деньги из сектора, а не привлекает новый капитал».

Некоторые инвесторы утверждают, что специальные фонды останутся в отрасли, однако неспециализированные фонды идут дальше, видя большие возможности за пределами нестабильного бизнеса ископаемого топлива в быстрорастущих и низкоуглеродных отраслях, которым отдают предпочтение инвесторы, ориентированные на окружающую среду, социальные вопросы и внутрикорпоративные отношения.

Это конец эпохи, в которой частный капитал часто был основным источником финансирования сланцевого сектора. Но доступный капитал сокращается.

«Резервы заканчиваются, — отметил Ванлох. — И как только они будут израсходованы, эти ребята не смогут перезагрузиться».

Подготовлено Profinance.ru по материалам The Financial Times

MarketSnapshot - Новости ProFinance.Ru и события рынка в Telegram

По теме:

Американская сланцевая отрасль еще жива

Крупные нефтяные компании не верят в будущее нефти

Сланцевики могут увеличить добычу нефти благодаря низким процентам по займам