51-летний Григгс, двадцать лет торговавший энергоносителями, последовал рекомендации бывшего коллеги из Goldman Sachs Group Inc. и в феврале этого года открыл для себя мир цифровых валют. Теперь он активно задействует финансовые трюки старой школы, чтобы с выгодой обернуть себе на пользу такие особенности данной отрасли, как огромная неэффективность, волатильность и запутанность.

«30 лет назад на сырьевых рынках было очень весело, но ситуация изменилась, и теперь все самое интересное связано с криптовалютой», — считает директор GSR Markets в Хьюстоне.

Григгс, как и многие новички криптопространства, внедряет системные стратегии, которые были опробованы на обычных классах активов — арбитраж, торговля фьючерсами, эмиссия опционов, — в этом быстро развивающемся новом уголке мира финансов. По мере того, как биткоин поддерживают все больше традиционных инвесторов, узкоспециализированные фирмы спешат подобно Майку Новограцу поучаствовать в постоянно набирающем обороты криптовалютном ралли, которое продолжает бить рекорды.

Тем, кого не пугают колебания цен, угроза взломов на биржах и запутанная структура рынка, сложные сделки с шальными деньгами предлагают альтернативный способ воспользоваться цифровой манией. GSR создает рынок, когда трейдеры зарабатывают на спреде между ордерами на покупку и продажу.

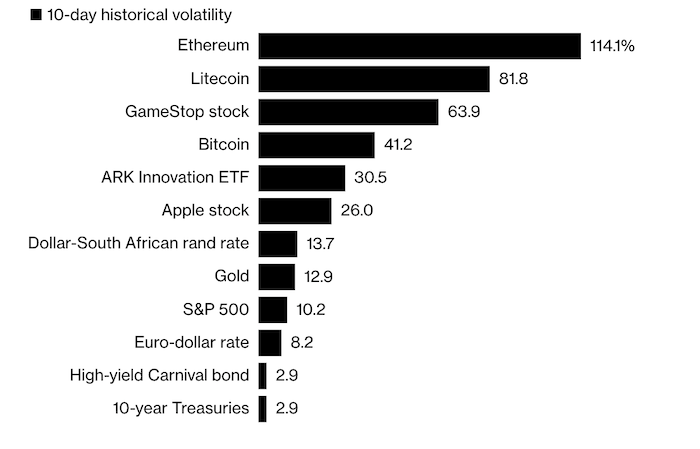

Волатильность криптовалют по сравнению с другими активами

Источник: Bloomberg

Что касается акций, то это практически олигархический бизнес, где такие компании, как Citadel Securities и Virtu Financial, работают с молниеносной скоростью. В сегменте виртуальных валют, где сотни бирж предлагают бесплатный доступ в более медленном темпе, GSR может извлечь выгоду из больших объемов, не тратя миллионы на высокочастотную инфраструктуру.

«Часть имеющихся у нас технологий используется просто для того, чтобы сказать, действительно ли мы торгуем или нет, эффективна эта торговля или нет, — отметил соучредитель GSR и бывший трейдер Goldman Ричард Розенблюм. — Мы не хотим быть медленнее конкурентов, но это не является основным драйвером».

Широкие возможности

Можно с выгодой торговать токенами на сотнях бирж, используя стратегии, существующие на рынках акций, облигаций или валют, ставших менее привлекательными из-за низких ставок, ужесточения норм или перегруженности рынка. По крайней мере, многие так думают.

Хотя крипто-энтузиасты пользуются этими преимуществами в течение многих лет, неослабевающее ралли во всем криптопространстве в этом году привлекают все больше неофитов с Уолл-стрит, стремящихся разбогатеть и получить новые острые ощущения.

Взять, к примеру, Марка Тринкмана. После работы в основном в специализированных фирмах по торговле акциями, таких как Chimera Securities, цифровые деньги возродили в нем страсть к алгоритмической торговле.

«Я использую некоторые из старых стратегий, и вещи, которые не работали с акциями в течение десятилетий, пока дают преимущество в криптовалютной отрасли», — заявил он.

Уравновешенная стратегия, используемая его фирмой BKCoin Capital стоимостью $60 млн, в прошлом году обеспечила прирост на 71% благодаря методам инвестирования, которые часто включают спекулятивную торговлю на разнице цен на биржах и разрыв между спотовым и фьючерсным рынком.

Например, в течение нескольких минут во время торгов в среду цена Ethereum Classic подскочила на бирже Coinbase выше $100. На других площадках цифровой токен торговался менее чем за $80, предлагая инвесторам возможность заработать, просто покупая в одном месте и продавая в другом.

Это одна из самых известных стратегий, используемых такими криптовалютными компаниями, как Alameda Research, в которой работает множество бывших трейдеров из фирм, занимающихся высокочастотной торговлей. Известный пример — премия кимчи: в Южной Корее биткоин торгуется по более высокой цене благодаря сильному спросу и трудностям при перемещении денег, чтобы получить прибыль.

Из-за отсутствия единого первичного брокера, который вел бы централизованные журналы учета операций и предлагал клиентам кредитное плечо на разных площадках, такие трейдеры, как Тринкман, сталкиваются со множеством проблем при попытке торговать на разнице цен. Но, по их словам, вознаграждение того стоит.

И возможности появляются повсюду. Например, когда долгосрочные фьючерсы практически в любом классе активов торгуются выше спотовой цены — ситуация, известная как контанго — они почти всегда сходится по мере завершения срока действия контрактов.

Это повысило популярность криптовалютной торговли, когда инвестор покупает валюту по текущему курсу и продает фьючерсы.

Когда биткоин в последний раз достиг пика в середине апреля, декабрьские контракты были почти на 4% выше, чем в августе, что, в свою очередь, примерно на 2% выше спотовой базовой ставки, поскольку спекулянты рассчитывали на рост цен. И напротив, по данным Bloomberg, декабрьские нефтяные контракты торговались ниже августовских в тот же день.

Новые игроки

«На крипторынке по-прежнему доминируют розничные инвесторы, которые используют чрезмерное кредитное плечо и предлагают премии по фьючерсам, — отметил Никита Фадеев, управляющий фондом криптовалютного подразделения стоимостью $60 млн в компании Fasanara Capital.

По его словам, распространенные в отрасли сделки также включают краткосрочный моментум и статистический арбитраж, который делает ставки на разрывы между различными токенами, которые в итоге нивелируются, например, когда Ethereum растет, а биткоин — нет.

На фоне роста активов фонд недавно назначил Лорана Маркиза, бывшего соруководителя отдела деривативов в Citadel Securities, главного специалиста по рискам, а Стива Моббса, соучредителя фонда Oxford Asset Management, старшим советником.

Швейцарский фонд St. Gotthard Fund Management превратился из семейного офиса старой школы, продающего опционы на швейцарские акции, в приверженца цифровых валют, используя стратегию, нацеленную на доходность 8% в год. Как и в случае с акциями, стиль инвестирования предполагает продажу деривативов, чтобы воспользоваться большим спросом для хеджирования колебаний цен, в результате чего волатильность, учтенная в опционах, будет выше, чем на самом деле.

Для продавцов опционов, таких как St. Gotthard, это означает более высокие премии, хотя они также сопряжены с более высоким риском: им придется фактически произвести выплаты, подобно страховщикам во время землетрясения.

«Основная разница в конце дня заключается в том, какую премию готовы заплатить розничные инвесторы, — заявил директор по инвестициям Дэниел Эггер. — С другой стороны, мы, безусловно, продавали опционы „колл“, о которых жалели во время тех скачков».

На самом деле, покупка криптовалюты в последний год оказалась самым простым и прибыльным способом поучаствовать в буме. А среди тех, кто выбирает системный подход, конкуренция растет.

Например, чтобы получить преимущество для своей маркетинговой стратегии, BKCoin недавно установил серверы на азиатских криптобиржах, что в мире высокочастотной торговли акциями называется колокацией. Это говорит о том, что отрасль быстро развивается.

«Мы видим, как эти недостатки со временем уменьшаются на любом развивающемся рынке, — заявил Джордж Заря, основатель криптовалютной компании Bequant, которая оказывает первичные брокерские услуги трейдерам, занимающимся системной торговлей. — Приходит все больше профессиональных игроков».

Подготовлено Profinance.ru по материалам агентства Bloomberg

MarketSnapshot - Новости ProFinance.Ru и события рынка в Telegram