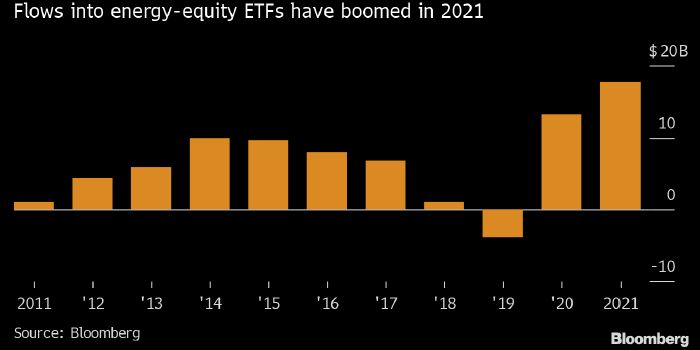

Чистый приток капитала в ETF, ориентированные на акции американских энергетических компаний в млрд долларов США. Источник: Bloomberg

Чистый приток капитала в биржевые фонды (ETF), ориентированные на акции американских энергетических компаний, достиг в первом квартале этого года почти $18 млрд, что является рекордным значением за последние десять лет и почти в три раза превышает аналогичный показатель 2020 года. Об этом пишет Bloomberg со ссылкой на собственные данные.

Свыше 60% этой суммы были вложены в ETF, которые фокусируются на нефтегазовых компаниях США.

Инвесторов все больше привлекает сланцевый сектор, и это неудивительно, учитывая мощнейший с 2009 года рост цен на нефть и газ. Кроме того, сланцевики выходят из коронавирусного кризиса с рекордным денежным потоком, который они обещали направить не на увеличение добычи нефти, а на выплату дивидендов.

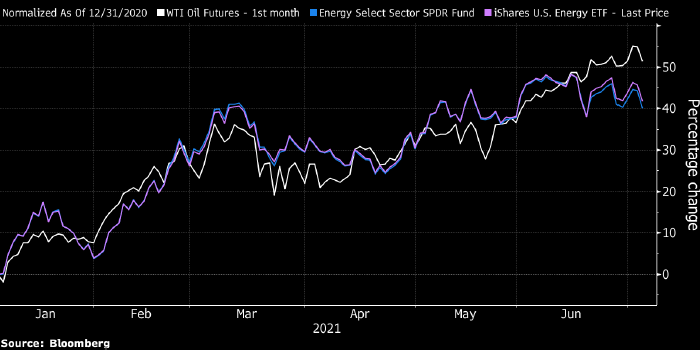

Инвестиции в энергетические ETF принесли в этом году 43% (медианное значение — прим. ProFinance.ru), что является лучшим показателем среди всех секторов. Пять из десяти лидеров роста в S&P 500 в этом году представлены сланцевыми компаниями от Marathon Oil до Occidental Petroleum.

Затяжное снижение акций энергетических компаний привело к резкому сокращению их веса в фондовых индексах, таких как S&P 500, и, следовательно, в ориентированных на них ETF, таких как SPY с активами в $379 млрд.

«Это заставляет людей пытаться заработать на восстановлении энергетического сектора путем покупки паев специфических ETF» - отмечает аналитик Bloomberg Intelligence Атанасиос Псарофагис.

Кроме того, энергетические ETF имеют высокую корреляцию с ценами на нефть и поэтому являются достояной альтернативой покупке паев непосредственно нефтяных ETF, таких как USO.

Процентная динамика ближайших фьючерсов на нефть WTI (белым), и двух энергетических ETF: Energy Select Sector SPDR Fund (XLE, голубым) и iShares U.S. Energy Fund (IYE, фиолетовым). Источник: Bloomberg

Подготовлено ProFinance.ru по материалам Bloomberg

MarketSnapshot - Новости ProFinance.Ru и события рынка в Telegram

По теме:

Рост нефти Brent прервался, упершись в линию сопротивления с 2008 года

Что будет с нефтью после провала переговоров ОПЕК+: отвечают ведущие банки

Energy Aspects повышает прогноз цен на нефть и ждет $105 за баррель к 2023 году