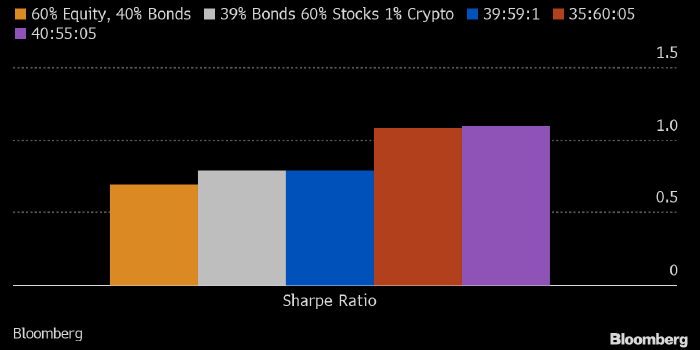

Коэффициент Шарпа для разной структуры инвестиционного портфеля. Источник: Bloomberg

Взлеты биткоина и его обвалы заставляют инвесторов сомневаться, что эта криптовалюта подходит для традиционного портфеля, который состоит на 60% из акций и на 40% из облигаций. Однако история показывает, что цифровые активы могут повысить доходность портфеля, несмотря на риски.

Включение биткоина в такой традиционный портфель в начале 2015 года привело бы к заметному росту его доходности. Причем, чем больший вес имел бы биткоин в портфеле, тем лучше был бы результат.

Это неудивительно, так как в последние годы биткоин показывал опережающую динамику относительно акций и облигаций. Однако всего 5-процентная инвестиция портфеля в эту криптовалюту принесла бы в 1,7 раз большую прибыль, чем стандартный набор из акций о облигаций.

Но здесь есть важное «но», которое заключается в том, что 30-дневная волатильность биткоина составляет 81% в годовом выражении. Вложение всего 5% портфеля в эту криптовалюту увеличило бы его общую волатильность на 1,7%, если следовать правилу ежемесячной ребалансировки портфеля. И это — слишком большой риск для многих инвесторов, которые ищут баланс между размером прибыли и предсказуемостью ее получения.

Тогда ключевым критерием включения биткоина в состав портфеля или отказа от него является доходность с поправкой на риск. И именно здесь таится главный сюрприз.

Мы рассмотрели варианты различного веса биткоина в инвестиционном портфеле, и во всех случаях включение этой криптовалюты в портфель улучшило его результаты. В частности, коэффициент Шарпа, который отражает эффективность инвестиций, показал улучшение для всех долей биткоина в портфеле.

Вес биткоина на уровне 1% повысил коэффициент Шарпа с 0,69 до 0,79, а инвестирование 5% портфеля в эту криптовалюту повысило указанный коэффициент до 1,1.

В этом году аналитики JPMorgan уже писали о том, что добавление биткоина в инвестиционный портфель могло бы повысить его эффективность с точки зрения доходности с поправкой на риск.

Впрочем, все сказанное выше является лишь поверхностными наблюдениями задним числом за экстремально волатильным активом с короткой историей существования и небольшой практической применимостью. .

Кроме того, все это не учитывает сложностей покупки биткоина в его «юношеские» годы, а также сильную зависимость динамики биткоина от высказываний лидеров общественного мнения, вроде Илона Маска.

Споры вокруг возможности включения биткоина в состав инвестиционного портфеля остаются жаркими, однако эффективное управление рисками, возможно, сделало бы это не таким уж и опасным делом.

Подготовлено ProFinance.ru, автор: макростратег Bloomberg Markets Live Майкл Рид

MarketSnapshot - Новости ProFinance.Ru и события рынка в Telegram

По теме:

Сколько потеряли Tesla и MicroStrategy на падении биткоина

JPMorgan: объем биткоинов в свободном обращении может составлять всего 5%

Эксперт назвал три графика апокалипсиса для биткоина

Криптоэнтузиасты рассуждают о будущем биткоина после худшего квартала с 2018 года

Инвестиционный фонд Джорджа Сороса, по всей видимости, начал торговать биткоинами