Рынок облигаций, традиционный индикатор экономического роста, зловеще предупреждает, что мировые центральные банки готовятся к повышению процентных ставок с почти рекордных минимумов.

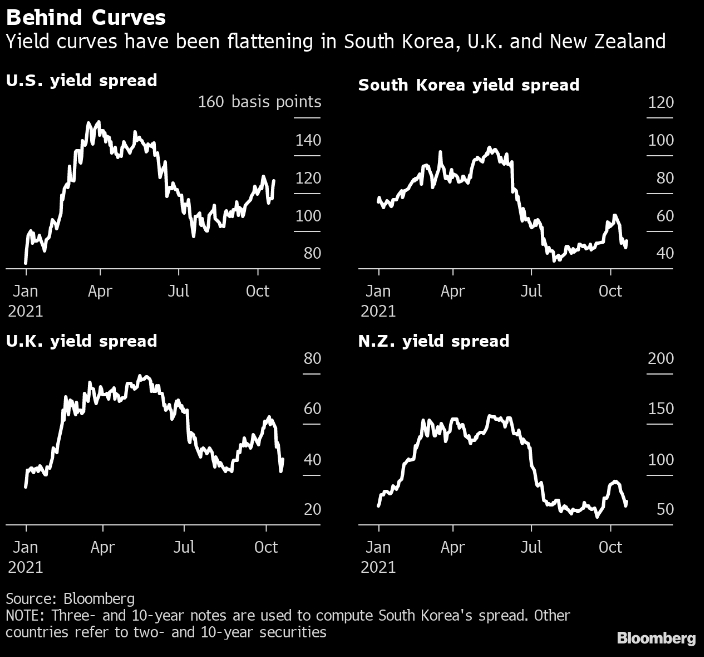

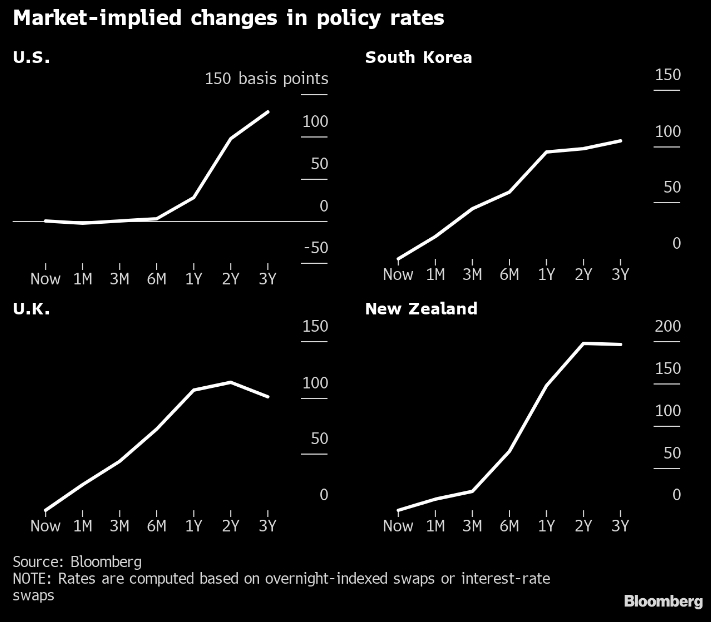

Трейдеры делают ставки на повышение процентных ставок на 158 базисных пунктов в следующем году в странах, включая Великобританию, Новую Зеландию и Южную Корею, на фоне резкого роста стоимости жизни и цен на сырье. Тем не менее, сглаживание кривых доходности - исторически воспринимаемое как оценка рынком экономического здоровья - указывает на растущую обеспокоенность тем, что такое быстрое прекращение поддержки нанесет ущерб зарождающемуся восстановлению.

График Bloomberg

У такого взгляда есть свои недоброжелатели; сигналы кривой доходности были искажены более чем десятилетней покупкой облигаций центральными банками. Но с этими сигналами, совпадающими с другими индикаторами роста и разговорами о стагфляции, охватившими Уолл-стрит, инвесторы размышляют, могут ли такие быстрые темпы ужесточения, если они будут осуществлены, оказаться дорогостоящей ошибкой.

«Темпы экономического роста, вероятно, упадут раньше ослабления инфляции», - сказал Эбрахим Рахбари. "Мы вполне можем столкнуться с ситуацией, когда центральные банки на какое-то время станут ястребами, но только для того, чтобы потом снова смягчить ДКП, может быть, через год или около того".

Ослабление валют

Эта обеспокоенность особенно остро стоит в Великобритании. Трейдеры закладывают в котировки более чем 100 базисных пунктов ужесточения политики Банка Англии к концу 2022 года - самый агрессивный цикл этого века. И это несмотря на то, что страна борется с суровой экономической реальностью последствий Брексита и усилением заболеваемости Covid-19 в преддверии зимы.

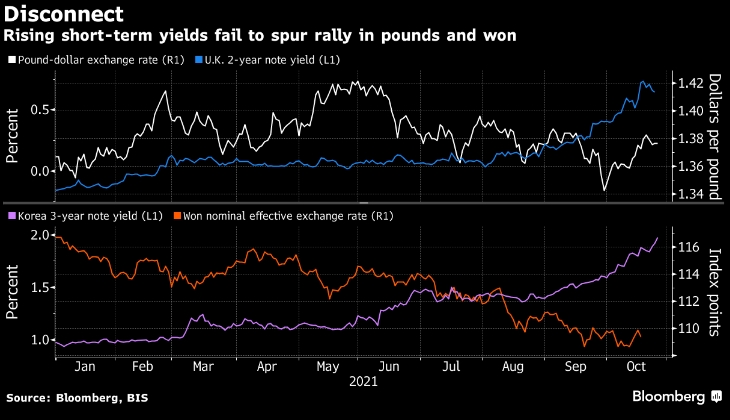

Опасения по поводу экономического роста сказались на фунте, который упал до самого низкого уровня в этом году в конце сентября. Хотя с тех пор он восстановился, трейдеры столкнулись с трудностями понимания, что повышение ставок будет означать для роста экономики и для фунта стерлингов.

График Bloomberg

Более высокие ставки также не смогли повысить южнокорейскую вону, одну из худших валют в Азии за последние полгода. То же самое и с новозеландским долларом, который упал после того, как Резервный банк Новой Зеландии повысил ставки в прошлом месяце; хотя с тех пор он немного восстановил свои позиции, прогнозы по киви стабильно снижались, поскольку рынки оценивают путь центрального банка к нейтральной ДКП.

«Большинство центральных банков других развитых стран еще не начали процесс нормализации, не говоря уже о ценообразовании при прогнозируемой траектории денежной ставки до нейтральной», - сказал Прашант Ньюнаха, стратег TD Securities в Сингапуре. «Учитывая перспективу того, что другие центральные банки наверстают упущенное, повышая ставки, потенциал роста новозеландского доллара должен быть ограничен».

Эта тенденция также присутствует на развивающихся рынках, где валюты упали до самого низкого уровня с марта 2020 года по сравнению со средней доходностью местных облигаций. Это говорит о том, что инвесторы не обращают внимания на привлекательность повышения процентных ставок, вместо этого беспокоясь о токсичной комбинации более медленного глобального роста и более быстрой инфляции. Валюты стран с формирующимся рынком пострадали из-за проблем с ростом после повышения ставок.

Рост сопротивления

Тем не менее, мир не стоит на пороге новой рецессии. Согласно сообщению от 12 октября, опережающие индикаторы ОЭСР указывают на замедление роста в США, зоне евро и Великобритании, частично сдерживаемое «устойчивым ростом потребительских цен в последние месяцы, вызванным резким ростом цен на энергоносители».

График Bloomberg

А надежность кривых доходности как индикатора экономического здоровья была поставлена под сомнение на фоне масштабных программ покупки облигаций центральных банков и программ мега-расходов эрохи пандемии, которые перевернули с ног на голову традиционные модели.

«Я был бы осторожен в переоценке того, что нам пытаются сказать кривые (доходности), потому что происходит так много всего», - говорит главный экономист UBS Group AG Аренд Каптейн.

Но вопрос о том, достаточно ли сильны экономики, чтобы выдерживать более высокие затраты по займам, тем не менее потряс рынки. Этому способствуют дебаты о том, действительно ли ценовое давление носит временный характер или инфляция вернется ниже целевых показателей центрального банка, если снизятся затраты на энергию и исчезнут проблемы с цепочкой поставок. Такой разворот может спровоцировать скорейшее прекращение повышения ставок так же легко, как и удар по росту.

«У меня сложилось впечатление, что центральные банки забегают вперед», - сказал Кей Ямазаки, старший управляющий фондом Sumitomo Mitsui DS Asset Management Co. в Токио. «Рынок подает сигналы о том, что повышать ставки еще слишком рано».

Мэтью Берджесс в Мельбурне и Масаки Кондо в Токио, Bloomberg

MarketSnapshot - Новости ProFinance.Ru и события рынка в Telegram

По теме:

Deutsche Bank в отличие от Goldman прогнозирует, что ФРС начнет повышать ставки в декабре 2022 г.