В условиях пандемии на рынки хлынуло рекордное число индивидуальных инвесторов. Прошло почти два года, а они никуда не делись, хотя и поменяли стратегию.

Американский фондовый рынок пытается оправиться после одного из самых неспокойных периодов за последний год — быстрый откат, начавшийся в сентябре, в результате которого индекс S&P 500 потерял 5.2%, что стало самым резким падением с октября 2020 года.

Это не остановило индивидуальных инвесторов, опровергнув предположение некоторых аналитиков о том, что они уйдут с рынка, как только американские акции перестанут расти. Даже когда люди начали возвращаться в офисы, путешествовать и тратить деньги, в третьем квартале так называемые розничные инвесторы открывали брокерские счета, покупали на спадах и торговали на уровне максимумов, наблюдавшихся ранее в этом году.

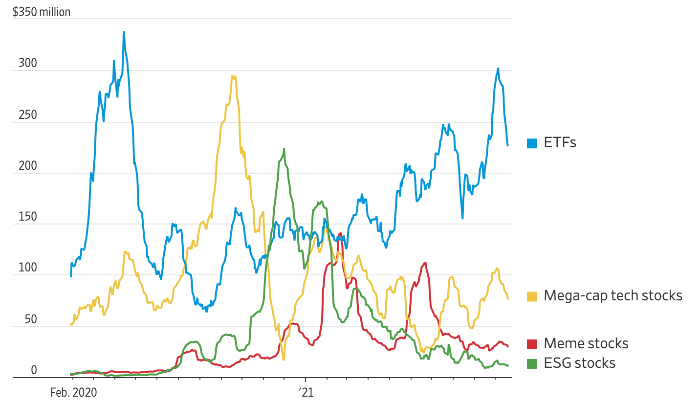

Однако объект торговли изменился за последний квартал. Розничные инвесторы отказались от покупки акций-мемов, отдав предпочтение более стабильным биржевым фондам. Они ушли от бычьих опционов. Опросы также показали, что группа настроена менее оптимистично в отношении фондового рынка: согласно октябрьскому опросу E*Trade, 58 % индивидуальных инвесторов считают, что фондовый рынок завершится ростом в этом квартале по сравнению с 72% опрошенных в предыдущем квартале.

«В наиболее спекулятивных сегментах рынка объем действительно снизился, — отметил Джейсон Гепферт, президент Sundial Capital Research. — Я думаю, появляется больше инвесторов и становится меньше гиперактивных дневных трейдеров, которые хотят быстро разбогатеть».

По мнению аналитиков и инвесторов, есть несколько возможных причин для этого сдвига. Судя по всему, продолжительная волатильность в сентябре напугала некоторых инвесторов. На настроения также, вероятно, повлияло отсутствие импульса для таких проверенных фаворитов, таких как GameStop Corp. и AMC Entertainment Holdings Inc. Между тем, на фоне возрождения торговли криптовалютами и невзаимозаменяемыми токенами, или NFT, рискованное поведение, возможно, сместилось в другие классы активов.

Индивидуальные инвесторы сохраняют активность

Данные онлайн-брокеров показывают, что индивидуальные инвесторы продолжают открывать новые счета. Charles Schwab Corp. сообщила в этом месяце, что в третьем квартале было открыто около 1.2 млн новых брокерских счетов, что примерно вдвое больше по сравнению с почти 600 000 за аналогичный период прошлого года. Тем не менее, рост новых счетов в течение этого периода не достиг уровней, наблюдавшихся во время бума розничной торговли в первом и втором кварталах, когда в корпорации Schwab было открыто около 3.1 млн и 1.6 млн новых счетов соответственно.

Однако в чистом выражении общее количество активных брокерских счетов выросло на 1.3 % по сравнению с предыдущим кварталом и составило почти 32.7 млн, говорится в сообщении корпорации.

Schwab — не единственный брокер, где были открыты новые счета в течение этого периода. В конкурирующей компании Interactive Brokers Group Inc. число индивидуальных инвесторов, имеющих счета, подскочило на 10 % до 982 000 по сравнению с предыдущим кварталом.

«Доля участия в розничной торговле по-прежнему очень высока по сравнению с другими периодами истории, — заявил Девин Райан, директор по исследованиям финансовых технологий в JMP Securities. — Мы опустились с рекордных уровней первого полугодия, которые, я думаю, многие считали ненормальными. Розничные инвесторы сохраняют высокую активность, и ведущие платформы... извлекают выгоду из постоянного притока клиентов».

Объем торгов среди индивидуальных инвесторов снизился с рекордных максимумов, зафиксированных в начале года, однако аналитики удивлены такой стабильной активностью. Данные VandaTrack компании Vanda Research, которая отслеживает торговую активность индивидуальных инвесторов, показывают, что эта группа купила американские акции и ETF на сумму $24.4 млрд в сентябре, в период, когда рынки были охвачены высокой волатильностью. Это лишь ненамного ниже месячного максимума в $27.9 млрд, достигнутого в июне.

Данные Schwab за третий квартал также свидетельствуют об аналогичном откате. Количество среднесуточных сделок среди клиентов сократилось на 8 % по сравнению с предыдущим кварталом.

«Это довольно хороший показатель для обычно медленного летнего сезона, — считает Рич Репетто, старший аналитик Piper Sandler. — Мы думали, что это будет квартал восстановления — летний квартал, когда люди смогут взять отпуск и больше путешествовать. Снижение... на 8 % стало для нас хорошим показателем участия».

Чистые покупки акций частными инвесторами, 20-дневная скользящая средняя

Источник: The Wall Street Journal

Как показывают данные VandaTrack, в период повышенной волатильности, начавшийся в сентябре, индивидуальные инвесторы обратили внимание на биржевые фонды и некоторые крупные технологические компании, участвуя в подобных сделках особенно во время падения рынка. И напротив, они отказались от покупки давних фаворитов, в том числе акций-мемов, производителей электромобилей и других «зеленых» акций.

Например, в сентябре индивидуальные инвесторы приобрели ETF в общей сложности на $5.6 млрд на чистой основе, согласно корзине VandaTrack, которая отслеживает приток средств в 30 ETF, включая популярный фонд SPDR S&P 500 ETF Trust, или SPY. Это максимальная сумма за месяц с начала года, которая сопоставима со средним ежемесячным притоком в размере $3.9 млрд, зафиксированным по сентябрь 2021 года.

Между тем, в сентябре общий чистый приток в корзину акций-мемов, собранную VandaTrack, составил всего $630.6 млрд против среднемесячного показателя за 2021 года почти в $1.2 млрд.

Возможен разворот тренда

Однако в последнее время наблюдаются исключения из этой тенденции, что повышает вероятность ее изменения. В последние дни розничные инвесторы обратили внимание на акции Digital World Acquisition Corp., специализированной компании по приобретению, связанной с бывшим президентом Дональдом Трампом. Данные VandaTrack также показывают, что данная группа отдает предпочтение отдельным акциям, например, компании по производству топливных элементов Plug Power Inc.

«Было бы очень интересно посмотреть, начнет ли увеличиваться доля участия сейчас, когда закончился сентябрь, который является сложным месяцем, — отметил Вирадж Патель, глобальный макроэкономический стратег в Vanda Research. — У этих розничных инвесторов еще остался запас денежных средств, и вполне вероятно, что они ждут более благоприятной рыночной конъюнктуры».

Сентябрьская волатильность привела не только к снижению спекулятивных покупок на фондовом рынке. По данным Deutsche Bank Global Asset Allocation, мелкие трейдеры опционами, которые покупают 10 или менее контрактов одновременно и рассматриваются как посредники для розничных трейдеров, также отказались от бычьих стратегий торговли опционами. Индивидуальные инвесторы, как правило, покупают бычьи опционы «колл» в ожидании роста ценной бумаги.

Данные по опционам, проанализированные Джейсоном Гепфертом из Sundial, показали, что в конце сентября мелкие трейдеры потратили на бычьи контракты всего 43% от объема опционов, что является самой низкой долей с октября 2020 года, а это может говорить о том, что они стали менее оптимистичны в отношении рынка.

По словам Гепферта, доля бычьих ставок увеличилась в последние недели: на прошлой неделе мелкие трейдеры потратили 49% объема на покупку опционов «колл», но это по-прежнему не дотягивает до максимумов, достигнутых в начале года.

Летом индивидуальные инвесторы стали возвращаться на криптовалютные рынки, когда цифровые активы начали восстанавливаться после обвала в середине года. Из-за ограниченных возможностей для получения большой прибыли за счет акций-мемов, розничные трейдеры переключились на некоторые альткоины, подталкивая их вверх. Больше остальных, в частности, выиграл токен Cardano (Ada).

В последнее время многие индивидуальные инвесторы начали присматриваться к новичку в этом пространстве: Shiba Inu. По данным Coinmarketcap.com, за последний месяц криптовалюта взлетела на 486%. В результате монета вышла на 12-е место по рыночной капитализации, которая превысила $16 млрд, опередив такие крупные компании, как American Airlines Group Inc. и Ralph Lauren Corp.

«Люди ищут новые активы — если не [Shiba Inu], то альткоины с меньшей капитализацией и монеты-мемы, — считает Нейт Мэддри, старший аналитик в Coin Metrics. — Даже шуточная криптовалюта Dogecoin, которая подскочила в начале лета, „на данный момент несколько устарела“».

Подготовлено Profinance.ru по материалам The Wall Street Journal

MarketSnapshot - Новости ProFinance.Ru и события рынка в Telegram

По теме:

S&P 500 прервал семимесячный рост и закрыл худший квартал с начала пандемии