Доллар остается в пределах досягаемости годовых пиков по евро и иене в среду, поскольку инвесторы ожидали, что Федеральная резервная система начнет ослаблять монетарную поддержку экономики эпохи пандемии быстрее, чем центральные банки в Европе и Японии.

В преддверии решения ФРС, которое будет объявлено позднее сегодня, движение в Азии было незначительным, и доллар покупали по 113,84 иены против пика 2021 года в 114,69 и по 1,1582 доллара за евро против годового максимума в 1,1522 доллара за евро. Индекс доллара США за ночь вырос до 94,074.

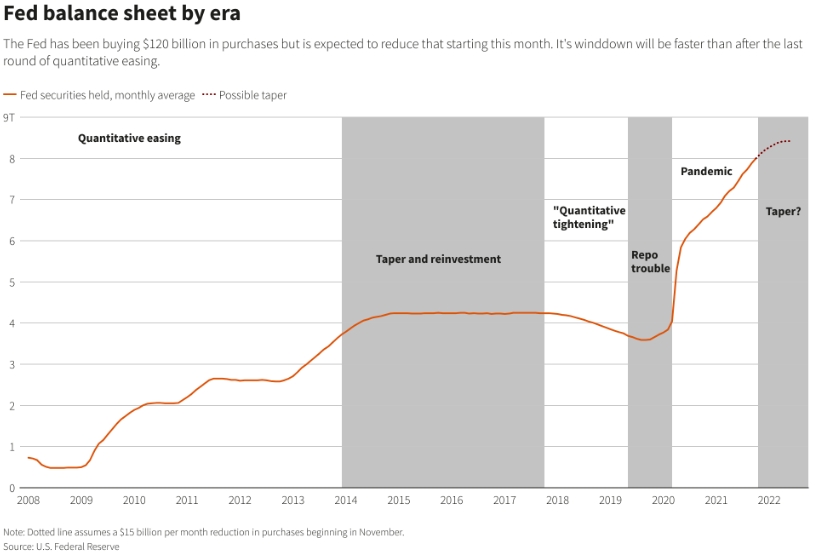

Ожидается, что ФРС объявит о сокращении своей программы покупки активов объемом в 120 миллиардов долларов в месяц в своем заявлении о политике в 18:00 по Гринвичу.

Но трейдеры сосредоточены на разгадывании того, что это означает для сроков повышения ставок. Месяц сильных колебаний на рынке облигаций отразил ожидания повышения ставки уже в следующем году.

«Рынок не так легко убедить в том, что между завершением QE и началом цикла повышения ставок будет продолжительное время», - сказала стратег по ставкам OCBC Bank Фрэнсис Чунг.

«Цены фьючерсов на ставку по федеральным фондам отражают ожидания двух повышений ставок к концу 2022 года. И это вовсе не завышенные ожидания в отличие от цены на таких рынках, как фьючерсы на SONIA (GBP) или фьючерсы на банковские векселя (AUD)».

Дальнейшие движения валютных рынков, вероятно, зависят от восприятия трейдерами относительных темпов ужесточения политики и от того, смогут ли рынки придерживаться предположения, что ставка по фондам ФРС не поднимется намного выше 1,75% в течение предстоящего цикла ужесточения ДКП.

«Политика ФРС находится под угрозой, которую мы не знали с первых лет работы Волкера», - сказал стратег Deutsche Bank Алан Раскин.

«Инфляция набирает обороты в экономике, где в течение последних 18 месяцев имели место нулевые номинальные ставки и резко отрицательные реальные ставки», - сказал он.

Пока, добавил Раскин, доллар сдерживался растущими ожиданиями еще более быстрого роста цен в других странах мира, но есть риски, если трейдеры начнут думать, что для сдерживания быстро растущих цен потребуется более чем несколько повышений ставок.

«Даже если реальная экономика будет невосприимчива к повышению процентных ставок, но инфляция окажется столь же устойчивой, рыночные ожидания относительно предела ставки по федеральным фондам на уровне около 1,75% к концу 2026 года выглядят слишком низкими», - сказал он.

Руководители центрального банка США в протоколе своего заседания 21-22 сентября сообщили, что на собрании Федерального комитета по открытым рынкам, определяющего политику, будет утвержден план «сокращения» ежемесячных покупок активов на сумму 120 миллиардов долларов.

То, что протокол описывается как «иллюстративный переходный путь», сократит закупки на 15 миллиардов долларов в месяц, начиная с ноября или декабря, темпы и отправная точка, которые завершат программу к июню или июлю.

График баланса ФРС по эпохам. Reuters

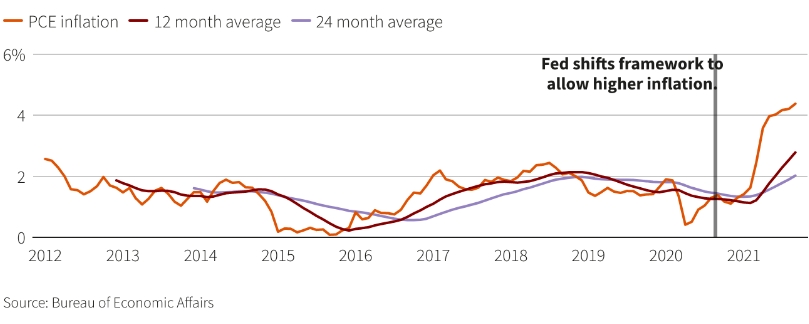

Сейчас более важным является то, как ФРС изменит другие части своего заявления о политике, и в частности свое описание инфляции как «в значительной степени отражающей переходные факторы».

Представители ФРС по-прежнему в основном придерживаются этой точки зрения. К 2022 году они ожидают, что глобальные узкие места в предложении ослабнут, а вызванный пандемией спрос на товары среди потребителей в США снизится после массовых расходов на автомобили, мотоциклы и бытовую технику, и достаточное количество людей будут стремиться вернуться на рабочие места.

График инфляции. Reuters

Но в последние недели официальные лица ФРС признали, что они могут ошибаться относительно временного характера роста цен. Скачок инфляции в этом году длился дольше, чем предполагалось; общие ставки вдвое превышают целевые 2%, установленные ФРС; а рост арендной платы, низкие товарные запасы на предприятиях и большое количество работников, все еще находящихся дома, могут означать, что высокие темпы роста цен пока сохранятся.

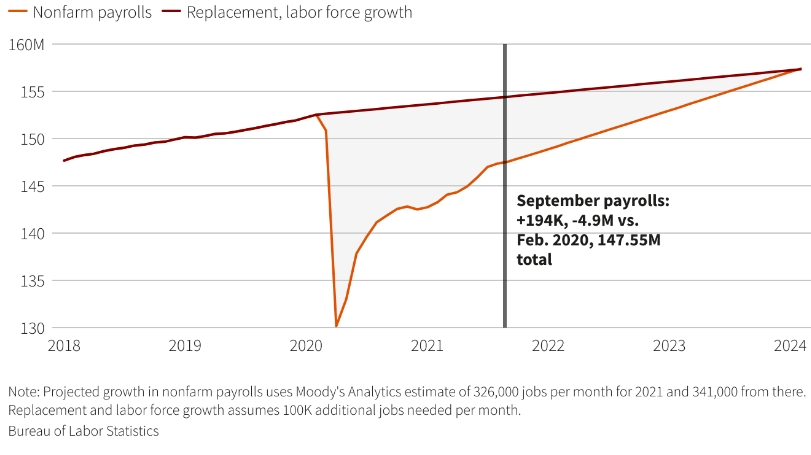

ФРС должна опубликовать свое политическое заявление в 14:00 по восточному времени (18:00 по Гринвичу). Она не будет выпускать новых экономических прогнозов, поэтому, помимо заявления, председатель ФРС Джером Пауэлл на своей пресс-конференции через полчаса должен будет найти баланс между двумя сторонами поставленных центральным банком целей по достижению максимальной занятости и стабильных цен.

Динамика рабочих мест. Reuters

Это будет критический момент для общения Пауэлла, срок полномочий которого истекает в феврале 2022 года. Белый дом еще не объявил, будет ли бывший инвестиционный банкир повторно назначен на второй срок.

По материалам Thomson Reuters

MarketSnapshot - Новости ProFinance.Ru и события рынка в Telegram

По теме:

Goldman Sachs на год приблизил прогнозируемое повышение ставок ФРС - на июль 2022 года