В течение месяца эйфория на рынке рисковых активов сменилась паникой. Спекулятивные акции, которые годами двигались вверх строго по прямой, вернулись с небес на землю, низвергнутые перспективой повышения ставки. Вооруженный конфликт России и Украины породил страх перед энергетическим кризисом и стагфляцией. Все это поднявшего поднял активы всех мастей на волне стимулирующей политики Федрезерва.

Итог ожидаем: спекулятивные настроения угасли, Nasdaq балансирует на грани медвежьего рынка, а с фондового рынка исчезают триллионы долларов.

Пока рынок рос, ветераны Уолл-стрит раз за разом предупреждали, что люди пожалеют денег, которые они заплатили за все подряд, начиная от SPAC до мемных акций и криптовалют. Акции США падали в течение пяти из последних восьми недель, и рынок считает, что справедливость восстановлена. Однако ужесточение денежно-кредитной политики и война обещают стать оглушительным аккордом того, что считается самым эпичным периодом спекуляций со времен пузыря доткомов. Куда ни глянь, везде уязвимость.

«Компании-зомби — убыточный бизнес, подзаработавший незаслуженно, на общей волне — страдают больше других, и независимо от того, насколько глубоко они уже упали, возвращаться к прежним уровням они не собираются», — сказала Лиз Янг, глава отдела инвестиционной стратегии SoFi.

«Центральный банк вдруг осознал, что не может бесконечно закачивать ликвидность в систему и не должен этого делать. Вот, главное изменение».

Однако рынок в целом не обречен. Покупатели на падении, воодушевленные годами выдержки, активизировались на последних двух сессиях, после того как индекс Nasdaq 100 почти перешел в медвежий рынок. Однако в этот раз ушли недели, прежде чем падение остановилось: не похоже на динамику прошлого года, когда одного дня коррекции хватало для того, чтобы быки снова ринулись в бой.

Даже те, кто скупал относительно безопасные акции, чувствует, что страховочная веревка выскользнет из рук. Проблемы сырьевого рынка усугубят инфляцию, центральные банки, связанные по рукам и ногам, клянутся повышать ставки, они больше не настроены никого спасать. Экономика США, возможно, будет расти, но акции многих компаний взлетели так высоко, что даже падение на 20% не может вернуть их в реальность.

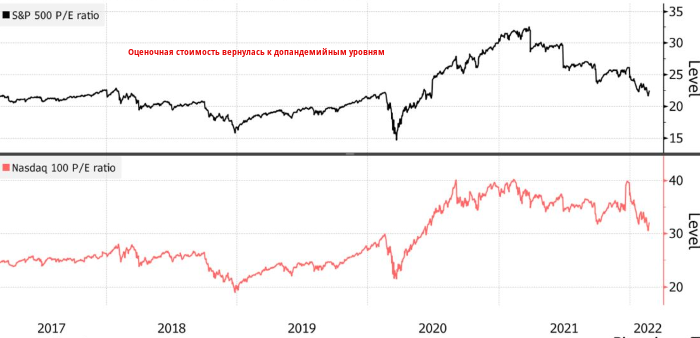

Сколько еще экстримов нас ждет? Еще в ноябре стоимость индекса Nasdaq 100 почти в шесть раз превышала совокупные продажи его составляющих, вдвое превышала оценку 18-месячной давности и была на максимуме за последние два десятилетия. В начале 2020 года, до коронавирусного краха компании из списка S&P 500 считались дорогими. За год коэффициент цены и прибыли подскочил до 32, в два раза превысив исторический уровень.

За пределами основных индексов шло полномасштабное раздувание пузырей. Среди небольших компаний, отслеживаемых в Russell 2000, 47 выросли в 10 или более раз по сравнению с достигнутым во время пандемии дном. В феврале 2021 года 93% участников индекса торговались выше своих 200-дневных скользящих средних — самый высокий процент за всю историю наблюдений.

«На рынках сформировались серьезные перекосы в позиционировании», — прокомментировал Самир Самана, старший стратег по глобальным рынкам Wells Fargo Investment Institute. «Особенно хорошо это видно в сегменте высоких технологий и других спекулятивных акций. Тоже самое наблюдалось в криптовалютах и акциях с малой капитализацией. У нас был бычий рынок в сегменте рискованных активов в четвертом квартале, когда мы поняли, что омикрон — не такая большая проблема».

Даже после роста в конце недели S&P 500 все еще на 8,6% ниже исторического максимума, достигнутого в январе. Акции высокоценных технологических компаний — любимцы фондового рынка во время пандемии — упали более чем на 14% по сравнению с пиковым значением.

Пузыри сдуваются

Источник: Bloomberg

Несмотря на то, что переоценка была быстрой, спекуляции никуда не исчезли — по крайней мере, с точки зрения оценки. Индекс Nasdaq 100, отскочивший после начала вооруженного конфликта на Украине, в 32 раза превышает прибыль. В начале года коэффициент был 40.

Высокая оценочная стоимость эпохи пандемии была оправдана в контексте низких ставок и многомиллиардных стимулов, вливаемых Федрезервом. Центральный банк намерен поднять ставки и завершить масштабную программу покупки облигаций в марте 2022 года, поэтому рисковые активы находились под давлением уже в начале года. Теперь, когда Россия начала «спецоперацию», а США ввели санкции, волатильность взметнулась к новым высотам.

«Из-за количества стимулов, ликвидности и завышенных оценок, рынок перестал адекватно оценивать реальность», — сказал Дэн Судзуки, заместитель главного инвестиционного директора Richard Bernstein Advisors. «Теперь, когда ликвидность начинает сокращаться, а рост замедляется, тренд изменился».

По отдельности любую из этих угроз можно преодолеть. Федрезерв ужесточает политику, но от супернизких уровней — вряд ли это сильно помешает росту. Россия оказалась под санкциями, но ее роль в мировой экономике в основном сводится к поставкам энергоносителей. А акции по-прежнему стоят неоправданно дорого, но не так, как в прошлом году. Однако вместе взятые эти факторы сеют панику среди трейдеров, которые вынуждены отчаянно искать бычьи стимулы в море негатива.

В целом, корпоративная Америка дает поводы для оптимизма, здесь аналитики ждут устойчивый рост прибылей. Кроме того, опросы, проведенные после публикации отчетов по доходам, показали, что 77% участников индекса показали результаты лучше прогнозов.

«С 1990 года (с начала ведения статистики) коррекции, которые длятся не менее 35 торговых дней, никогда не были такими большими без пересмотра доходов в сторону понижения», — написали в отчете стратеги Bespoke Investment Group. «Это говорит о том, что оптимизм аналитиков вовсе не является противоположным индикатором продаж, напротив, это хорошая новость для рынка акций».

Тем не менее, Судзуки из RBA считает, что у любимцев пандемии, то есть у акций технологичных компаний, возникнут проблемы.

«Завышенные оценки заложили два нереалистичных ожидания. Во-первых, они намекнули на то, что акции продолжат стабильно расти в обозримом будущем. А во-вторых, дали понять, что инновационные компании могут оказаться победителями», — сказал Судзуки. «Мы думаем, что в некоторых частях фондового рынка все еще надут пузырь, и в этом пузыре все еще много воздуха».

Подготовлено Profinance.ru по материалам агентства Bloomberg

MarketSnapshot - Новости ProFinance.Ru и события рынка в Telegram