Фото Reuters

Доллар торговался около пятилетнего максимума по отношению к иене в среду, так как инвесторы ожидали политического решения Федеральной резервной системы на фоне кризиса на Украине и роста числа случаев заболевания COVID-19 в Китае.

Доходность казначейских облигаций выросла в преддверии решения Федерального комитета по открытым рынкам, поддержав доллар по отношению к его японскому аналогу, при этом трейдеры полностью оценили первое повышение процентной ставки за три года и дали 13% шансов на повышение на полпроцента.

Доллар также колебался около своего максимального уровня в этом месяце по отношению к австралийскому доллару после того, как цены на сырьевые товары откатились от многолетних пиков, поскольку рынки сохраняли оптимизм в отношении того, что переговоры между Россией и Украиной могут привести к прекращению боевых действий.

Валюта Австралии также оказалась под давлением, так как в Китае число новых случаев заболевания коронавирусом во вторник увеличилось более чем вдвое до двухлетнего максимума, что вызвало опасения по поводу растущих экономических издержек его политики абсолютной нетерпимости для сдерживания болезни.

Тем временем евро продолжил восстановление после падения до почти 22-месячного минимума в начале этого месяца.

Это помогло удержать индекс доллара на уровне 99,0 с 99,415 в начале прошлой недели.

«Кажется, что есть некоторый устойчивый оптимизм (исходящий из) того факта, что Россия и Украина все еще разговаривают», помогая евро стабилизироваться, сказал Рэй Аттрилл, глава валютной стратегии в NAB.

Для доллара «больший вопрос будет заключаться в том, что есть много исторических свидетельств того, что он достигает пика, как только ФРС начинает цикл ужесточения, поэтому есть большой интерес в том, окажется ли то, что делает ФРС, чем-то вроде переломного момента с точки зрения пика», когда индекс доллара достиг отметки около 100, сказал Аттрилл.

Поскольку рынки в настоящее время полностью оценили 7 повышений ставок США, доллар/иена может упасть, если результат заявления ФРС и точечный график окажутся в пределах ожиданий, говорит Юкио Ишизуки, старший валютный стратег Daiwa Securities Group Inc. в Токио. И наоборот, USD/JPY может немного вырасти, если результаты будут более ястребиными, чем ожидают рынки. Пара может возобновить восходящий тренд в ближайшие месяцы до 120, учитывая дефицит торгового баланса Японии.

Поскольку евро сталкивается с событиями двойного риска : проблемы с долгами России и сегодняшнее решение FOMC, пока нельзя исключать падение 1,06, как в марте 2020 года , считает обозреватель Bloomberg Майкл Уилсон. Во-первых, существует два основных риска, связанные с тем, что проценты по долларовым облигациям в размере 117 млн долл. будут выплачены в рублях вместо долларов, или если обязательство вообще не будет выполнено. Более того, если за этим последует более агрессивное повышение процентной ставки ФРС, нежели на 25 базисных пунктов с соответствующим точечным графиком, то недавнее укрепление евро будет далеким воспоминанием.

Решение ФРС

Федеральная резервная система в среду закроет дверь для своей ультра-мягкой денежно-кредитной политики в эпоху пандемии и усилит борьбу с устойчиво высокой инфляцией первым в серии повышением процентных ставок в этом году.

Этот сдвиг, начинающийся с ожидаемого увеличения на четверть процентного пункта базовой процентной ставки овернайт центральным банком США, находился в разработке с прошлой осени и уже привел к росту стоимости жилищной ипотеки и других ключевых видов кредита в ожидании что ФРС сделает все, чтобы обуздать цены, которые растут самыми быстрыми темпами за последние 40 лет.

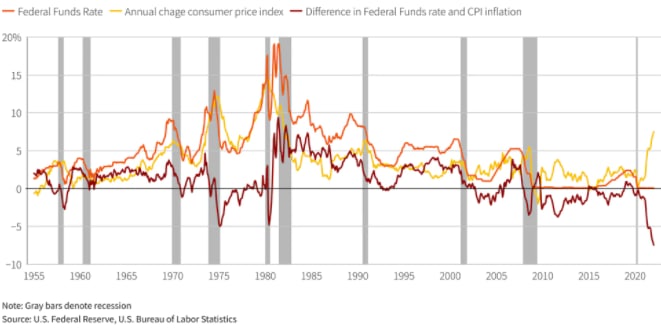

Учетная ставка ФРС и инфляция достигли рекордного разрыва. График Рейтер

Тем не менее, срочность, связанная с политическим заседанием ФРС на этой неделе, усилилась, потому что инфляция не проявляет признаков ослабления и может даже подняться еще больше на фоне военной операции России в Украине, которае спровоцировала скачок цен на нефть в этом месяце.

Точный язык нового политического заявления ФРС и детали обновленных ежеквартальных экономических прогнозов и прогнозов процентных ставок обеспечат первое конкретное руководство о том, как все это повлияло на политиков, и, в частности, пошатнуло ли это веру в то, что нынешний экономический рост может продолжаться, даже если инфляция начнет снижаться.

Председатель ФРС Джером Пауэлл, выступая перед законодателями в Конгрессе в начале этого месяца, сказал, что, по его мнению, «более вероятно, чем нет, мы сможем добиться того, что мы называем мягкой посадкой… то есть вернуть инфляцию под контроль без рецессии».

Но он также признал, что центральный банк находился в неопределенном положении, что, возможно, больше напоминает дни высокой инфляции 1970-х годов, чем слабую инфляционную среду, которая обуславливала денежно-кредитную политику с начала 1990-х годов.

«Мы давно не сталкивались с этой проблемой», — сказал Пауэлл в своем выступлении перед Комитетом по финансовым услугам Палаты представителей США. «Но мы все знаем историю, и мы все знаем, что нам нужно делать».

Новые прогнозы, которые должны быть опубликованы вместе с политическим заявлением в 14:00 по восточноевропейскому времени (18:00 по Гринвичу), покажут, насколько агрессивными, по мнению чиновников, они должны быть, и ставят ли политики предел повышениям целевой ставки по федеральным фондам, потому что этот подъем может на самом деле угнетать экономику и увеличить безработицу.

После финансового кризиса и рецессии 2007-2009 годов ФРС прибегла к такого рода ограничительной политике только один раз, в ответ на увеличение расходов бывшего президента Дональда Трампа на дефицит бюджета в 2017 и 2018 годах, но прежде ставки никогда не поднимались еще выше после того, как экономика начинала проявлять слабость.

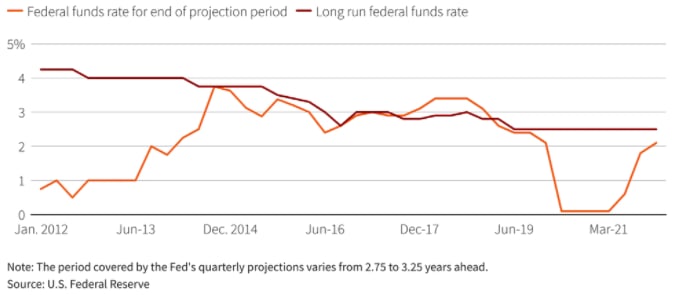

Прогнозы ФРС по сравнению с долгосрочной ставкой. График Рейтер

Инфляция теперь является мотивом. Предпочитаемый ФРС показатель ценового давления в настоящее время увеличивается в годовом исчислении, втрое превышая целевой показатель центрального банка в 2%, а военная обстановка, рост цен на энергоносители и растущая заработная плата проводят параллели с 1970-ми и началом 1980-х годов, когда ФРС погрузила экономику в рецессию, чтобы разорвать цикл.

Если пандемия COVID-19 привела к непредсказуемости экономики, то события в Европе сделали ситуацию почти византийской, когда дело доходит до прогнозирования.

Цена на американскую нефть марки West Texas Intermediate, например, выросла примерно на 33% до 123 долларов за баррель за несколько дней после начала военной операции России на Украине 24 февраля. Во вторник она упала примерно до 95 долларов за баррель, почти до довоенных уровней.

Но это снижение было вызвано в основном новыми блокировками в Китае, связанными с коронавирусом, которые сами по себе могут вызвать экономические проблемы, включая рост инфляции.

«Ситуация не может быть хуже для Федерального резерва, который уже опаздывет в погоне за инфляцией впервые с 1980-х годов. Сбои, которые мы наблюдаем, подливают масла в хорошо разожженный инфляционный огонь», — написала Дайан Суонк, главный экономист GrantThonton.

Пауэлл «будет идти по натянутому канату, уравновешивая необходимость повышения ставок и сдерживания более системного роста инфляции с необходимостью предотвращения краха», если центральный банк будет повышать ставки так быстро, что это может привести к рецессии, добавила она.

«ПРОворный» подход

Пауэлл должен провести пресс-конференцию через полчаса после публикации политического заявления и прогнозов. Помимо уточнения заявления, он, вероятно, представит обновленную информацию об обсуждениях того, когда и как быстро сократить портфель государственных облигаций и ипотечных ценных бумаг ФРС примерно на 8,5 трлн долларов, второй инструмент ужесточения денежно-кредитной политики, который будет развернут позже в этом году.

Пауэлл использовал такие слова, как «проворный», чтобы описать свой подход к ситуации, в которой политикам, возможно, придется приспосабливаться на лету и в которой они неоднократно оказывались обманутыми экономическими событиями от более быстрого, чем ожидалось, восстановления до медленного восстановления. работников на рабочие места.

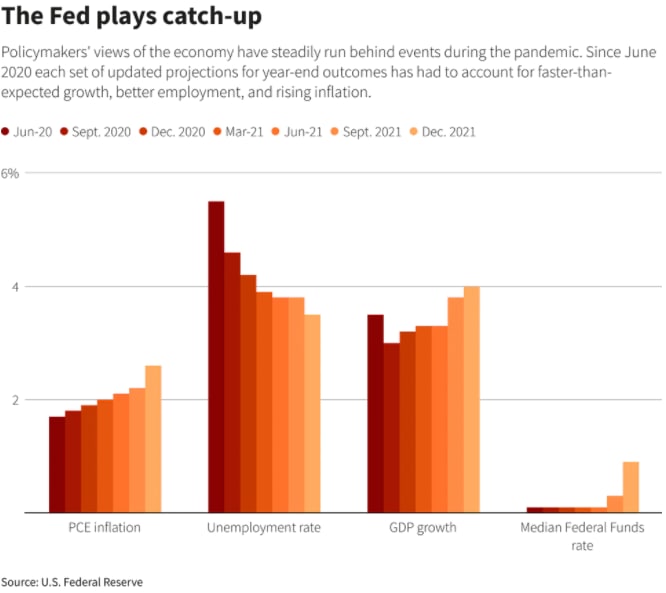

ФРС играет в догонялки. График Рейтер

Тем не менее, язык нового заявления о политике и детали новых прогнозов продемонстрируют более широкое мышление ФРС.

По состоянию на декабрь большинство чиновников ФРС считали, что они могут взять под контроль инфляцию с помощью относительно легкого прикосновения, которое включало повышение целевой ставки по федеральным фондам, которая в настоящее время близка к нулю, всего до 2,1% к концу 2024 года, уровня, который до сих пор не считается потолком.

Но политики в тот момент также считали, что инфляция в 2022 году составит всего 2,6% и будет снижаться по мере того, как экономика США и мира будут решать проблемы с цепочками поставок и другие проблемы, созданные пандемией, — прогноз, который также оказывается несоответствующим.

Учитывая уровень инфляции, «послание должно быть, по крайней мере, несколько ястребиным», пишут аналитики Evercore ISI Кришна Гуха и Питер Уильямс, даже если нестабильные события последних недель означают, что чиновники также захотят подчеркнуть, «что сейчас, как никогда, ничего не изменится» будет высечено в камне».

По материалам Thomson Reuters

MarketSnapshot - Новости ProFinance.Ru и события рынка в Telegram