Последовательное повышений ставок Федеральной резервной системой оказывает давление на центральные банки по всему миру, заставляя их следовать примеру ФРС для противодействия росту инфляции и укреплению доллара.

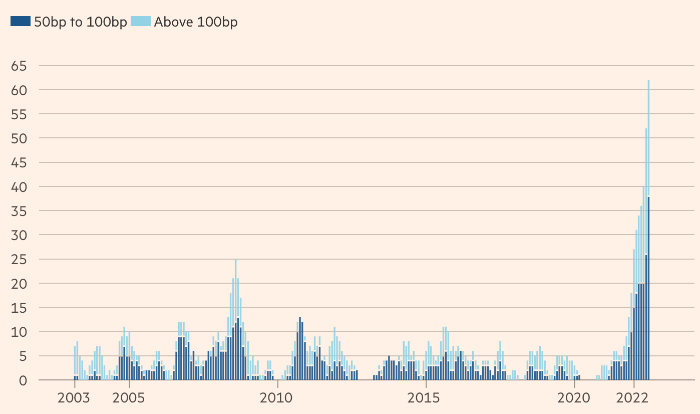

Как показал анализ, проведенный Financial Times, сейчас центральные банки чаще, чем когда-либо в этом столетии, делают выбор в пользу повышения ставок на 50 базисных пунктов и более с целью борьбы с ценовым давлением и более высокими ставками в США.

Доллар укрепился по отношению почти ко всем валютам на фоне повышения ставки ФРС, включая повышение на 75 базисных пунктов впервые с 1994 года, а также опасений по поводу состояния мировой экономики. Поскольку на международных рынках многие товары оцениваются в долларах, крепкий доллар усиливает инфляционное давление, повышая стоимость импорта, что, в свою очередь провоцирует, по словам аналитиков, «обратную валютную войну» между политиками.

«Мы наблюдаем, как повышение ставок подпитывает ажиотаж, — отметил Джеймс Ати, старший портфельный менеджер инвестиционной компании Abrdn. — Это противоположная ситуация по сравнению с тем, что мы видели в последнее десятилетие... И сейчас всем меньше всего хочется иметь слабую валюту».

Канадские политики стали последними, кто удивил рынки более высоким, чем ожидалось, повышением, решив поднять ставки на 100 базисных пунктов, что стало крупнейшим скачком для любой экономики G7 с 1998 года. На следующий день Филиппины повысили ставки на 75 базисных пунктов.

Сколько центробанков повышали ставки в течение месяца

Источник: The Financial Times

За три месяца до июня 55 центральных банков, отслеживаемых Financial Times, повысили процентные ставки 62 раза — не менее чем на 50 базисных пунктов. В июле они были повышены еще 17 раз на 50 базисных пунктов или более — это крупнейшее число значительных изменений ставок за все время с начала тысячелетия, которое перевесило последний глобальный цикл ужесточения монетарной политики перед глобальным финансовым кризисом.

«Мы наблюдали этот поворотный момент на рынке, где 50 — это новые 25», — заявила Джейн Фоули, глава отдела валютных стратегий в Rabobank.

Монетарная политика

Самое сильное повышение ставок происходит в странах, сильно подверженных давлению на валютном рынке. В Венгрии ключевая ставка выросла на 385 базисных пунктов всего за два месяца, поскольку страна столкнулась с инфляцией и снижением курса национальной валюты по отношению к доллару двузначными темпами.

Такой компонент, как валютный курс, важен при принятии решений по монетарной политике для многих развивающихся рынков, отметила Дженнифер Маккеун, руководитель службы глобальной экономики Capital Economics. По ее словам, в их числе несколько развивающихся стран, валюты которых пострадали из-за опасений по поводу военного конфликта на Украине, а также из-за общего отказа от риска.

Однако эта тенденция имеет более широкие масштабы и затронула центральные банки и в более богатых странах. Центральный банк Южной Кореи впервые повысил ставку на 50 базисных пунктов в июле.

Многие крупные повышения застали инвесторов врасплох, в том числе рост ставок в Австралии, Норвегии и Швейцарии, где ЦБ неожиданно повысил ставку на 50 базисных пунктов в июне. Рынки ожидали, что традиционно мягко настроенный Национальный банк Швейцарии отложит повышение ставок до конца года, однако опасения по поводу инфляции и валютного курса заставили политиков действовать раньше.

В большинстве развитых стран ставки растут с рекордно низких уровней, достигнутых после агрессивного смягчения центральными банками в первые месяцы пандемии. Поскольку ставки по-прежнему остаются на низком уровне по историческим меркам, экономисты ожидают, что несколько крупных центральных банков повысят ставки на 50 или 75 базисных пунктов на следующих заседаниях, чтобы приблизить стоимость заимствований к долгосрочным средним значениям.

Пора действовать

Маккеун считает, что центральным банкам необходимо действовать быстро, чтобы вывести ставки из «стимулирующей» зоны, «особенно в условиях, когда усиливаются ожидания по поводу роста заработной платы и инфляции, а также есть риск, что отсутствие мер приведет к формированию спирали заработной платы и цен».

Банк Англии и Европейский центральный банк пока не повышают ставки так сильно. Однако Мэтью Райан, старший рыночный аналитик глобальной финансовой компании Ebury, заявил, что Банку Англии «вероятно, придется присоединиться к „клубу 50“, чтобы вывести фунт из нынешнего ослабленного состояния».

Евро достиг паритета с долларом на этой неделе, но ожидается, что ЕЦБ, который проведет заседание 21 июля, повысит ставки всего на 25 базисных пунктов.

Сильные данные по занятости и более высокая, чем ожидалось, инфляция в июне усилили ожидания по поводу еще одного значительного повышения ставки ФРС на следующем заседании 27 июля. Рынки даже учитывают 40-процентную вероятность повышения на целый процентный пункт и ожидают, что целевой диапазон ставки по федеральным фондам к концу года достигнет 3.5 — 3.75%.

Дальнейшее повышение ставки ФРС вынудит многие развивающиеся страны действовать, чтобы наверстать упущенное, хотя многие из них начали ужесточать монетарную политику в прошлом году раньше, чем развитые страны.

Агустин Карстенс, директор Банка международных расчетов, заявил на недавней конференции, организованной ЕЦБ, что развивающиеся рынки «усвоили уроки» предыдущих циклов ужесточения политики в США. По его словам, хотя развивающиеся рынки обычно повышали процентные ставки вслед за коллегами из развитых стран, «сейчас они начали гораздо раньше, и можно увидеть, что им удалось сохранить свои валютные курсы на довольно стабильном уровне».

Подготовлено Profinance.ru по материалам издания The Financial Times

MarketSnapshot - Новости ProFinance.Ru и события рынка в Telegram

По теме:

Падение евро вряд ли ограничится паритетом

Курс доллара взлетел после выхода данных по инфляции в США