Всемогущий доллар продолжает сокрушать все вокруг, вызывая проблемы для экономики почти везде, кроме США. Это означает, что, по крайней мере, на данный момент это не проблема Америки, и исторический рост доллара, вызванный центральным банком, вряд ли остановится в ближайшее время.

Фотоиллюстрация: Джастин Мец

По некоторым показателям валюта США уже сильна как никогда, затмив максимумы пандемии Covid-19 в начале 2020 года. Боль, которую она причиняет, напоминает середину 1980-х, когда валютный хаос вынудил самых важных финансовых чиновников мира объединиться и навязать решение рынкам. Однако сейчас каждая страна сама за себя, поскольку администрация США отказывается от идеи скоординированных валютных интервенций.

Из-за риска распространения экономического ущерба официальные лица от Токио до Сантьяго были вынуждены оказывать помощь, чтобы поддержать свои валюты посредством импровизированных решений, таких как продажа долларов непосредственно на рынке. Но глава Федеральной резервной системы Джером Пауэлл полностью сосредоточен на борьбе с инфляцией у себя дома, удвоив планы по повышению процентной ставки, которые привели к перезагрузке ралли доллара. А министр финансов США Джанет Йеллен заявила, что, по ее мнению, финансовые рынки работают должным образом.

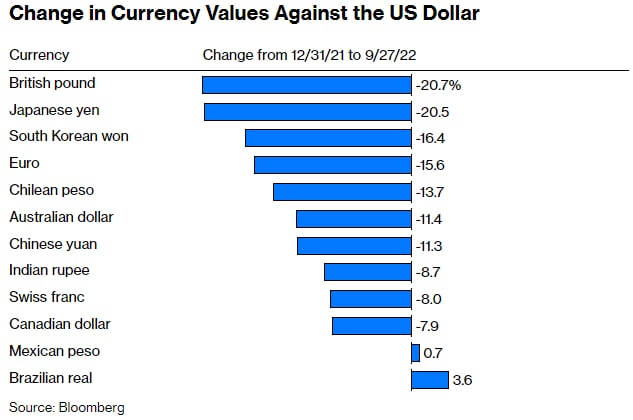

Изменение стоимости валют по отношению к доллару США. Источник: Блумберг.

Сочетание заманчивых процентных ставок в США и ощущения безопасности ваших денег в активах, номинированных в долларах, помогает поддержать доллар. В более нормальные времена чиновники могли бы приветствовать ослабление своих валют, которое, как правило, стимулирует экономический рост, делая экспорт более конкурентоспособным, одновременно побуждая потребителей и предприятия покупать местные товары. Но это не обычные времена. Прямо сейчас проблема, которая беспокоит чиновников от Франкфурта до Сеула, — это высокая инфляция, а слабые валюты подливают масла в огонь, увеличивая стоимость импортной продукции и стимулируя внутренний рост цен. Поэтому некоторым правительствам и центральным банкам необходимо отреагировать на продолжающееся истязание их валют.

Британский фунт стал последней крупной валютой, оказавшейся в центре внимания после того, как новые финансовые планы правительства привели к резкому снижению доверия к фунту стерлингов. Но до этого он, как и его коллеги, находился под огромным давлением, торгуясь вблизи многолетних минимумов. Иена настолько ослабла, что правительство Японии несколько раз напрямую выходило на рынки с 22 сентября; Индия, Чили и другие страны также сочли необходимым вмешаться. Тем временем единая европейская валюта опустилась ниже паритета с долларом под тяжестью энергетического кризиса в регионе, а правительство Китая вело собственную борьбу за юань.

Валютная ситуация также вынуждает центральные банки по всему миру рассматривать вопрос о дальнейшем повышении собственных процентных ставок, что может привести к рецессии их экономик.

«ФРС знает о внешних последствиях того, что они делают, потому что доллар является глобальной резервной валютой, но у них есть внутренние полномочия, и они сосредоточены на этом», — говорит Пол Маккалли, бывший главный экономист Pacific Investment Management Co., который сейчас преподает в Джорджтаунском университете. Неясно, когда такие внешние эффекты могут «превратиться из шума в сигнал для ФРС, чтобы они наконец остановились, обернулись назад и повлияли на то, что они делают», — говорит он. На данный момент Маккалли видит, что мир будет танцевать под ястребиную мелодию ФРС и страдать от «боли», о которой предупреждал сам Пауэлл.

С точки зрения ФРС, сильный доллар действительно помогает бороться с инфляцией. Сдерживая конкурентоспособность американского бизнеса на международной арене, он сдерживает рост экономики, в свою очередь устраняя некоторое инфляционное давление. Это дает чиновникам повод не сдерживаться, когда они проводят самое агрессивное ужесточение денежно-кредитной политики с тех пор, как Пол Волкер боролся с безудержной инфляцией в 1980-х годах. Сила доллара также была проблемой тогда, пока так называемое Соглашение Plaza не обуздало его. Одно ключевое отличие: соглашение 1985 года между Великобританией, Францией, Западной Германией, Японией и США было заключено только после того, как Волкер уже сломал хребет инфляции, в то время как исход нынешней битвы еще непредрешен.

«Сейчас единственный мандат, который имеет значение для ФРС, — это контроль над инфляцией», — говорит Стивен Роуч, старший научный сотрудник Йельского университета и бывший председатель Morgan Stanley Asia. По словам Роуча, в основном из-за этой целеустремленности мировая экономика движется к рецессии. «Это, безусловно, изменит инфляционное давление — и может привести к некоторой стабилизации валютных рынков с другой стороны — но в данном случае это ставит телегу впереди лошади», — говорит он.

Показательный пример: президент ФРБ Атланты Рафаэль Бостик признал обеспокоенность тем, что потрясения в Великобритании могут распространиться на экономику США, поскольку они представляют риски для глобального роста. Тем не менее, он не стал отказываться от своей поддержки идеи дальнейшего повышения ставок ФРС.

Пока происходящее в мире не отразится на экономике США, ФРС может сосредоточиться на своей непосредственной задаче. Ключевой вопрос для Пауэлла и Йеллен заключается в том, наступит ли момент, когда нельзя будет игнорировать международные проблемы.

Министр финансов заявила 27 сентября, что, по ее мнению, «рынки функционируют хорошо», в то время как экономический советник Белого дома Брайан Диз еще более откровенно заявил, что он не ожидает, что еще одно соглашение типа 1985 года между крупными экономиками сможет противодействовать укреплению доллара. ФРС также придерживается курса, подняв базовую ставку в своем последнем политическом решении от 21 сентября еще на 75 базисных пунктов и повысив свои прогнозы относительно высокой стоимости заимствований. Эти шаги спровоцировали исторический обвал на рынках облигаций, в результате чего доходность 10-летних казначейских облигаций превысила 4% и поднялась до уровней, которые в последний раз наблюдались в 2008 году.

Несмотря на беспокойство на рынках, растущие потери в облигациях и портфелях акций, а также падение валют в других странах в значительной степени соответствуют тому, что пытаются разработать чиновники ФРС: более жесткие финансовые условия, которые помогут сдержать инфляцию. И пока что признаков резких рыночных сбоев, подобных тем, что были во время предыдущих финансовых кризисов, немного. Мировым центральным банкам не приходилось использовать экстренные средства ФРС, и кредитные рынки показывают, что люди по-прежнему более чем готовы занимать и давать взаймы, хотя и по другой цене.

«Распродажа облигаций и кредитов США в контексте ускоренного цикла ставки ФРС не является разрушительной», — говорит Алан Раскин, главный международный стратег Deutsche Bank AG. «Все может измениться, но мы еще не достигли критической точки».

Экономика США относительно изолирована от многих потрясений, сеющих хаос в Европе и Азии, в первую очередь от резкого роста цен на природный газ и электроэнергию; даже при определенной степени боли, причиненной ФРС, США остаются для многих инвесторов вошедшей в поговорку наименее грязной рубашкой. Конечно, наступит время, когда повышение процентных ставок действительно начнет тормозить экономический рост, но как скоро это произойдет и на сколько — неизвестно.

Международные потрясения могут замедлить темпы повышения ставок ФРС. Не исключено, что условия в крупных зарубежных экономиках и на мировых финансовых рынках могут настолько ухудшиться, что это снизит перспективы роста экономики в США. Если это снизит инфляционное давление в США, это потенциально может позволить ФРС приостановить безжалостное ужесточение ДКП.

Сет Карпентер, главный глобальный экономист Morgan Stanley, отмечает, что ФРС в прежние годы меняла курса из-за беспорядков на мировых финансовых рынках, особенно в начале 2016 года, когда она не смогла повысить ставку на обещанный процентный пункт, которые прогнозировали ее официальные лица. Однако на этот раз планка может быть выше из-за инфляции и сильного рынка труда, который ее подпитывает. Еще в начале 2016 года, говорит Карпентер, инфляция была ниже целевого показателя, а создание рабочих мест было намного слабее.

Джон Конналли, руководивший Казначейством США при президенте Ричарде Никсоне около пяти десятилетий назад, однажды высказался своим международным коллегам, что «доллар — наша валюта, но это ваша проблема», а США стремятся справиться со своим инфляционным пугалом, казалось бы, любой ценой, похоже, это снова станет постоянной головной болью.

По материалам Bloomberg

MarketSnapshot - Новости ProFinance.Ru и события рынка в Telegram

По теме:

Курс доллара обновил 20-летний максимум на фоне проблем в Великобритании