Банк Англии расширил свою программу экстренной покупки облигаций, включив в нее ценные бумаги с защитой от инфляции, в своей последней попытке остановить «срочные распродажи» пенсионными фондами, которые создали «существенный риск для финансовой стабильности Великобритании».

Центральный банк заявил во вторник, что готов покупать индексированные государственные облигации Великобритании на сумму до 5 млрд фунтов стерлингов в день, поскольку он предупредил о «дисфункции» на рынке ценных бумаг. Его новая интервенция знаменует собой первый случай, когда он приобрел индексированный долг в рамках своих схем покупки облигаций.

График CNBC. Доходность британских 30-летних, 10-летних и 2-летних облигаций

Последние меры, о которых было объявлено незадолго до открытия рынков в Лондоне, были приняты всего через день после того, как Банк Англии обнародовал новую программу краткосрочного финансирования, которая, как он надеялся, послужит клапаном сброса давления для пенсионных схем, оказавшихся в ловушке порочного круга после того, как «мини-бюджет» канцлера Кваси Квартенга от 23 сентября вызвал историческую распродажу ценных бумаг.

«Две интервенции за 24 часа — это довольно экстраординарно», — сказала Сандра Холдсворт, глава отдела ставок в Великобритании в Aegon Asset Management, добавив, что шаги Банка Англии показывают, что проблема в пенсионной отрасли «намного серьезнее, чем кто-либо думал неделю назад».

Схема экстренной покупки облигаций Банком Англии, которая была запущена 28 сентября, первоначально помогла успокоить нервные рынки. Но продажи сильно выросли в понедельник, так как аналитики и инвесторы беспокоятся о приближающейся дате окончания программы в пятницу.

«В начале этой недели произошла дальнейшая значительная переоценка государственного долга Великобритании, особенно индексированных ценных бумаг. Дисфункция на этом рынке и перспектива самоусиливающейся динамики «срочных распродаж» представляют существенный риск для финансовой стабильности Великобритании», — говорится в сообщении банка.

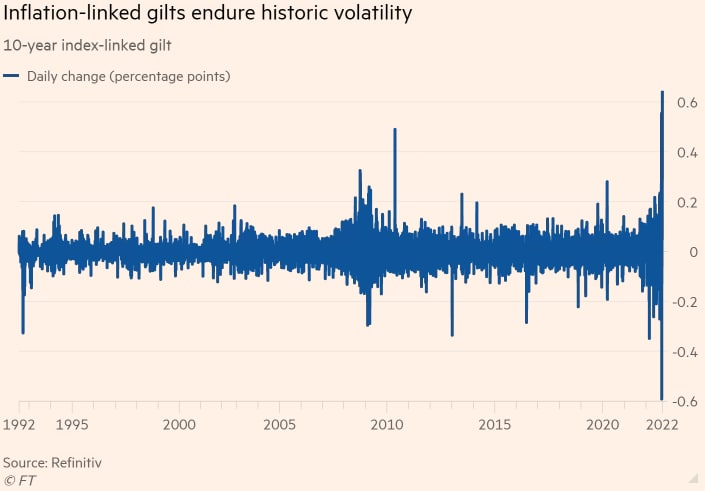

Защищенные от инфляции облигации, на рынке которых доминируют пенсионные схемы с установленными выплатами, в понедельник подверглись особенно сильному давлению со стороны продавцов. Согласно данным Bloomberg, доходность 10-летних облигаций выросла на 0,64 процентных пункта до 1,24%, что стало самым большим ростом как минимум с 1992 года. Распродажа в понедельник задала мрачный тон в преддверии продажи 30-летних ценных бумаг с привязкой к инфляции на сумму 900 млн фунтов стерлингов Службой по управлению долгом, которая должна состояться во вторник.

Обычные ценные бумаги также пережили новый приступ давления со стороны продавцов, в результате которого стоимость 30-летних государственных заимствований достигла самого высокого уровня с тех пор, как Банк Англии объявил о своей схеме покупки облигаций в сентябре.

График FT

Банк Англии в понедельник увеличил лимит на ежедневную покупку облигаций до 10 млрд фунтов стерлингов с 5 млрд фунтов стерлингов ранее. Во вторник он сохранил этот общий предел без изменений, но заявил, что будет покупать до 5 млрд фунтов стерлингов в день обычных бондов и на 5 млрд фунтов стерлингов индексированных ценных бумаг, пока программа не истечет в пятницу. Пока что центральный банк использовал лишь небольшую часть от общей суммы в 65 миллиардов фунтов стерлингов, которую он выделил на покупку облигаций.

Рынки стабилизировались после последней интервенции Банка Англии, при этом доходность 10-летних ценных бумаг, привязанная к инфляции, снизилась на 0,17 процентных пункта.

Пенсионные фонды являются крупными игроками на рынке облигаций Великобритании, поскольку им необходимо сопоставлять свои активы с долгосрочными обязательствами перед членами. По данным Фонда пенсионной защиты, по состоянию на 31 марта 2021 года 72 процента активов частных пенсий с установленными выплатами были инвестированы в облигации, из которых 47 процентов приходилось на индексированные ценные бумаги.

Пенсионные схемы с установленными выплатами оказались в центре суматохи, поскольку многие используют стратегии инвестирования, ориентированного на обязательства (LDI), чтобы уравновесить свои активы и обязательства.

Когда облигации начали резко падать в цене после презентации «мини» бюджета 23 сентября, который включал необеспеченные налоговые льготы на 45 миллиардов фунтов стерлингов, пенсионные схемы ввели дополнительное обеспечение для своих программ LDI.

Фонды, у которых не было достаточной ликвидности, нуждались в продаже активов, создавая мощную спираль продаж, которая сильно повлияла на рынок ценных бумаг, а также повлияла на другие классы активов, такие как корпоративные облигации, деноминированные в фунтах стерлингов.

Банк Англии в понедельник создал новую кредитную линию, которая позволяет банкам предлагать более широкий спектр залогов в обмен на краткосрочное финансирование в надежде, что это дойдет до клиентов, использующих планы LDI. Аналитики говорят, что новое окно поможет ослабить давление, но опасаются, что для стабилизации рынка потребуется более продолжительное вмешательство.

По материалам Financial Times

MarketSnapshot - Новости ProFinance.Ru и события рынка в Telegram

По теме:

Фунт резко вырос и потом упал после обнародования мер Банка Англии