Риск соскальзывания Китая в «долговую дефляцию» будет долгосрочным драйвером его рынков активов даже после того, как стране, наконец, удастся выйти из своей политики нулевой терпимости по отношению к Covid. Гораздо более слабый юань остается вероятным инструментом решения проблемы.

Акции Китая и юань накануне подскочили после того, как правительство заявило, что увеличит вакцинацию своего пожилого населения и избежит чрезмерных ограничений в отношении вируса.

Кроме того, было объявлено о дополнительных мерах смягчения, включая снятие ограничений для застройщиков на выпуск акций. Это добавляется к 16 целевым мерам по смягчению для рынка недвижимости, объявленным ранее в этом месяце. Долг компаний, занимающихся недвижимостью, который упал на 80%, вырос более чем на 50% по сравнению с минимумом.

Тем не менее одного этого будет недостаточно для решения давней долговой проблемы Китая и риска того, что страна погрузится в долговую дефляцию. Сущность долговой дефляции в том, что стоимость активов и доход от этих активов снижается по отношению к стоимости обязательств, а это означает, что долг становится все труднее обслуживать и погашать, что приводит к замедлению роста и, в конечном итоге, к дефляции.

Спад в сфере недвижимости представляет собой особую проблему для Китая, поскольку долг местных органов власти, который оценивается в 8 триллионов долларов, половина ВВП Китая — часто обеспечен стоимостью земли. Падение стоимости земли увеличивает вероятность залоговых требований, что приводит к проблемной продаже других активов, усиливая дефляционную динамику.

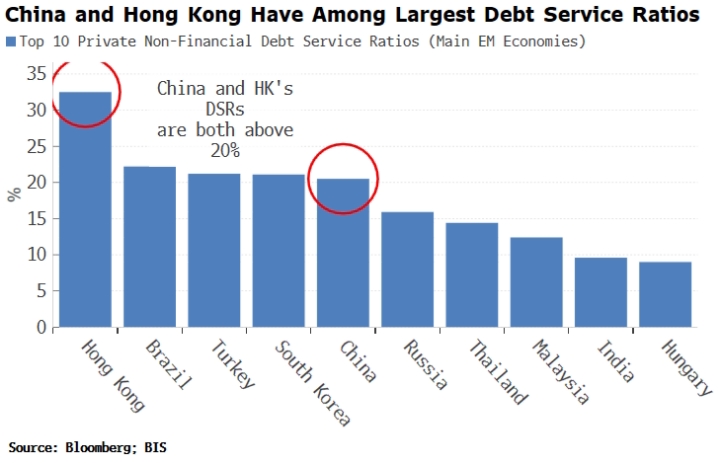

В Китае наблюдался самый большой рост частного долга с 2010 года среди всех стран мира, при этом отношение частного долга к ВВП выросло на головокружительные 90 процентных пунктов. Это привело к тому, что коэффициент обслуживания долга Китая, отношение выплат по обслуживанию долга к частному располагаемому доходу (DSR), превысил 20%. Примечательно, что DSR в размере 20–25% предшествовали финансовым кризисам в других странах. DSR в Гонконге еще хуже — более 30%.

Один из наиболее вероятных рычагов, которые Китай будет использовать (и использует) для решения долговой проблемы, — это позволить юаню ослабнуть и, возможно, в конечном итоге снизить фиксинг обменного курса. Меры по смягчению собственности и возможный выход из антиковидных ограничений помогут, но проблема долга не исчезнет.

Саймон Уайт, блоггер и обозреватель Bloomberg Markets Live

MarketSnapshot - Новости ProFinance.Ru и события рынка в Telegram