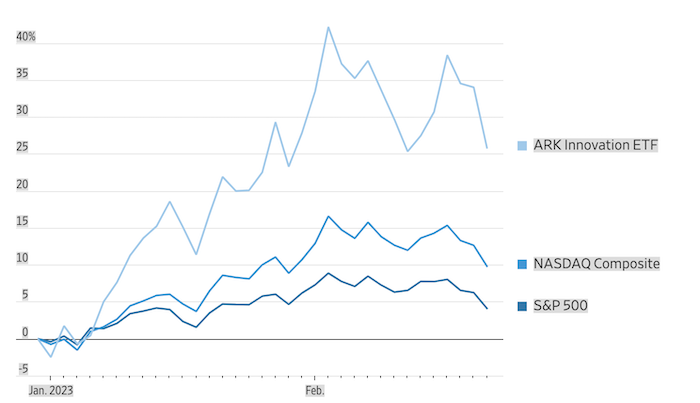

Ралли на медвежьем рынке. Источник: The Wall Street Journal

Очередное ралли «медвежьего рынка» подходит к бесславному концу, или фондовый рынок вступил в новую, более щадящую парадигму?

Инвесторам, которые пытаются разобраться в запутанных сигналах, поступающих от мировой экономики и рынков, простительно то, что они не могут объяснить изменение поведения акций в этом году.

Нестыковок и алогизмов полно. Доходность облигаций растет, а ставка по 10-летним казначейским облигациям приближается к 4%. Однако акции, несмотря на падение во вторник, в этом году резко выросли в цене, причем самые спекулятивные технологические акции, представленные в ETF ARKK Кэти Вуд ARK Innovation показали рост на 1,27%; акции, которые в прошлом году больше всего пострадали от роста доходности по облигациям, в этот раз добились наибольших успехов.

Иными словами, в прошлом году рост доходности облигаций угнетал фондовый рынок. В этом году все в порядке, по крайней мере, так было до недавнего времени. Однако во вторник случился провал, и, скорее всего, это не разовая акция, а предвестник очередного тяжелого периода.

То, что акции росли вместе с доходностью облигаций — скорее аномалия, не более чем кратковременный перерыв в медвежьем рынке, который так сильно обвалил их в прошлом году. Подобная динамика уже фиксировалась в марте и прошлым летом, и в обоих случаях акции выдерживали повышение ставок в течение нескольких недель, но потом все равно сдавались.

Фактор розничных инвесторов

Те, кто обеспокоен раскорреляцию между акциями и облигациями, указывают на то, что частные инвесторы активно скупают акции. По данным Vanda Research, в прошлом году обвал цен не отпугнул их, а вызвал новую волну покупок. Фавориты частных инвесторов преуспели. Повышенный спрос на отдельные акции и фонды поддержал цены на рынок в целом, помогая компенсировать понижательное давление, обусловленное ростом доходности облигаций.

Частные инвесторы медленнее реагируют на изменение доходности облигаций, чем крупные организации, в которых работают легионы экономистов. Кроме того, они могут просто не обращать на это внимание.

Или, возможно, отдельные инвесторы считают, что у акций есть веские фундаментальные причины для роста. На самом деле их не так уж много: прогнозы по прибыли для S&P 500 и Nasdaq снижаются, так что они тут ни при чем. Доходность облигаций растет, так что дешевые деньги тоже не оправдывают более высокий коэффициент цена/прибыль.

Остается одно: если инвесторы считают, что доходам на фондовом рынке ничего не угрожает, то более высокий коэффициент PE будет оправдан и теоретически может компенсировать давление со стороны более высокой доходности облигаций.

Факторы экономических рисков

Самым большим риском для акций остается рецессия, но ее, судя по всему, удастся избежать. Экономика оказалась удивительно устойчивой к крупнейшему с 1981 года повышению ставок Федеральной резервной системы, а ряд других рисков, в частности, риски со стороны Китая, Европы и России — оказались менее критичными, чем ожидалось. Индекс подразумеваемой волатильности VIX все еще ниже среднего уровня прошлого года, даже после большого скачка во вторник.

Проблема для «быков» заключается в том, что этот аргумент потерпел фиаско в прошлом году. Тогда все признаки укрепления экономики давили на акции, потому что означали, что ФРС придется еще больше поднять ставки, а экономика все равно, в конце концов, пострадает.

Фактор новой парадигмы

Вот здесь и появляется второе объяснение: акции, возможно, находятся в новой парадигме. Вместо того чтобы чувствительно реагировать на доходность облигаций, они перешли в другой режим. Рецессия, как минимум, выглядит маловероятной, поэтому более сильные экономические данные означают рост прибыли, а не только ужесточение политики ФРС. Это ослабляет влияние роста доходности облигаций. Инфляция также снизилась, поскольку цепочки поставок вернулись в нормальное русло. Конечно, будут дни, подобные вторнику, когда экономические показатели будут настолько сильными, что рост доходности облигаций и падение акций будут неизбежны. Но в ближайший год процентные ставки будут расти гораздо меньше, чем в прошлом году.

Хочется верить, что это просто отскок «мертвого кота», который часто случается на длительных медвежьих рынках. Возможно, инвестиции на рынке акций — это нечто большее, чем просто наблюдение за доходностью облигаций, но трудно поверить, что этот фактор больше не имеет значения.

Подготовлено Profinance.ru по материалам издания The Wall Street Journal

MarketSnapshot — Новости ProFinance. Ru и события рынка в Telegram

По теме:

ФРС нужно поднять ставку до 8–9%, говорит правило Тэйлора

$13 трлн придется заплатить по всем мировым кредитам. Какие экономики пострадают больше других