Китай закрепил свой контроль над предлагаемыми оффшорными листингами с помощью новых правил, которые, по словам банкиров и юристов, будут благоприятствовать рынкам Гонконга и внутреннего Китая, а не Уолл-стрит.

Правила вступят в силу в конце марта, то есть почти через два года после того, как Пекин затормозил прибыльные первичные публичные размещения акций в Гонконге, Нью-Йорке и других офшорных юрисдикциях в рамках масштабных регулятивных мер.

«Мы можем увидеть некоторое восстановление IPO китайских компаний в США, но трудно представить, что потоки вернутся к своему расцвету», — сказал Чжан Кай, старший юрисконсульт китайской юридической фирмы Yuanda из Шанхая. «Рынок капитала США в некотором смысле незаменим, но многие китайские компании еще не полностью оправились от травм, нанесенных геополитическими конфликтами между Китаем и США».

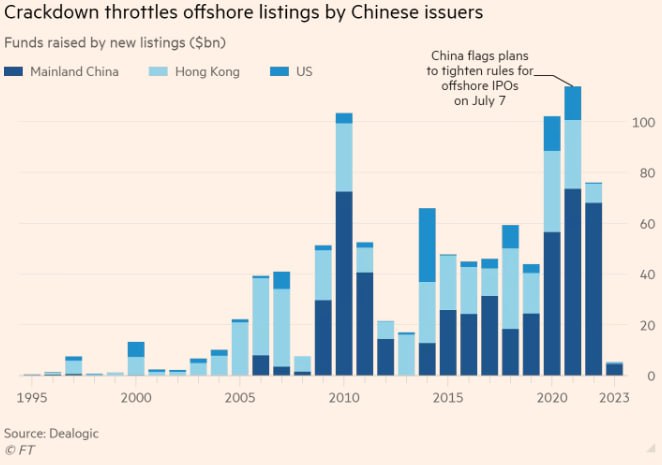

Стоимость этого потерянного бизнеса, вероятно, будет измеряться миллиардами долларов. За два года до репрессий зарубежные листинги быстрорастущих китайских технологических компаний ежегодно привлекали более 40 миллиардов долларов, принося ежегодные сборы в размере более 1 миллиарда долларов инвестиционным банкам, включая Goldman Sachs и Morgan Stanley.

Все изменилось, когда в июне 2021 года компания Didi Chuxing, занимающаяся заказом такси, начала продажу акций в Нью-Йорке, несмотря на опасения китайских регулирующих органов в отношении национальной безопасности. Несколько дней спустя Пекин начал репрессии против технологического сектора, которые фактически остановили все, кроме нескольких оффшорных листингов, до публикации обновленных правил.

Почти 90% из 76 миллиардов долларов, привлеченных китайскими IPO в прошлом году, было привлечено в Шанхае и Шэньчжэне, а почти все остальное пришлось на Гонконг.

Новые правила, опубликованные Комиссией по регулированию ценных бумаг Китая в пятницу, обеспечивают первый единый режим проверки и отслеживания компаний, которые торгуются за границей.

До репрессий китайские эмитенты могли просто создать оффшорную структуру, известную как организация с переменной долей участия (variable interest entity, VIE), для продажи акций за границей. Это позволило им избежать длительного процесса проверки местных IPO и обойти ограничения на иностранные инвестиции в определенных секторах.

Новый режим кодифицирует структуру VIE, которая теперь требует одобрения комиссии и других соответствующих регулирующих органов, прежде чем может начаться процесс IPO.

Джейсон Элдер, партнер юридической фирмы Mayer Brown в Гонконге, сказал, что новые правила, как ожидается, «окажут положительное влияние» на темпы оффшорных IPO и «должны упростить путь к листингу для компаний из КНР и обеспечить большую уверенность» для компаний, рассматривающих оффшорный листинг».

Но банкиры говорят, что компании по-прежнему опасаются проверять, насколько безопасно будет продавать акции за границу, особенно в Нью-Йорке.

«Все все еще находятся в выжидательном режиме, когда дело доходит до подачи заявки на листинг в США», — сказал один из банкиров IPO в государственной брокерской конторе в Пекине. «Это новые правила, и людям еще нужно дождаться кадровых перестановок в финансовых регуляторах».

Он добавил, что это, вероятно, произойдет после ежегодного заседания законодательного собрания Китая, которое должно начаться в следующем месяце.

Тень, отбрасываемая напряженностью между США и Китаем, которая в последнее время усилилась из-за связей Китая с Москвой и Вашингтоном, обвиняющим Пекин в запуске над США воздушного шара-шпиона, также остается заметной для эмитентов. И это несмотря на то, что в прошлом году Пекин и Вашингтон предприняли важный шаг к разрешению спора о доступе к аудиторским документам для китайских компаний, котирующихся на Уолл-стрит.

Высокопоставленный руководитель одного поставщика грузовых логистических услуг в Китае, планирующего выйти на биржу в этом году, сообщил Financial Times, что даже при наличии нового режима офшорных листингов группа «рассмотрит листинги только в Гонконге и на материке», чтобы избежать геополитических рисков.

По словам международных управляющих активами, также может быть сложно получить крупные и более прибыльные листинги после финишной черты, потому что спрос инвесторов на китайские акции полностью не восстановился.

«Мы еще не видели, чтобы крупные глобальные институциональные фонды подтверждали свой интерес к инвестициям в Китай, и это именно тот тип инвестора, который вам нужен для крупномасштабного IPO в оффшорной зоне», — сказал глава институциональных продаж в Азии для одного западного управляющего активами. «Конечно, аппетит несколько восстанавливается, но люди все еще очень насторожены».

Китайские власти приложили все усилия, чтобы указать, что продолжавшийся долгое время прессинг технологических компаний закончился, и в своем заявлении в пятницу комиссия заявила, что «будет поддерживать компании, использующие как [континентальные, так и оффшорные] рынки. . . и неизменно делиться преимуществами экономического роста Китая с глобальными инвесторами».

Тем не менее, инвесторы и аналитики встревожены недавним исчезновением Бао Фань, главы инвестиционного банка China Renaissance, который выступал в качестве букраннера для многих офшорных листингов, включая злополучное размещение акций Didi Chuxing.

Эндрю Коллиер, аналитик по Китаю в консалтинговой компании GlobalSource Partners, сказал, что «исчезновение Бао Фань показывает, что репрессии еще не закончились».

Банкиры считают, что оффшорные листинги китайских компаний, вероятно, будут сосредоточены в Гонконге, где предполагаемый риск со стороны регулирующих органов как в США, так и в Китае ниже. Это дало бы долгожданный импульс городской фондовой бирже, которая в четверг сообщила, что годовой сбор средств в акционерный капитал сократился более чем на две трети в 2022 году до всего лишь 254 млрд гонконгских долларов (32 млрд долларов).

«Гонконг отчаянно нуждается в возвращении этого бизнеса», — сказал Фрейзер Хоуи, независимый эксперт по китайским финансам. «Тот факт, что он находится за пределами [столичного контроля], дает ему огромное преимущество, которого нет ни у одного другого города в Китае. . . В этом смысле Гонконг является естественным фаворитом, даже если я не жду, что он вернется к золотым временам».

«США определенно не подходят сейчас, и это наверняка пойдет на пользу Гонконгу», — сказал Федерико Баццони, исполнительный директор инвестиционно-банковского отдела Vantage Capital Markets. Но он добавил, что реформы по оптимизации архитектуры листинга на континенте в Китае, объявленные вместе с новым режимом листинга в офшорах, могут побудить больше эмитентов выбрать листинг на материке, а не в Гонконге.

«Настоящим победителем во всем этом может стать рынок А-акций в Китае», — сказал Баццони, имея в виду акции, которые торгуются внутри страны в Шанхае и Шэньчжэне.

Подготовлено ProFinance.Ru по материалам Financial Times

MarketSnapshot - Новости ProFinance.Ru и события рынка в Telegram

По теме:

В январе иностранцы купили больше акций китайских компаний, чем за весь 2022 год