Эндрю Хиппл недавно начал сокращать портфель ценных бумаг после того, как узнал в TikTok, что наличные деньги и денежные фонды гарантируют самую высокую доходность более чем за десятилетие. 27-летний бухгалтер из Ланкастера, штат Пенсильвания, перевел деньги в фонд со стабильной ценностью, а также на высокодоходный сберегательный счет, чтобы защититься от потенциальных потерь на фондовом рынке.

Друзья на платформе обмена сообщениями Discord поддержали его, когда он переместил примерно 10% портфеля стоимостью почти $10000 из фондов, отслеживающих S& P500, акции с малой капитализацией и EM-активы. Он перевел деньги в фонд Federated Hermes Capital Preservation Fund, который инвестирует в гарантированные инвестиционные контракты и инструменты денежного рынка с доходностью 2.44%.

Он также начал создавать резервный фонд, положив несколько тысяч долларов на высокодоходный сберегательный счет Capital One под 3.5%.

«Зачем дальше вкладывать деньги в акции, если знаешь, что они все равно упадут?» – отметил Хиппл, добавив, что он надеется использовать часть этих денег для покупки акций, когда они подешевеют.

Эндрю Хиппл – один из многих индивидуальных инвесторов, которые сокращают вложения в акции и переходят на наличные средства и другие схожие инвестиции. В основном это связано с тем, что фонды денежного рынка, высокодоходные сберегательные счета, депозитные сертификаты и казначейские облигации обеспечивают ставки от 3% до 5%. Для сравнения дивидендная доходность по S&P 500 составляет около 1.7%.

Происходит серьезный сдвиг в поведении по сравнению с прошлым десятилетием, когда инвесторы избегали наличных денег из-за незначительной доходности и вместо этого скупали акции, особенно акции быстрорастущих технологических компаний, в погоне за прибылью.

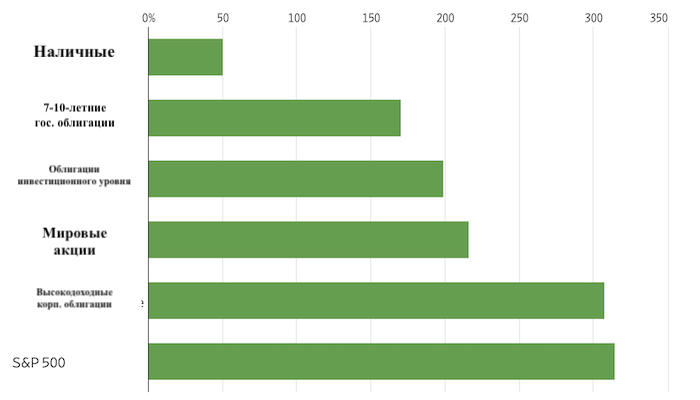

Динамика с конца 1999 года по 2023 год

Источник: The Wall Street Journal

По данным ассоциации Investment Company Institute и Федеральной резервной системы, розничные активы в фондах денежного рынка находятся вблизи рекордов. Потребители часто используют фонды, которые инвестируют в краткосрочные долговые ценные бумаги, включая казначейские облигации и коммерческие векселя, в качестве текущих счетов для хранения денежных средств.

В то же время, судя по данным CUSIP Global Services, спрос на краткосрочные депозитные сертификаты подскочил до максимума после финансового кризиса 2008 года. Депозитные сертификаты считаются одними из самых безопасных инвестиций и предлагают более высокие процентные ставки, чем обычный сберегательный или текущий счет, однако зачастую клиенты не могут снять основную сумму до наступления срока платежа без штрафа.

Индивидуальные инвесторы стали использовать TikTok и Discord для обмена информацией о фондовом рынке. Они объединялись в группы, чтобы подтолкнуть криптовалюты и акции-мемы вверх. Но, похоже, те времена остались позади, по крайней мере на данный момент. По данным Vanda Research, торговая активность среди индивидуальных инвесторов по объему в долларах снизилась в последнее время.

Инвесторы меняют стратегию

Эйфория стала спадать на рынках после того, как Федеральная резервная система начала повышать процентные ставки в прошлом году. Больше всех пострадали высокотехнологичные акции и другие акции роста, поскольку растущая доходность снизила привлекательность будущих денежных потоков. Индекс S&P 500 потерял примерно 20% по сравнению с максимумом, достигнутым в январе 2022 года, несмотря на рост на 0.4% в этом году. Доходность краткосрочных государственных облигаций, которая меняется обратно пропорционально цене, приблизилась к максимуму с 2007 года.

Инвесторы стали массово выходить из фондов акций. По данным Refinitiv Lipper, с начала прошлого года они вывели более $100 млрд из американских паевых инвестиционных фондов и биржевых фондов. Отток средств из фондов продолжался в течение девяти недель подряд, что стало самым длительным подобным периодом с лета 2016 года.

По словам Эми Арнотт, портфельного стратега Morningstar Inc., инвесторы рискуют перевести слишком большую часть портфеля в наличные деньги и упустить момент, когда акции возобновят рост.

Акции являются одними из самых прибыльных активов в долгосрочной перспективе. Например, инвестор, который хранил $100 в виде наличных с конца 1999 года, упустил бы прибыль на уровне примерно 314%, которую он могу бы получить, если бы вложил их в акции, согласно рыночным данным Dow Jones.

«Заманчиво накапливать наличность, когда на рынке высокая волатильность, но невозможно предсказать, что будет делать рынок, особенно в краткосрочной перспективе», – добавила Арнотт.

Подобные советы не остановили Лейтона Шмитта, 29-летнего владельца страховой компании в Саут-Бенде, Индиана. Недавно он начал переводить тысячи долларов на текущий счет United Federal Credit Union под 3%. Темпы инвестирования в наличные стремительно выросли по сравнению с вложениями в местные акции, иностранные фонды акций и облигаций.

Несмотря на молодой возраст, Шмитт рад, что часть портфеля находиться на текущем счете. Он чувствует себя комфортнее, зная, что у него есть буфер на случай обвала рынка.

«У нас много времени, но я все равно не хочу терять так много, – заявил Шмитт. – Я действительно не вижу лучшего места для инвестирования, потому что я не уверен, что сейчас целесообразно все размещать на фондовом рынке».

Безусловно, традиционные финансовые рекомендации предполагают, что молодые инвесторы смогут пережить любые потрясения на рынке, потому что у них больше времени, чтобы дождаться восстановления портфелей. С другой стороны, инвесторам, которые вскоре выйдут на пенсию, часто советуют перевести больше денег в наличные, учитывая, что у них не так много времени для компенсации потерь.

Джей Клейн, 63-летний главный геолог из Шугар-Ленд, Техас, давно предпочитает наличные, особенно после таких кризисов, как пузырь доткомов, финансовый кризис 2008 года и обвал акций из-за Covid-19. Во время прошлогодних рыночных потрясений он увеличил вложения в фонд денежного рынка с доходностью 4.3%, после чего денежные средства и эквивалентные активы составили около половины его портфеля.

«Даже зная, что по сути инфляция, возможно, немного выше, чем то, что я получаю от наличных, я по крайней мере уверен, что ничего не теряю», – отметил Клейн.

Подготовлено Profinance.ru по материалам издания The Wall Street Journal

MarketSnapshot — Новости ProFinance. Ru и события рынка в Telegram

По теме:

Доходность облигаций упала максимально со времен «Черного понедельника» в 1987 году

Золото растет, так как последствия SVB меняют прогноз по ставке ФРС и стимулируют защитный спрос

Власти США начали тушить пожар в испуге перед повторением массового краха 2008 года