Дальнейший рост евро, швейцарского франка и фунта стерлингов по отношению к американской валюте, может стать причиной проблем для индекса Stoxx 600. Согласно данным Bloomberg, компании, входящие в индекс, почти треть своих продаж делают в Северной Америке.

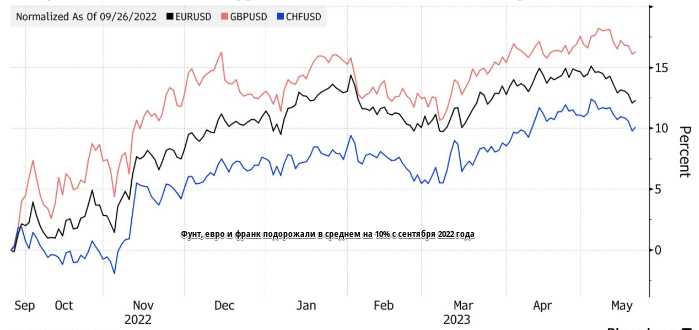

Пока что негативный эффект не совсем очевиден. После падения в сентябре 2022 года евро подорожал по отношению к доллару на 13%, однако большинство компаний Stoxx опередили прогнозы прибыли за первый квартал. Если же копнуть глубже, станет ясно, что целые группы компаний — особенно экспортирующие конгломераты, такие как Bayer AG и Roche AG — болезненно переносят рост евро.

В ближайшие месяцы проблемы распространятся и на другие сегменты, особенно если позитивный эффект восстановления экономической активности в Китае ослабнет, до сих пор устойчивый рост Европы замедлится, а в США начнется рецессия.

«Относительно сильная экономика замаскировала влияние роста курса валют», — говорит Шарон Белл, старший стратег по европейским акциям Goldman Sachs Group Inc. «Но оно даст о себе знать. Скорее всего, мы увидим гораздо более ощутимые последствия во втором и третьем квартале».

По словам Белла, как правило, рост евро на 10% снижает рост прибыли на акцию европейских компаний на 2-3%. По ее мнению, этих последствий трудно избежать, особенно учитывая то, что просадка валютных курсов в сентябре прошлого года устанавливает неблагоприятные условия для сравнений в годовом исчислении.

По прогнозам Bloomberg Intelligence, к концу года евро достигнет отметки $1,20 по отношению к доллару, британский фунт и швейцарский франк также укрепятся. Аналитики Barclays Plc поговорили с руководителями компаний и выяснили, что менее 40% компаний в настоящее время позитивно оценивают валютные курсы. В третьем квартале 2022 года таких оценок было 60%.

Уязвимые сектора

Согласно анализу Bloomberg, наибольшую часть своих доходов европейские телекоммуникационные, медицинские и медийные компании, а также производители повседневных потребительских товаров получают из Северной Америки.

Для таких компаний сильная валюта — это палка о двух концах. С одной стороны, она помогает сдерживать импортируемую инфляцию, что крайне важно в период, когда компании страдают от высоких производственных затрат. С другой — она делает товары более дорогими для покупателей в других странах, кроме того, экспортная прибыль компаний в пересчете на местную валюту сокращается.

Например, немецкая компания Bayer предупредила о том, что в 2023 году ее курсовая разница составит 1,7 млрд евро, а объем продаж за весь год может оказаться ниже прогнозируемого ранее диапазона. Главный исполнительный директор Bayer Вернер Бауманн заверил аналитиков, что компания предприняла дополнительные меры по хеджированию, чтобы защитить итоговые показатели.

В швейцарской компании Roche половина доходов которой приходится на американский рынок, финансовый директор Алан Хиппе сообщил, что продажи в первом квартале упали на 3% в пересчете на постоянный обменный курс. Но с учетом изменения курса валют снижение составило 7%.

Другой пример — голландская розничная компания Koninklijke Ahold Delhaize N. V. У нее 60% выручки приходится на Северную Америку, в этих условиях финансовый директор Натали Найт не ожидает роста прибыли на акцию в течение всего года, называя в качестве причины изменения курса доллара США.

Региональные преимущества

Пока европейские советы директоров размышляют о последствиях, американские инвесторы наслаждаются дополнительными прибылями, который они могут получить от пересчета валютных курсов. FTSE Europe ETF компании Vanguard, крупнейший американский фонд без хеджирования, ориентированный на европейские акции, получил в этом году более $19 млрд.

«Укрепление валюты стало важным фактором для нашего нейтрально-бычьего прогноза по европейским акциям по отношению к американским», — отметил Алессио де Лонгис, управляющий фондом Invesco в Нью-Йорке.

Де Лонгис считает, что в долгосрочной перспективе евро укрепится до $1,20-$1,30, при этом он не ожидает существенного влияния на краткосрочные доходы компаний. «Динамика валютных курсов влияет на фондовые рынки с разным временным лагом», — пояснил он, отметив, что евро был недооценен в течение многих лет.

В Европе некоторые управляющие фондами корректируют свои позиции с учетом валютных изменений. Александра Джексон, управляющая фондом Rathbone UK Opportunities Fund, предпочитает индекс FTSE 250, ориентированный на внутренний рынок, международному индексу FTSE 100.

По мнению Элеоноры Тейлор-Джолидон, портфельного управляющего Union Bancaire Privee в Женеве, швейцарские компании, вероятно, находятся в более выгодном положении, чем другие, учитывая их опыт работы в условиях сильного франка. При этом у нее есть сомнения в способности акций более европейских компаний в целом противостоять валютному давлению, поскольку недавние движения евро «скорее являются продуктом слабости доллара, чем фундаментальной силы евро».

Подготовлено Profinance.ru по материалам агентства Bloomberg

MarketSnapshot - Новости ProFinance.Ru и события рынка в Telegram