Розничные инвесторы опоздали к началу ралли, вызванного интересом к искусственному интеллекту, и теперь наращивают свою долю в акциях технологического сектора. Большинство из них предпочитают наличные или фонды денежного рынка с низким уровнем риска.

Объем чистой покупки акций 30 и 31 мая достиг $1,5 млрд в день. Это самый высокий показатель для розничных инвесторов за последние три месяца.

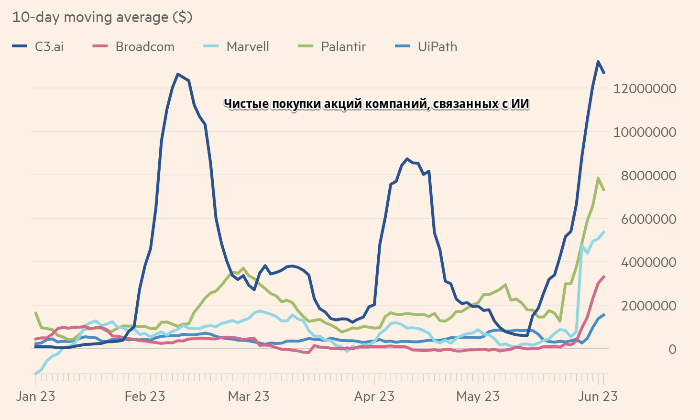

Больше других в конце месяца выиграли акции технологических компаний: интерес розничных инвесторов к сегменту, связанному с искусственным интеллектом, начал расти и пошел на пользу таким компаниям, как Palantir, Marvell Technology и UiPath, а также таким крупным игрокам, как Nvidia и Microsoft.

Источник: The Financial Times

По словам Марко Иачини, вице-президента VandaTrack, после нескольких недель бездействия розничные инвесторы «погнались за технологическим ралли». «Похоже, их охватил страх упущенной выгоды».

По мнению аналитиков Barclays, кризис доверия в региональном банковском секторе США и неопределенность, царившая перед подписанием соглашения о потолке госдолга, могли побудить мелких инвесторов сократить вложения в акции в пользу облигаций и низкорисковых фондов денежного рынка, предлагающих доходность, сопоставимую с доходностью акций.

Однако компания VandaTrack заявила, что розничные покупки ETF фондов денежного рынка снизились в последние недели, так как непрофессиональные участники рынка, привлеченные ростом Nasdaq Composite на 27% в этом году, начали переходить на более рискованные активы.

ETF информационных технологий Vanguard и индекс информационных технологий MSCI от Fidelity зафиксировали значительный приток средств на прошлой неделе и поднялись до самых высоких уровней более чем за год, что свидетельствует о «возрождении интереса розничных инвесторов в США к технологиям», отметили аналитики JPMorgan.

По мнению банка, в авангарде тренда — молодые розничные инвесторы, склонные инвестировать в отдельные акции. Об этом свидетельствует рост интереса к биржевым опционам на отдельные акции в последние недели.

Готовность розничных инвесторов снова вкладывать средства в акции также намекает на неожиданно спокойное отношение потребителей к высокой инфляции. По словам Торстена Слока, главного экономиста Apollo Global Management, американские домохозяйства пока потратили менее половины из примерно $2,3 млрд «избыточных» сбережений, накопленных во время пандемии. «Именно по этой причине потребительские расходы остаются такими высокими».

Популярный раздел Reddit «Ставки на Уолл-стрит» (Wall Street Bets) тем временем пестрит комментариями пользователей, которые пропустили технологическое ралли или недоумевают по поводу того, как высоко поднялись некоторые акции. На популярном меме изображена компания Nvidia, буквально несущая на своей спине фондовый рынок США.

Источник: The Financial Times

Розничные инвесторы не всегда были столь осторожны к риску. Акции продавца видеоигр GameStop, всего за месяц в 2021 году выросли более чем на 2000%, несмотря на то, что в этот период у компании были большие финансовые трудности.

Но пока единственной компанией, похожей на GameStop и привлекающей капитал розничных инвесторов, остается C3.ai, американский поставщик программного обеспечения. Ее акции подскочили на 195% в этом году, несмотря на нападки со стороны инвестиционной группы Kerrisdale Capital, которая в начале марта заявила, что компания была «вопиюще переоценена еще до того, как ее акции подхватила волна ажиотажа вокруг генеративного ИИ».

C3.ai заявила, что другие обвинения Kerrisdale были основаны на «фундаментальном непонимании» американской практики бухгалтерского учета. Компания отвергла отчет инвестора, как «весьма творческую и прозрачную попытку» заработать на короткой продаже. Акции C3.ai упали на 14% после того, как прогноз доходов на 2024 финансовый год оказался ниже ожиданий аналитиков.

Акции Nvidia выросли на 170% за год и сейчас торгуются с коэффициентом цена/прибыль 190, по сравнению с 47 в начале ноября.

По словам Питера Гарнри, руководителя отдела количественных стратегий Saxo Bank, «ключевым риском снижения» для фондового рынка США сейчас являются оценки стоимости акций и «разворот в отношении к риску по акциям, связанным с искусственным интеллектом».

До прошлой недели разрыв между розничными потоками и рекордными показателями фондового рынка предполагал, что институциональные игроки, такие как хедж-фонды и систематические трейдеры, были основным источником спроса на акции, связанные с искусственным интеллектом, сообщает VandaTrack. Характеризуя оптимизм многих профессиональных инвесторов, Гейр Лоде, глава отдела глобальных акций в Federated Hermes, называет ИИ "следующей областью мощного роста.

Возможно, сейчас начинает формироваться эффект толпы.

«В последнее время в сфере [ИИ] наблюдается такой ажиотаж, что высказывать противоположную точку зрения уже «немного рискованно», — отметил Марк Даудинг, главный инвестиционный директор RBC BlueBay.

Аналитики Morgan Stanley заявили, что они «верят в революцию ИИ», но технология не сможет «остановить или даже смягчить» более масштабный спад доходов в конце этого года.

Подготовлено Profinance.ru по материалам The Finnacial Times

MarketSnapshot - Новости ProFinance.Ru и события рынка в Telegram