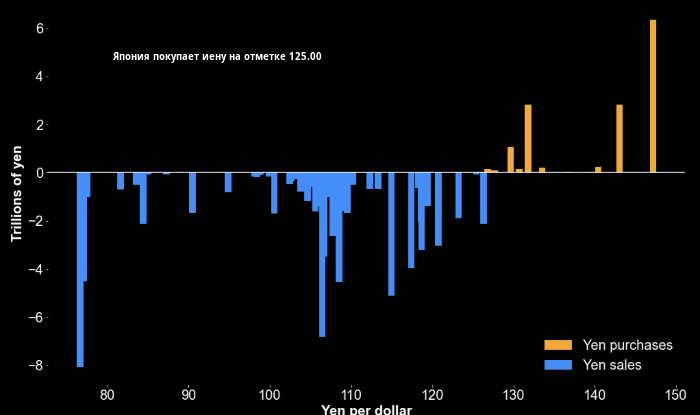

Хотя валюта находится на почти восьмимесячном минимуме по отношению к доллару и достигла минимума по отношению к евро за последние 15 лет, чиновникам, потребителям и руководителям компаний пока удается избежать паники. В прошлом году Япония потратила $65 млрд на прямые покупки иены, чтобы поднять валюту с тридцатилетнего минимума по отношению к доллару.

Одним из ключевых факторов является тот факт, что центральные банки ближе к концу глобального цикла повышения ставок, чем к его началу. Хотя по-прежнему неясно, когда такие регуляторы, как Федеральная резервная система, достигнут конца, подобная точка зрения помогла ослабить опасения по поводу того, что Япония оказалась на грани свободного падения иены.

При этом продолжительный период умеренного ослабления валюты может, вопреки здравому смыслу, подготовить почву для долгосрочного укрепления иены, если это поможет Банку Японии ускорить экономический рост, достичь целевых показателей по инфляции и, наконец, начать отказ от ультрамягкой монетарной политики последнего десятилетия.

Рост экспорта благодаря ослаблению иены и оптимизм по поводу экономики уже помогли фондовому рынку достичь 33-летних максимумов.

Источник: Bloomberg

«Давление на иену не сильно вырастет. ФРС приближается к окончательной ставке, вероятно, будет еще одно повышение, максимум два, –заявилАцуси Такеда, главный экономист Itochu Research Institute. – У иены отсутствует такой понижательный импульс, как в прошлом году».

Что происходит с иеной

Резкий контраст между Японией и ее сверхнизкими процентными ставками, призванными подогреть цены, и агрессивным повышением ставок в США, направленным на их охлаждение, стал ключевым фактором ослабления иены после того, как ФРС начала ужесточать политику в начале прошлого года. Рост дефицита торгового баланса этой азиатской страны по мере подорожания сырьевых товаров только усугубил ситуацию.

Иногда развитию этого тренда препятствовали такие факторы, как опасения по поводу рецессии, потрясения в банковском секторе и осознание того, что Токио будет защищать валюту, даже если это вызовет раздражение у союзников в Вашингтоне.

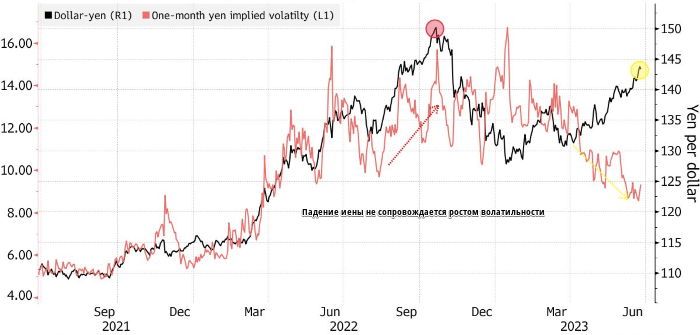

Япония сосредоточена на темпах снижения, а не на какой-то конкретной цели. Когда чиновники проводили интервенции на рынках после того, как валюта приблизилась к отметке 146 в сентябре и 152 в октябре, в каждом случае доллар дорожал более чем на 2 иены менее чем за 24 часа. В этом году волатильность гораздо ниже.

«Несмотря на ослабление иены, дело в скорости движения и темпах инфляции, – отметил Киеси Исигане, управляющий фондом Mitsubishi UFJ Kokusai Asset Management Co. – Власти вряд будут сейчас действовать».

Но хотя курс иены на уровне 144 выглядит не таким пугающим, как год назад, дальнейшее падение к отметке 150 по-прежнему может вытолкнуть Японию из новой зоны комфорта и вынудить ее действовать. Высокопоставленный чиновник Масато Канда заявил в среду, выступая перед журналистами, что власти примут меры в случае чрезмерного движения валюты.

Источник: Bloomberg

Эти уровни также помешали бы премьер-министру Фумио Кисиде рассмотреть вопрос о проведении досрочных выборов в этом году, поскольку это, вероятно, вновь вызвало бы недовольство избирателей ростом стоимости жизни.

Решение Министерства финансов США в середине июня исключить Японию из контрольного списка валют, по-видимому, означает молчаливое согласие на увеличение покупок иены Токио, если это будет оправдано в случае резких колебаний.

«Они вмешаются только, если иена приблизится к 150, – заявил Хидео Кумано, экономист Dai-Ichi Life Research Institute. – Хотя они сделали это в прошлом году, валютная интервенция по-прежнему остается крайней альтернативой».

Основные бенефициары

На данный момент политики ощущают меньшее давление со стороны общественности и корпоративного сектора. Хотя падение иены в прошлом году, возможно, вынудило некоторые компании отказаться от стратегий хеджирования, текущий диапазон – это знакомая территория.

Японские фирмы, работающие по всему миру, больше всех выигрывают от дешевой иены, которая увеличивает их зарубежные доходы. Более слабая валюта увеличила годовую операционную прибыль Toyota на 1.3 трлн иен ($9.1 млрд) и способствовала росту продаж в пяти ключевых сегментах Sony примерно на 1.2 трлн иен.

С другой стороны, такие импортеры, как Tokyo Gas, столкнулись с трудностями. Операционная прибыль компании сократилась на 9.5 млрд иен из-за ослабления валюты в последнем финансовом году. В этом году отличие в том, что к международным компаниям, которые получают выгоду от слабого курса иены, присоединилась местная туристическая отрасль благодаря возвращению иностранных туристов после отмены коронавирусных ограничений.

Расходы иностранных туристов в Японии в первом квартале составили около 88% от уровня 2019 года, причем больше всего тратят туристы из Южной Кореи, Тайваня и Гонконга. В результате за первые три месяца текущего года экономический рост составил 1.1% в годовом исчислении.

«В отличие от прошлого года иена сейчас приносит пользу региональным экономикам за счет притока иностранных туристов, – отметил Ацуси Такеда из Itochu. – Это одна из ключевых причин, почему критика снова не распространилась по всей стране, давая властям больше времени для мониторинга ситуации».

Гордиев узел

Тем не менее, если участники рынка действительно захотят испытать терпение Токио, Кисида окажется в неудобном положении. Центральный банк продолжает принимать масштабные меры для стимулирования устойчивой инфляции, тогда как правительство выделяет триллионы иен, чтобы ограничить рост цен, субсидируя счета за электроэнергию и ограничивая цены на заправках.

Интервенции правительства на валютных рынках кажутся менее очевидным решением проблемы слабой иены, чем отказ центрального банка от стимулирующих мер. Однако новый глава Банка Японии Кадзуо Уэда занял гораздо более мягкую позицию, чем ожидалось. Инфляция продолжает опережать ожидания, и Банк Японии, вероятно, повысит квартальный прогноз по ценам в июле. Такой пересмотр мог бы использоваться для изменения принципов контроля кривой доходности, что, вероятно, способствовало бы росту долгосрочных ставок.

Это почти наверняка подтолкнуло бы иену вверх без необходимости снова использовать национальные валютные резервы, при этом рынки получили бы передышку перед досрочными выборами, которые могут состояться уже осенью. Большинство экономистов не ожидают перемен в ближайшее время, хотя так думают не все.

По словам Уэды, пока не удалось добиться устойчивой инфляции, к которой он стремится, и смягчение должно продолжаться, однако он не стал полностью исключать неожиданные решения.

«В промежутках между одним заседанием по вопросам политики и другим поступают различные новые данные. Исходя из этой информации, результаты последнего заседания по вопросам политики могут отличаться от предыдущих, – заявил Уэда после июньского решения Банка Японии. – Это неизбежно, иногда присутствует определенный элемент неожиданности».

Завершение цикла

Аналитики отмечают некоторое восстановление иены по мере завершения глобального цикла ужесточения даже без принятия центральным банком мер по нормализации политики. Ожидаемое повышение ставок крупнейшими центральными банками в течение следующих 12 месяцев значительно ниже уровней, наблюдавшихся во время интервенций в прошлом году.

«Вероятно, ситуация прояснится в сентябре, когда ФРС прекратит ужесточение, а ЕЦБ также, возможно, подаст некоторые сигналы, – считает Кодзи Фукая из Market Risk Advisory. – Это означает, что до конца года иена может укрепиться до 130, а затем до 125 в следующем году».

Подготовлено Profinance.ru по материалам агентства Bloomberg

MarketSnapshot — Новости ProFinance. Ru и события рынка в Telegram

По теме:

Доллар получил от Пауэлла мощную поддержку

Иена опустилась до нового 15-летнего минимума по отношению к евро

Доллар достиг 7-месячного максимума к иене, но упал к евро

Ставки спекулянтов на снижение иены достигли максимума с июня 2022 года