График индекса доллара интервалами в 1 минуту

Доллар США находится на самом низком уровне за пять месяцев после сообщения о том, что потребительская инфляция в США выросла меньше, чем ожидалось, в июне, увеличившись на 0,2% за месяц против прогноза на 0,3%. Спотовый индекс доллара Bloomberg падает на 0,6% до самого низкого уровня с февраля и приближается к годовому минимуму. Евро/доллар США повышается на 0,5% до 1,1066 против 1,1025 перед выходом данных. Доллар США/иена падает на 1,1% до 138,78; до релиза пара была на 139.56. Доллар падает четвертую сессию подряд.

Швейцарский франк достиг самого сильного уровня по отношению к доллару с 2015 года на фоне слухов о том, что Швейцарский национальный банк повысит процентные ставки, тогда как Федеральная резервная система может завершить цикл ужесточения в конце этого года. Валюта укрепилась на целых 0,5% до 0,8751 за доллар после того, как данные показали, что потребительские цены в США выросли на 0,2% в июне, по сравнению с прогнозом роста на 0,3%. Вице-президент Национального банка Швейцарии Мартин Шлегель на прошлой неделе сказал, что дополнительное повышение ставок, направленное против высокой инфляции, не угрожает финансовой стабильности. Следующее запланированное заседание центрального банка состоится в сентябре. Франк — валюта-убежище и валюта финансирования для кэрри-трейдов — является самой прибыльной валютой G-10 за последний год. Франк вырос по отношению ко всем валютам, кроме британского фунта, с начала года.

Фьючерсы на акции доходность казначейских облигаций выросла, а доходность казначейских облигаций упала после того, как данные, показывающие замедление инфляции, поддержали спекуляции, что Федеральный резерв приближается к завершению повышения процентной ставки.

Контракты S&P 500 продолжили рост, в то время как фьючерсы на высокотехнологичный Nasdaq 100 показали рост примерно на 1%. Доходность двухлетних казначейских облигаций, которые более чувствительны к неизбежным изменениям политики, упала на 13 базисных пунктов до уровня ниже 4,75%.

Нефть марки Brent поднялась выше 80 долларов за баррель впервые с мая. Золото и серебро также растут.

Трейдеры также будут вникать в комментарии множества спикеров ФРС в среду, в то время как центральный банк опубликует свою Бежевую книгу - опрос региональных деловых контактов - в 14:00 в Вашингтоне.

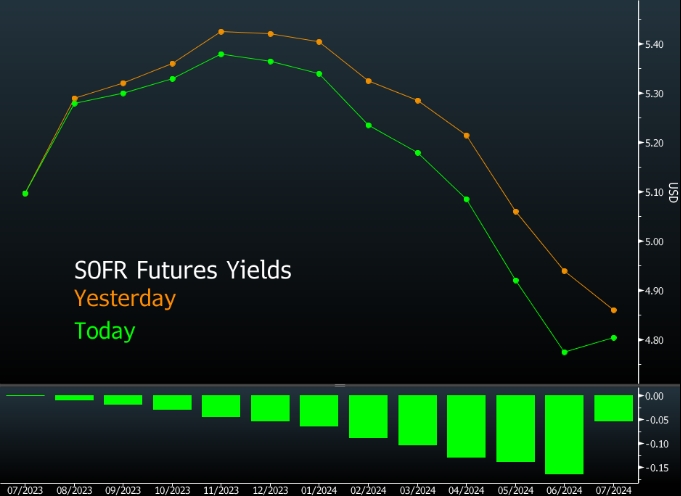

Реакция рыночных ставок

Ястребам Федеральной резервной системы придется немного поразмыслить после решения по ставке на следующей неделе, если они хотят восстановить вероятность еще одного повышения . Рынок по-прежнему отражает решение о повышении ставки на 25 базисных пунктов 26 июля, но после этого полностью отказался от очередного повышения процентных ставок. Вместо этого он ожидает смягчения, которое начнется уже в январе.

Вот как двигалась фьючерсная кривая SOFR сегодня утром.

Эта картина повторяется в других инструментах STIR, таких как фьючерсы на федеральные фонды и индексные свопы овернайт. Доходность двухлетних облигаций упала до уровня июня, а реальная доходность двухлетних облигаций составляет -11 б.п. И номинальная ставка, и инфляционная кривые становятся более крутыми.

Отчет по инфляции

Инфляция в США упала до 3% в июне, что ниже, чем ожидалось, и что является последним признаком того, что повышение процентной ставки Федеральной резервной системой оказывает влияние на ценовое давление.

Годовой прирост индекса потребительских цен замедлился с 4% в мае до 3%, что является самым низким уровнем инфляции с марта 2021 года.

Цены выросли на 0,2% в месячном исчислении в июне по сравнению с 0,1% в предыдущем месяце, но меньше, чем прогнозировали экономисты. Годовому показателю также способствовали так называемые базовые эффекты, поскольку чрезвычайно большое повышение с июня 2022 года не учитывается в расчетах.

Было более скромное падение «базового» индекса потребительских цен, который замедлился до 4,8% в годовом исчислении в июне с 5,3%. Базовые цены, которые исключают волатильные расходы на продукты питания и энергию, выросли на 0,2% в месячном исчислении по сравнению с 0,1% в мае.

Общий уровень инфляции неуклонно приближался к целевому показателю Федеральной резервной системы в 2% после пика в более чем 9% в июне прошлого года. Тем не менее, базовая инфляция оказалась более устойчивой, что усилило ожидания того, что центральному банку США придется еще больше повысить процентные ставки.

ФРС подняла свою базовую процентную ставку до диапазона 5-5,25% с близкого к нулю уровня в начале 2022 года. Она ясно дали понять, что ожидают дальнейшего увеличения до конца года.

Данные по рынку труда, опубликованные на прошлой неделе, также свидетельствуют о том, что агрессивное повышение ставок ФРС начало охлаждать экономику, а рост числа рабочих мест замедлился. Тем не менее, они также подчеркнули продолжающееся инфляционное давление, при этом безработица все еще близка к многолетнему минимуму, а заработная плата растет значительно выше уровней, которые считаются соответствующими целевому уровню инфляции ФРС.

Рынки фьючерсов в среду оценивали с более чем 90-процентной вероятностью того, что ставки вырастут еще на 0,25 процентных пункта на следующем заседании ФРС в конце июля.

MarketSnapshot - Новости ProFinance.Ru и события рынка в Telegram