Руководители крупнейших американских банков с Wall Street, пытаясь объяснить резкое падение в 2023 году доходов от трейдинга, напомнили инвесторам, что 2022 год сформировал высокую базу, поскольку прошлый год оказался весьма прибыльным. Так, президент Goldman Sachs Group Inc. Джон Уолдрон назвал 2022 год «особенно сильным», а глава Citigroup Inc. Джейн Фрейзер сказала, что «все работало на полную катушку». Однако редко упоминается одна из причин прошлогоднего бума: поступивший валютным трейдерам с Wall Street неожиданный доход в миллиарды долларов из России через бывшие советские республики.

Когда западные компании и международные инвесторы поспешили покинуть Россию после начала вооруженного конфликта на Украине и последовавших за этим масштабных санкций, они отчаянно пытались обменять свои рубли на доллары. Для валютных трейдеров в таких фирмах, как Goldman Sachs, Citigroup и JPMorgan Chase & Co., это были легкие деньги: они нашли способ скупать доллары по низкой цене, а затем продавать их бегущим клиентам с приличной премией, не опасаясь санкций, пишет Блумберг, ссылаясь на достоверную информацию из конфиденциальных источников.

Банки с Wall Street обратились к тем, с кем они раньше редко торговали долларами: банкам, базирующимся в странах, которые Россия считает «дружественными» и не подпадающими под санкции США, таким как «Народный сберегательный банк Казахстана» и First Heartland Jusan Bank, а также Kaspi.kz в Казахстане и «Америабанк» в Армении. Эти кредиторы могли покупать доллары непосредственно в российских банках по локальному обменному курсу в РФ, который порой был намного ниже того курса, который был на международном рынке.

Эти транзакции помогли превратить небольшие банки в «машины для зарабатывания прибыли» и привели к более широкому росту доходов от торговли инструментами с фиксированным доходом. Goldman Sachs, Citigroup и JPMorgan заработали сотни миллионов долларов на торговле рублем в прошлом году, сообщают источники Блумберг.

«На войне обычно деньги зарабатывают две организации», — цитирует агентство поговорку, которую сказал Джейсон Кеннеди, главный исполнительный директор рекрутинговой фирмы Kennedy Group. «Торговцы оружием и банки».

По его словам, торговцы рублем с Wall Street могли удвоить свои годовые бонусы.

Торговля продолжается

Согласно данным Vali Analytics Ltd, крупнейшие мировые банки в прошлом году заработали в целом на торговле российской валютой 6 миллиардов долларов, что примерно втрое больше, чем они обычно зарабатывают на таких сделках. По словам источников, банки и сегодня продолжают торговать валютой с казахстанскими и армянскими контрагентами, хотя такие сделки стали менее выгодны.

Фирмы с Wall Street не получали обвинений в каких-либо правонарушениях, и нет никаких предположений о том, что такие сделки нарушали санкции. Некоторые источники указали, что торговля банков помогла их клиентам соблюдать новые правила и выйти из сложных активов.

Тем не менее, по словам источников, эти две группы (Wall Street и банки республик СНГ) вряд ли когда-либо обменивались значительными объемами иностранной валюты друг с другом до начала специальной военной операции. Но теперь они стали важными партнерами, и иногда ежедневные обороты составляют десятки миллионов долларов. Банки Wall Street говорили, что они заработали на более высокой активности клиентов, покидающих Россию, но о масштабах и механизме торговли рублем ранее не сообщалось.

Однако некоторые банки были напуганы рисками и уклонялись от подобных сделок, утверждают источники Блумберг. Среди таких банков упоминался Bank of America Corp., UBS Group AG и HSBC Holdings Plc — один из крупнейших игроков на валютных рынках.

Внутренний и внешний курс рубля

На протяжении десятилетий рубли и доллары переходили из рук в руки через Московскую биржу — так называемый оншорный рынок. Также инвесторы торговали через сделки, организованные банками на так называемом оффшорном рынке (ауткаунтер, OTC). Спреды между оншорным и офшорным рынком были невелики до начала СВО. Но санкции ЕС и США вынудили Банк России ввести контроль за движением капитала, а Правительство РФ заставило экспортеров страны продавать свою иностранную валюту на внутреннем рынке, и между этими оншорным и офшорным рынком возник значительный разрыв.

Трейдеры с Wall Street не желали или не могли обменивать валюту напрямую с российскими банками из-за санкций. Но для некоторых банков в таких странах, как Казахстан или Армения ограничений было меньше. За определенную комиссию они могли бы выступать в качестве посредников, покупая дешевые доллары в Москве и отправляя их в торговые центры в Лондоне или Нью-Йорке.

«Третьи стороны, такие как Казахстан и Армения, не вводили никаких санкций в отношении России, поэтому они рассматривают это скорее как возможность для бизнеса, чем как риск», — сказала Мария Шагина из Международного института стратегических исследований в Берлине. «Если не будет явных угроз вторичных санкций, они будут рады воспользоваться этой возможностью».

Клиенты были благодарны

Безусловно, трейдерам с Wall Street платят за то, чтобы они покупали дешево и продавали дорого, и ожидается. По словам источников Блумберг, недостатка в клиентах не было. Крупные компании стремились покинуть Россию и, возможно, не заботились о прибылях, которые получали банкиры на таких операциях.

«В условиях распродаж иногда вы скорее рады получить хоть что-то, чем получить привлекательную цену», — сказал Нареш Аггарвал, заместитель директора Association of Corporate Treasurers в Лондоне. «Их активы в любом случае уже потеряли в цене только из-за того, что находились в России. Если вы потеряете еще 5% из-за высокого обменного курса, вы будете беспокоиться не об этом, а о потере 50% стоимости актива».

В 2023 году курсы оншорного и офшорного рынка сблизились, но оставался спред, который был достаточно велик, чтобы трейдеры могли продолжать зарабатывать.

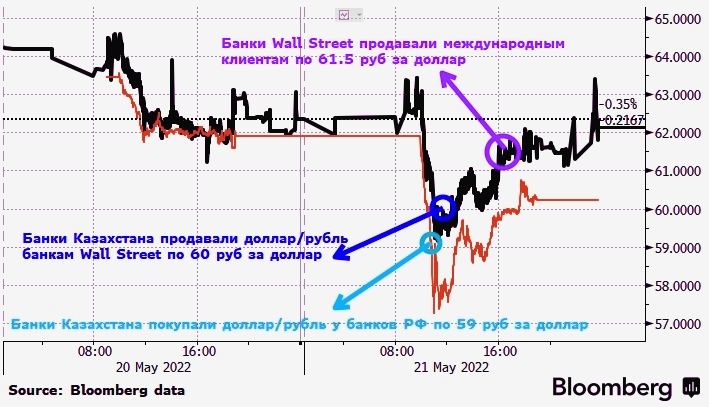

Пример 20 мая прошлого года. Трейдер в Казахстане мог бы купить 10 миллионов долларов в российском банке примерно по курсу 59 рублей за доллар, добавить наценку в размере 1 рубля за доллар и перевести их на счет партнера с Wall Street, получив быструю и почти безрисковую прибыль в размере около 169 000 долларов. Затем трейдер с Wall Street, возможно, снова продал их международному клиенту по офшорному курсу, близкому к 61,5 рубля за доллар, и, возможно, заработал около 250 000 долларов.

Рублевый арбитраж банков Wall Street, возможно, помог их клиентам справиться с периодом хаоса, сказал Джозеф Пач, бывший глава отдела валютной торговли в дочерней компании Bank of New York Mellon Corp., который сейчас руководит трейдинговой фирмой Corcovado Investment Advisors, базирующейся в Сан-Франциско.

«Я рассматриваю посредничество и предоставление ликвидности как оправданную практику», — сказал Пач.

Юридическая оценка осложняется различными режимами санкций в разных юрисдикциях, которые вступили в силу в разное время. Но несколько адвокатов заявили, что, по-видимому, нарушения санкций не было.

«Все эти банки будут очень сильно защищены юристами», — сказала Анна Брэдшоу, лондонский партнер по санкциям в юридической фирме Peters & Peters.

Первый этап

По словам источников Блумберг, российские банки, участвовавшие в первом этапе сделки, включали «Газпромбанк» и «АК Барс Банк», а также «Райффайзен Банк Интернационал»

Посредничество

Арбитраж также был прибыльным для казахстанских и армянских банков, которые играли роль посредников. Согласно отчетам, Halyk, контролируемый дочерью бывшего президента Казахстана Нурсултана Назарбаева и ее мужем, заработал 173 миллиарда тенге (390 миллионов долларов) на валютных операциях в 2022 году, что больше, чем за последние четыре года вместе взятые.

Банк Jusan отчиталася о почти 49 миллиардах тенге на консолидированной основе, что составляет более чем 290% годового прироста. Банковская дочерняя компания Kaspi более чем удвоила доход от торгового бизнеса почти до 36 миллиардов тенге, свидетельствуют документы.

Трудности подсчета

Невозможно сказать, какая часть этих прибылей была получена в результате торговли с банками Wall Street. С прошлого года россияне перевели за границу около 43 миллиардов долларов своих сбережений, и большая их часть поступила на банковские счета в близлежащих странах, включая Казахстан, Армению, Грузию и Азербайджан. Тем не менее, по словам источников Блумберг, рублевый арбитраж сыграл важную роль в росте доходов.

Согласно отчетам, в Армении прибыль Америабанка от спотовых валютных операций увеличилась более чем в пять раз и составила 42 миллиарда драмов (109 миллионов долларов).

«Валютная прибыль от арбитражных операций по паре доллар/рубль составила скромную долю дохода от валютных операций в 2022 году», — сказал пресс-секретарь Америабанка Артем Мкртчян. «Арбитражные операции Америабанка проводились преимущественно с западными институтами на обоих этапах».

Подобные арбитражные разбирательства распространены, когда страна вводит ограничения на обмен иностранной валюты, сказал Фрэнсис Бридон, бывший глава отдела валютных исследований Lehman Brothers Holdings Inc., а ныне профессор Лондонского университета Королевы Марии. Тем не менее, по словам Бридона, рублевый арбитраж Уолл-стрит является чем-то из ряда вон выходящим.

«Что кажется необычным в данном случае, так это масштаб и легкость, с которыми это делается», — сказал Бридон.

По материалам Блумберг

MarketSnapshot - Новости ProFinance.Ru и события рынка в Telegram

По теме:

Курс рубля падает после заявлений Силуанова