Акции авиакомпаний, валюты стран-импортеров нефти и доходность облигаций — вот лишь немногие классы активов, которые уже начали меняться, подстраиваясь под новую нефтяную реальность со стоимостью барреля Brent больше $95.

Стратеги Goldman Sachs Group Inc. и Barclays Plc опубликовали макроэкономические отчеты, в которых рассказывают клиентам о том, как заработать на нефтяной шокотерапии. Поскольку на этой неделе состоится три заседания центральных банков, энергетика и ее потенциальное влияние на инфляцию и экономический рост доминируют в новостной повестке на Уолл-стрит.

«Одним из наиболее очевидных последствий может стать то, что цены на нефть развернут инфляционные тренды и не позволят центральным банкам снизить ставки так рано, как того ожидают рынки», — отметила Мишель Менигоз, руководитель отдела управления акциями и сбалансированными фондами в Sanso Investment Solutions в Париже.

Вот четыре графика, наглядно демонстрирующие реакцию рынков:

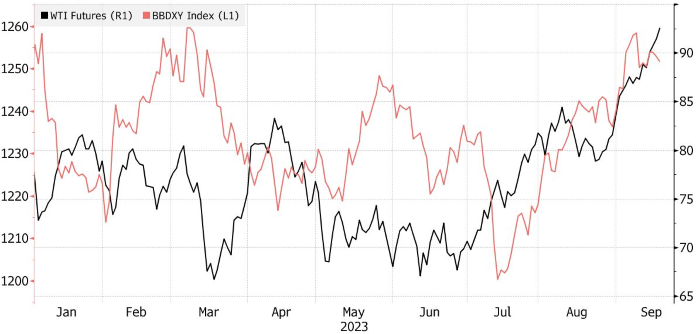

Доллар на подъеме

Амрериканская валюта укрепляется на фоне снижения предложения.

Источник: Bloomberg

Энергетика вбивает клин между валютами импортеров и экспортеров нефти.

«Почти все валюты ослабевают по отношению к доллару в результате нефтяного шока», — пишет Фемистоклис Фиотакис, руководитель отдела валютных исследований Barclays.

В частности, особенно уязвимы евро, японская иена, шведская крона и другие валюты центрально-восточных стран, отметил он. Несколько других стран-экспортеров, таких как Бразилия и Канада, возможно, смогут пережить бурю.

Акции авиакомпаний

Акции авиаперевозчиков и логистических компаний пострадали из-за высоких цен на нефть

Источник: Bloomberg

Подорожавшее топливо съедает прибыль авиакомпаний, заставляя инвесторов продавать акции туристических и логистических компаний. Индекс S&P Supercomposite Airlines, состоящий из 10 компаний, упал на 20% с середины июля, став одним из наиболее пострадавших сегментов фондового рынка за последние месяцы.

Европейские нефтяные компании

Нефть — главная движущая сила для британского фондового индекса.

Источник: Bloomberg

Между тем европейские энергетические компании могут заработать целое состояние. Для британского индекса «голубых фишек» FTSE 100 акции энергетических компаний являются особенно важным фактором. Хотя доля этого сектора в индексе составляет около 13%, в 2022 году он обеспечил 26% прибыли бенчмарка.

Акции энергетических компаний вновь обрели популярность на Уолл-стрит, а стратеги Goldman и JPMorgan Chase & Co. рекомендуют держать их с избыточным весом.

«В ближайшие несколько месяцев энергетика будет демонстрировать хорошие результаты, что вызовет ротацию в отстающие акции крупных нефтяных компаний», — комментирует Эдмунд Шинг, главный инвестиционный стратег BNP Paribas Wealth Management. «Настало время ротации в технологическом секторе. Возьмите Nvidia — динамика после выхода отчета прибыли говорит о том, что все, кто хотел купить, уже купили».

Рынки облигаций

Инфляционные ожидания растут вместе с доходностью 2-летних гос. облигаций.

Источник: Bloomberg

Доходность американских и европейских облигаций ползет вверх, отчасти из-за того, что инвесторы учитывают возможность дальнейшего повышения процентных ставок. В Германии, где растет озабоченность тем, что дорогие энергоносители могут нанести ущерб промышленному развитию страны, это движение было особенно резким. Доходность двухлетних облигаций подскочила до 3.2% по сравнению с 2.9% в начале августа.

«Скачок цен на нефть — это своевременное напоминание», — сказал Дарио Перкинс, управляющий директор по глобальной макроэкономике TS Lombard. «Инфляционная волатильность никуда не денется».

Подготовлено Profinance.ru по материалам агентства Bloomberg

MarketSnapshot - Новости ProFinance.Ru и события рынка в Telegram

По теме:

Почему нефть снова дороже $90 за баррель и дешеветь не собирается