На прошлой неделе доллар достиг пика недалеко от максимумов 2023 года после того, как данные показали, что базовая потребительская инфляция в США выросла в сентябре по сравнению с августом. Но в целом давление на евро, похоже, ослабевает.

Единая валюта ослабла примерно на 6% с 17 июля, когда она закрылась на самом высоком уровне в этом году. Это даже близко не рекордная просадка для евро, в течение многих лет испытывавшего трудности на фоне вялого роста и низких ставок в европейском регионе. Однако рынку может понадобиться причина для продолжения продаж.

В то время как доходность долгосрочных облигаций в США в течение нескольких недель имела тенденцию к росту, более короткие ставки изменились не так сильно. Но именно доходности короткого конца кривой играют гораздо большую роль в определении движения валют.

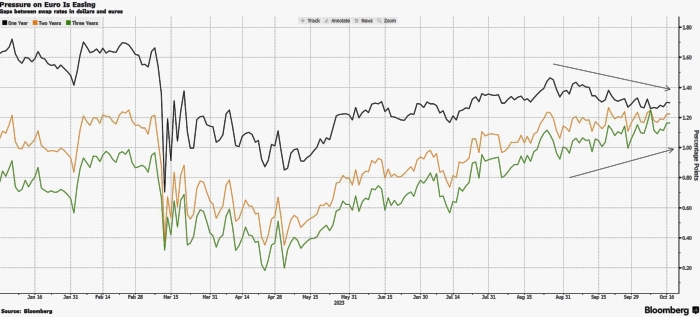

На приведенной ниже диаграмме показан спред между процентными свопами в долларах и евро. В то время как двухлетний и трехлетний спреды в последние недели продолжали увеличиваться, спред однолетних ставок приобрел тенденцию к снижению.

Это важно, потому что разрыв между ставками однолетних свопов в последние годы был неплохим показателем укрепления евро по отношению к доллару, поскольку центральные банки стали гораздо активнее бороться с инфляцией.

Я посчитал линейную регрессию разницы в процентных ставках между долларами и евро в разных сроках по отношению к обменному курсу EUR/USD. Разница между годовой ставкой свопа не только в наибольшей степени коррелирует с валютой, но и эта связь улучшается, если добавить несколько недель задержки.

Безусловно, прогнозы экономистов по инфляции и процентным ставкам в Европе и США указывают на то, что реальные ставки в долларах, как ожидается, будут выше, чем в евро, в конце следующего года.

Более того, разрыв между ними в последнее время увеличивается по мере роста инфляционных ожиданий в евро. Это должно помочь доллару, ограничив реальную отдачу от владения евро. Но реальные ставки, хотя теоретически и более важны, похоже, никогда не привлекают такого внимания валютных рынков, как общие ставки.

Многомесячный рост доходности в США был обусловлен не столько взглядами на краткосрочные процентные ставки, сколько неопределенностью, которая увеличивает долгосрочную премию и делает кривую круче, а также большим количеством старого доброго спроса и предложения.

Казначейству США необходимо увеличить объем заимствований, и, похоже, сейчас, когда Федеральная резервная система сокращает свои резервы, спрос на них просто не так велик. Три аукциона облигаций на прошлой неделе завершились неудачей.

Более того, в то время как ранее в прошлом месяце ожидания по ставке в евро соответствовали ожиданиям в долларах, на прошлой неделе они изменились в лучшую сторону. Разрыв между индексными свопами в долларах овернайт — показателем прогноза процентных ставок — и свопами в евро на прошлой неделе практически не изменился, поскольку ожидания по ставкам в обеих валютах параллельно повысились.

Тенденция заключается в сокращении разрыва между краткосрочными ставками, и история показывает, что этот сдвиг пойдет на пользу укреплению евро против доллара.

Автор: Себастьян Бойд, колумнист Bloomberg

MarketSnapshot - Новости ProFinance.Ru и события рынка в Telegram