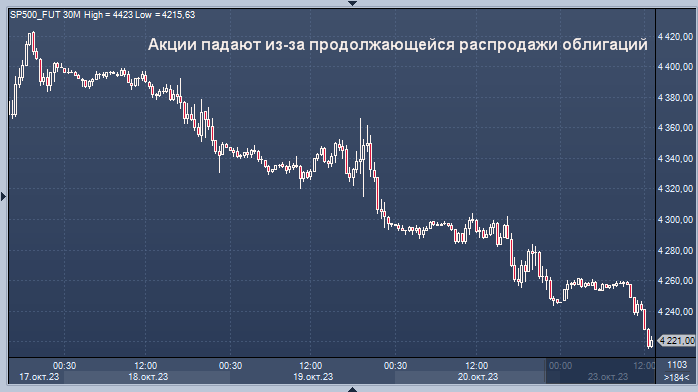

График фьючерса на индекс S&P 500 интервалами в 30 минут

Доходность 10-летних казначейских облигаций в понедельник превысила 5% и достигла самого высокого уровня с 2007 года, поскольку бурный рост экономики США заставил инвесторов ожидать, что процентные ставки останутся высокими в течение длительного периода.

Сочетание этих более высоких показателей доходности и риска более широкого конфликта на Ближнем Востоке ухудшило настроения в начале недели, насыщенной отчетами о доходах от компаний с мегакапитализацией и ключевыми данными, и подтолкнуло мировые акции вниз до семимесячных минимумов.

Доходность 10-летних казначейских облигаций достигла 5,012% и в последний раз с начала дня прибавляла 8,6 базисных пунктов, что является последним признаком масштабов глобальной распродажи бондов, вызванной также ростом государственного долга и увеличением предложения облигаций по всему миру.

"5% с экономической точки зрения - это просто еще одна цифра. Но что касается инвесторов, то это находит отклик", - сказал главный экономист Daiwa Capital Крис Шиклуна.

"Я не думаю, что это переломный момент, но это напоминание о рекордном ужесточении, которое у нас было, и это напоминание, что касается ФРС, что они не могут быть полностью уверены, насколько это ужесточение уже отразилось на реальной экономике и сколько еще предстоит сделать", - сказал он.

Недавний всплеск доходности облигаций привел к ужесточению денежно-кредитных условий без каких-либо действий центральных банков, что позволило Федеральной резервной системе сигнализировать о том, что она, скорее всего, оставит ДКП без изменений на своем заседании по вопросам политики на следующей неделе.

Действительно, фьючерсы предполагают примерно 70%-ную вероятность того, что ФРС завершила ужесточение в этом цикле и указывают на возможность снижения ставок с мая следующего года.

Скачок также бросил вызов оценке акций и привел к снижению большинства основных индексов на прошлой неделе, в то время как "индекс страха" волатильности фондового рынка США VIX достиг самого высокого уровня с марта.

Общемировой индекс MSCI в последний раз снижался на 0,2%, достигнув самого низкого уровня с конца марта, когда потрясения, охватившие мировой банковский сектор, начали утихать.

В Европе индекс STOXX 600 теряет 0,5%, также достигнув семимесячных минимумов, а чувствительные к процентным ставкам акции сектора недвижимости упали до самого низкого уровня с 2012 года.

Фьючерсы на индексы США в последний раз снижались примерно на 0,5%.

Война на Ближнем Востоке также занимала большое внимание инвесторов. В минувшие выходные Вашингтон предупредил о значительном риске для интересов США на Ближнем Востоке, поскольку союзник Израиль нанес удары по Газе, а столкновения на его границе с Ливаном усилились.

Резкий рост

Компании мегакапитализации Microsoft, Alphabet, Amazon и Meta Platforms (запрещена в РФ по решению суда) - все отчитываются о доходах на этой неделе. IBM и Intel также уделяется повышенное внимание.

Прибыль должна быть поддержана сильным потребительским спросом: ожидается, что данные по валовому внутреннему продукту США на этой неделе покажут рост в годовом исчислении на ошеломляющие 4,2% в третьем квартале, а номинальный годовой рост, возможно, достигнет 7%.

Это превосходство США укрепило доллар, хотя угроза японской интервенции ограничила его на отметке в 150,00 иен, по крайней мере на данный момент. В последний раз доллар торговался на уровне 149,93 иены, что чуть ниже недавнего пика в 150,16.

Доходность в Японии также росла на фоне спекуляций о том, что Банк Японии обсуждает дальнейшие изменения в своей политике контроля кривой доходности, о которых может быть объявлено на заседании по вопросам политики 31 октября.

Евро вырос на 0,17% до 1,0613 доллара, в то время как швейцарский франк, который за последние пару недель выиграл от притока средств в качестве убежища, оставался стабильным на уровне 0,8928 за доллар и был немного слабее по отношению к единой валюте на уровне 0,94715 за евро.

Заседание ЕЦБ состоится позже на этой неделе, и ожидается, что он оставит процентные ставки без изменений на уровне 4%. Инвесторы будут ожидать любого рода сигналов от президента ЕЦБ Кристин Лагард о том, как недавний рост доходности глобальных облигаций может повлиять на перспективы денежно-кредитной политики еврозоны.

"Учитывая дальнейший рост доходности, который мы наблюдали в последнее время, геополитические события со времени последнего заседания, я думаю, мы захотим подождать и посмотреть, каков ее тон и по-прежнему ли она склоняется к ужесточению ДКП", - сказала Шиклуна из Daiwa.

Золото, которое на прошлой неделе достигло самого высокого уровня с мая, в том числе благодаря притоку средств в активы-убежища, не изменилось на уровне 1980 долларов за унцию.

Цены на нефть восстановились после предыдущих потерь, при этом инвесторы продолжают уделять внимание ситуации на Ближнем Востоке.

Цена на нефть марки Brent не изменилась и составила 92,21 доллара за баррель, в то время как американская нефть стоила 87,97 доллара.

Доходность десятилетних казначейских облигаций превысила 5% впервые с 2007 года

Подготовлено ProFinance.Ru по материалам Thomson Reuters

MarketSnapshot - Новости ProFinance.Ru и события рынка в Telegram

По теме:

Доходность десятилетних казначейских облигаций превысила 5% впервые с 2007 года

Распродажа государственного долга США выходит на новый уровень

Разгром государственного долга США принимает планетарный характер

Разгром рынка облигаций США подтверждает мнение о том, что ФРС отложит повышение ставок