Политическое заявление Федеральной резервной системы станет событием №2 в среду, при этом внимание инвесторов вместо этого, скорее всего, будет сосредоточено на новом плане заимствований Министерства финансов, который будет представлен за несколько часов до решения по процентной ставке.

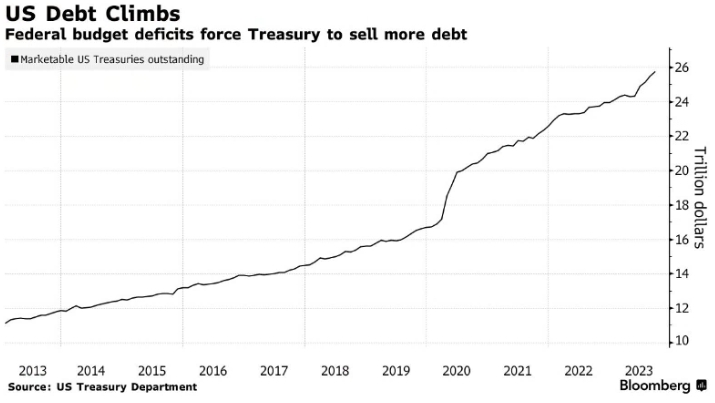

Так называемое объявление о ежеквартальном рефинансировании покажет, в какой степени Казначейство увеличит продажи долгосрочных долговых обязательств для финансирования растущего бюджетного дефицита. Эти ценные бумаги падают уже несколько недель, даже на фоне сигналов представителей ФРС о том, что повышение ставок «близко» к завершению.

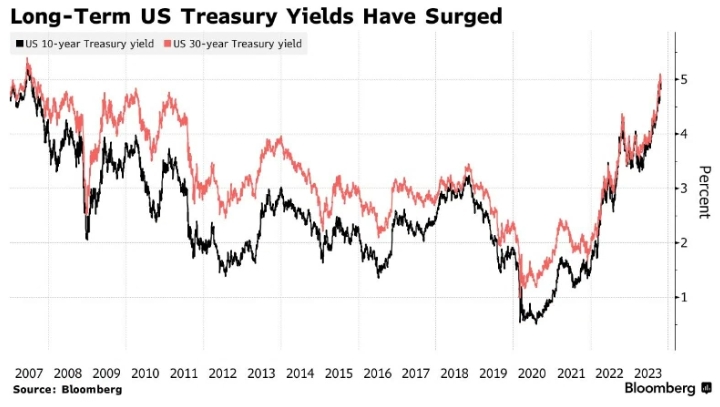

Распродажа привела к тому, что доходность достигла самого высокого уровня со времен мирового финансового кризиса, что сделало долгосрочные казначейские облигации более дорогостоящими для правительства. Инвесторы хотят увидеть, сохранят ли чиновники темпы увеличения продаж долгосрочных долговых обязательств, о которых они объявили в августовском плане. Неровные аукционы по некоторым ценным бумагам в последние недели только усилили это внимание.

«Участники рынка сейчас очень сосредоточены на первичной эмиссии, и мы знаем, что ФРС приостановила подъем ставки», — сказал в телефонном интервью Анджело Манолатос, стратег Wells Fargo Securities. «Таким образом, рефинансирование долга является более масштабным событием, чем решение FOMC. Это также во многом связано с изменениями доходности, которые мы наблюдаем после августовского объявления».

Многие дилеры облигаций прогнозируют, что размер рефинансирования составит 114 миллиардов долларов, что представляет собой ту же частоту увеличения каждой рефинансируемой ценной бумаги, как это предусмотрено в августовском плане на 103 миллиарда долларов, который ознаменовал первый шаг в выпуске облигаций.

Альтернативная точка зрения, предсказанная несколькими крупными дилерскими фирмами, заключается в меньшем увеличении долгосрочного долга, учитывая рост доходности и большую зависимость от векселей, срок погашения которых наступает через год или меньше. Некоторые считают, что эта поправка потенциально может сочетаться с сигналом о том, что дальнейшее увеличение долгосрочных продаж не обязательно при следующем анонсе плана заимствований в феврале.

«Глядя на рефинансирование, структура выпуска казначейских облигаций может быть очень значимой для рынка», — сказал Субадра Раджаппа, руководитель отдела стратегии процентных ставок в США в Societe Generale SA. Что касается другого мероприятия в среду, «это заседание является своего рода неосновным для ФРС», сказала она.

Действительно, председатель ФРС Джером Пауэлл — сам бывший чиновник Казначейства — и его коллеги могут заинтересоваться реакцией инвесторов на планы по рефинансированию долга. Он и другие, в том числе президент ФРБ Далласа Лори Логан, которая ранее курировала рыночные операции ФРС, заявили, что рост долгосрочной доходности может означать меньшую потребность в повышении базовой ставки.

Отпор Йеллен

Доходность десятилетних облигаций в конце прошлой недели составила около 4,8%, что более чем на три четверти процентного пункта выше, чем до августовского анонса. Доходность оставалась высокой даже после начала войны между Израилем и Хамасом три недели назад – своего рода геополитической горячей точки, которая может стимулировать спрос на казначейские облигации. Вторжение Израиля в сектор Газа на выходных снова станет проверкой прежних норм.

Хотя министр финансов Джанет Йеллен в четверг отвергла идею о росте доходности из-за увеличения федерального долга, Пауэлл в этом месяце назвал акцент на дефиците в качестве потенциального фактора, способствующего этому.

Ранее в этом месяце данные Казначейства показали, что дефицит федерального бюджета примерно удвоился за финансовый год до сентября по сравнению с предыдущим годом, фактически достигнув $2,02 трлн. Ухудшение ситуации побудило Fitch Ratings лишить США высшего суверенного рейтинга AAA накануне августовского объявления плана заимствований.

В понедельник Казначейство подготовит почву для своих планов выпуска облигаций, представив обновленную оценку квартальных заимствований, а также свой баланс денежных средств. В августе чиновники запланировали чистые заимствования в размере 852 миллиардов долларов на октябрь-декабрь. Лу Крэндалл из Wrightson ICAP LLC говорит, что не ожидает никакого пересмотра данных в понедельник в сторону понижения.

Управляющие долгом США в августе увеличили объёмы рефинансирования, включая 3-, 10- и 30-летние казначейские облигации, на 2 миллиарда долларов, 3 миллиарда долларов и 2 миллиарда долларов по сравнению с каждым из предыдущих аукционов новых долговых обязательств по этим ценным бумагам. Они также увеличили выпуск всех других векселей и облигаций со сроками погашения, и на этот раз дилеры ждут, что это повторится снова.

План на среду в размере 114 миллиардов долларов будет означать следующие размеры предстоящих ежеквартальных аукционов по рефинансирванию средств:

- Трехлетние облигации на сумму 48 миллиардов долларов, 7 ноября.

- 10-летние облигации на сумму 41 миллиард долларов, 8 ноября.

- 30-летние облигации на сумму 25 миллиардов долларов 9 ноября.

Команда рейтингов JPMorgan Chase & Co. ожидает «повторения» августа. Об этом, по их словам, также сообщил Джош Фрост, помощник министра финансов по финансовым рынкам, в своем выступлении в прошлом месяце.

Однако это не универсальный взгляд. Wells Fargo, Goldman Sachs Group Inc., Barclays Plc и Morgan Stanley входят в число тех, кто ожидает, что Казначейство на этот раз будет больше склоняться к краткосрочным ценным бумагам, отчасти с учетом роста долгосрочных ставок.

Устойчивый спрос на казначейские векселя, доходность которых превышает 5%, означает, что найдутся готовые покупатели, но в настоящее время векселя составляют более 20% ликвидных казначейских облигаций. Это немного выше рекомендуемого диапазона от 15% до 20%, установленного Консультативным комитетом по заимствованиям Казначейства — группой, включающей дилеров и инвесторов. Несмотря на это, в августе TBAC заявил, что его устраивает, что короткие бумаги временно будут занимать большую долю.

В то время как правительство придерживается давнего обещания быть «регулярным и предсказуемым» в своих планах по выпуску долговых обязательств, группа дилеров, прогнозирующих изменение темпов расширения аукционов векселей и облигаций, утверждает, что доверие к Казначейству останется неизменным. Это в контексте августовского руководства TBAC по векселям и ожидаемого увеличения количества аукционов по всем купонным облигациям со сроками погашения.

Помимо планов выпуска, инвесторы также будут ожидать от Казначейства обновленной информации о ходе разработки программы обратного выкупа существующих ценных бумаг. В ведомстве заявили, что они начнутся в 2024 году.

Дефицит – не единственная движущая сила, вынуждающая правительство брать больше займов у населения. ФРС продает свои запасы казначейских облигаций со скоростью до 60 миллиардов долларов в месяц. Пауэлл назвал этот процесс, известный как количественное ужесточение, еще одним потенциальным фактором, способствующим росту долгосрочной доходности.

Следующий февраль

Все это означает, что со временем у департамента может остаться мало выбора.

«Казначейству придется снова привлечь средства по всему спектру сроков погашения» 1 ноября и снова в феврале, сказал Правин Корапати, главный стратег по процентным ставкам в Goldman Sachs. Экономисты Goldman не ожидают полного прекращения QT ФРС до начала 2025 года.

Ситуация созрела для волатильности после того, как в 8:30 утра будут известны подробности о рефинансировании средств.

«Казначейство действительно вносит коррективы в зависимости от того, как рынки получают предложение», — сказал Корапати. «Прямо сейчас рынок говорит вам, что если вы увеличите предложение дюрации, то рыночная клиринговая цена будет выше».

Подготовлено ProFinance.Ru по материалам Bloomberg

MarketSnapshot - Новости ProFinance.Ru и события рынка в Telegram

По теме:

Доходность десятилетних казначейских облигаций превысила 5% впервые с 2007 года

Распродажа государственного долга США выходит на новый уровень

Разгром государственного долга США принимает планетарный характер

Разгром рынка облигаций США подтверждает мнение о том, что ФРС отложит повышение ставок