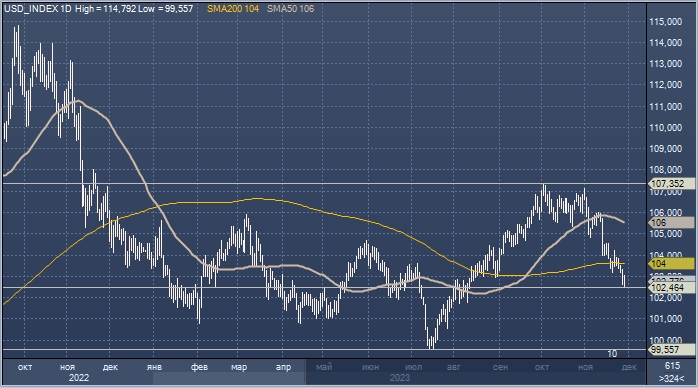

График индекса доллара интервалами в 1 день

Когда Федеральная резервная система меняет курс денежно-кредитной политики, это оказывает значительное влияние на рынки и доллар. ФРС действует более чутко, чем Банк Японии. Она более ясно объясняет свою позицию, нежели Банк Англии. Она действует более решительно, нежели Европейский центральный банк. Поэтому, когда рынок говорит о снижении процентных ставок ФРС, он ожидает, что ЦБ США может первым снизить ставки значительным шагом, что окажет сильное давление на доходность гособлигаций США и курс доллара. Но в итоге, чем более «голубиным» будет настрой рынка, тем меньшим будет фактическое влияние на доллар.

Если мы предположим, что американская валюта будет снижаться в течение 2024 года по отношению к своим основным конкурентам, то мы также должны принять во внимание некоторые следствия из этого, которые могут оказаться под сомнением.

Одно из следствий заключается в том, что экономика США, оказавшаяся в глубокой рецессии, вынудит ФРС резко снизить ставки, в то время как другие центральные банки не будут действовать столь же быстро. Но в какой-то момент (при таком предположении) другие центробанки будут выглядеть, как отстающие, действующие недостаточно быстро, чтобы предотвратить жёсткую посадку в своих экономиках. В итоге статус доллара, как актива-убежища вновь будет актуален, оказавшись на поверхности.

В то случае, если в экономике США не случится рецессии, а будет «мягкая посадка», доллар должен оказаться не в фаворе у инвесторов. Однако в этом случае, если ФРС фактически снизит ставки на меньшую величину, нежели закладывается рынок, доллар будет все равно выигрывать от позитивной для себя разнице в процентных ставках. Он может сохранить статус «высокодоходной» надежной валюты, что и удерживало доллар на плаву в 2023 году.

Насколько увеличатся спреды в пользу евро, фунта стерлингов или валют развивающихся рынков? Некоторые участники рынка прогнозируют снижение ставок ФРС на 250 базисных пунктов к сентябрю 2024 года. В случае «мягкой посадки» вполне возможно, что снижение ставки будет менее значительным, а доллар — более востребованным.

Осенний период ослабления доллара был в большей степени обусловлен импульсом, не фундаментальными факторами. Недавние заявления чиновников ФРС означают, что ставки могут оставаться на пиковом уровне дольше, чем предполагает рынок. А снижение, когда оно начнется, может быть более медленным относительно того, как это видит рынок.

Я имею в виду недавние выступления некоторых чиновников ФРС: Кристофера Уоллера и Мишель Боуман. Они находятся в лагере ястребов, и именно их взгляды на перспективы сейчас имеют более высокую «бета» к рынку. Чувствуют ли они себя некомфортно из-за смягчения финансовых условий? Отнюдь нет. По сути, они сообщили, что чиновники видят низкий риск продолжения повышения ставок, но при этом их заявления нельзя интерпретировать, как подготовку рынков к приближающемуся циклу снижения ставок.

Уоллер сказал, что он «все больше уверен в том, что политика в настоящее время имеет хорошие возможности замедлить экономику и вернуть инфляцию к 2%». Это далеко не голубиная позиция. Боуман также заявила, что она по-прежнему готова поддержать повышение ставок, если замедление инфляции остановится.

Еще одно предостережение прозвучало от центрального банка Новой Зеландии. Он сохранил процентную ставку без изменений на уровне 5,5%, как и ожидалось, но в коммюнике прозвучало заявление против росту уверенности рынка в приближении снижения ставок. ЦБ заявил, что повысит ставки в 2024 году, если инфляция не замедлится достаточно быстро.

Евро преодолел отметку в 1,10 доллара, и с технической точки зрения закрытие выше максимума 10 августа в 1,1065 доллара может ускорить рост. Стерлинг растет пятый день подряд, нацеливаясь на закрытие выше важнейшего уровня коррекции Фибоначчи 61,8% минимумов 14 июля на уровне $1,2720. Иена тестирует нижнюю границу канала бычьего тренда доллара, существующего с марта. Но самым важным прорывом стала доходность 10-летних облигаций США. Вчера они закрылись ниже 4,34% и продолжают снижение.

Следовать тренду в сложившейся сейчас ситуации — разумно. Но следует держать в уме, что силы, которые сейчас заставляют доллар дешеветь, могут оказаться слабыми в среднесрочной перспективе.

Автор статьи: Вассилис Караманис — валютный стратег и специалист по ставкам, который пишет для Bloomberg. Наблюдения, которые он делает, являются его собственными и не являются инвестиционной рекомендацией.

MarketSnapshot - Новости ProFinance.Ru и события рынка в Telegram

По теме:

Курс доллара падает, поскольку рынки оценивают перспективы снижения процентных ставок в США