Федеральная резервная система США начала 2023 год на минорной ноте: чиновники Федрезерва называли рецессию «правдоподобной» и прогнозировали, что экономический рост будет близок к нулю, а уровень безработицы будет расти. Стремительный цикл повышения ставок с целью взять под контроль инфляцию — будет тому причиной.

Но все заканчивается тем, что ФРС фиксирует более быстрый, чем ожидалось, прогресс в борьбе с инфляцией, который произошел практически без роста уровня безработицы, а экономика росла в пять раз быстрее, чем ожидали чиновники ФРС (год назад прогнозировался рост ВВП всего на 0,5% г/г). Теперь снижение ставок уже не за горами, а рецессии все нет.

«Нам очень повезло», — цитирует Reuters слова президента ФРБ Атланты Рафаэля Бостика, произнесенные на прошлой неделе.

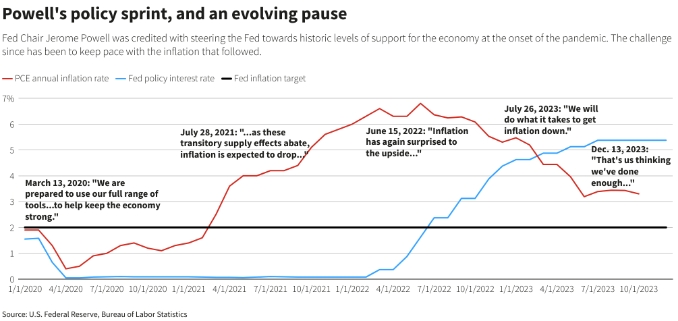

Динамика ценового индекса расходов на личное потребление (красная линия) - основного для ФРС индикатора инфляции, ставки по федеральным фондам (синяя линия) и инфляционной цели ФРС (черная линия).

Что же произошло?

За год ряд событий изменили позицию ФРС, некоторые неожиданным образом и вовсе не связанным с монетарной политикой. Подобно тому как 2022 год был годом плохих прогнозов и неудач, включая военный конфликт в Европе, экономика 2023 года стала выглядеть более нормальной после эксцессов эпохи пандемии. В какой-то степени это оправдало первоначальные ожидания ФРС о том, что высокая инфляция со временем снизится, при этом агрессивная политика центрального банка не застопорит экономический рост.

Действия, предпринятые ФРС, включали программу экстренного кредитования банков, которая помогла ослабить напряженность в финансовом секторе в ключевой момент. Были также вполне закономерные сюрпризы, такие как рост производительности и другие события, связанные с основными показателями экономики. Например, увеличение численности рабочей силы.

«Институты развивались, а возможности стали достаточно привлекательными, и люди вернулись сильными. Я этого не ожидал. Это очень позитивно», — сказал Рафаэль Бостик.

Прогнозы по-прежнему не были позитивными в этот неопределенный и нестабильный период. Но на этот раз сюрпризы оказались в основном лучше предыдущих оценок.

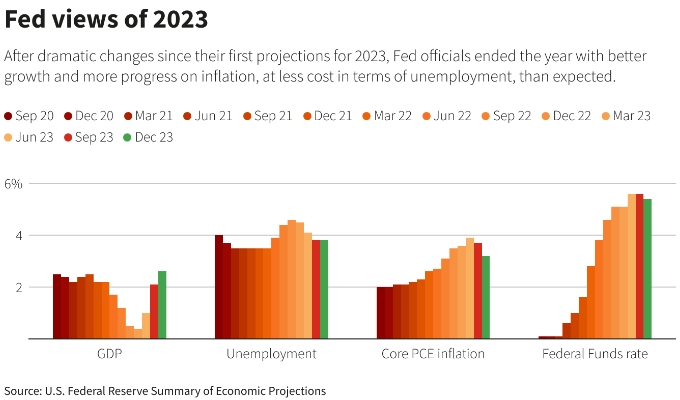

Как в разные годы менялись прогнозы ФРС по ВВП (GDP), уровню безработице (Unemployment), инфляции (Core PCE) и ставке (Fed Funds rate).

Пандемия привела к тому, что потребители получили на руки помощь в триллионы долларов. Это привело к увеличению спроса, который застопорился, поскольку глобальная цепочка поставок товаров оказалась разорвана из-за той же самой пандемии. Из-за нехватки основных промышленных товаров, таких как компьютерные чипы, запасы оставались низкими, а рост цен позволял нормировать то, что было доступно.

В этом году давление со стороны предложения ослабло, поскольку запасы восстановились, возможно, до избыточного уровня. Цены на товары начали снижать общую инфляцию, как это часто случалось до пандемии.

Индекс давления в цепочках поставок от ФРБ Нью-Йорка. Объединяет данные о транспортных расходв и производственные показатели. Позволяет оценивать состояние глобальных цепочек поставок. Значения выше нуля отражают ухудшение ситуации в цепочках поставок.

Предложение рабочей силы также удивило ростом. После того как в начале пандемии возникли опасения, что трудоспособность женщин навсегда ухудшилась, число работающих женщин достигло рекордно высокого уровня. Рост иммиграции помог сгладить историческое несоответствие между количеством открытых вакансий и количеством людей, ищущих работу. Рост численности рабочей силы и сокращение числа вакансий помогли замедлить рост заработной платы, который, как опасались некоторые ведущие экономисты, был на грани роста инфляции.

Соотношение численности рабочей силы и количества вакансий. Значение выше 1 означает, что вакансий больше, чем безработных.

Хотя поток денежных средств, обусловленный пандемией, возможно, помог поднять цены из-за высокого спроса, финансовые буферы, созданные домохозяйствами и местными органами власти, оказались более устойчивыми, чем ожидали многие экономисты. В 2023 году, спустя долгое время после завершения программ пособий по борьбе с пандемией, оставалось еще потратить, по оценкам, сотни миллиардов долларов.

Это проявилось в потребительских расходах, которые постоянно превосходили ожидания. Хотя последние данные свидетельствуют о том, что спрос, наконец, начал замедляться, удивительная устойчивость расходов домохозяйств стала ключевой причиной того, что первоначальные прогнозы ФРС по экономическому росту оказались низкими.

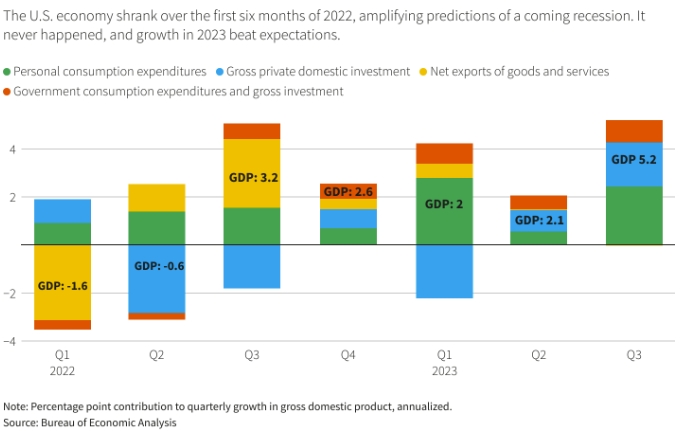

ВВП США поквартально: вклад в рост/снижение различных сегментов. Расходы на личное потребление (зеленый цвет), частные инвестиции (голубой), нетто-экспорт товаров и услуг (желтый), государственные расходы и валовые инвестиции (оранжевый).

При прочих равных условиях неожиданно сильный скачок валового внутреннего продукта должен оказаться инфляционным. По оценкам ФРС, базовый потенциал роста экономики составляет около 1,8% в год, поэтому прогнозируемый рост на 2,6% в 2023 году кажется неуместным.

Но «потенциал»; по крайней мере, на данный момент, возможно, вырос за счет скачка производительности труда. Повышение производительности — это манна для центральных банков, позволяющая ускорить экономический рост без инфляции, поскольку каждый час работы приносит больше товаров и услуг по той же цене.

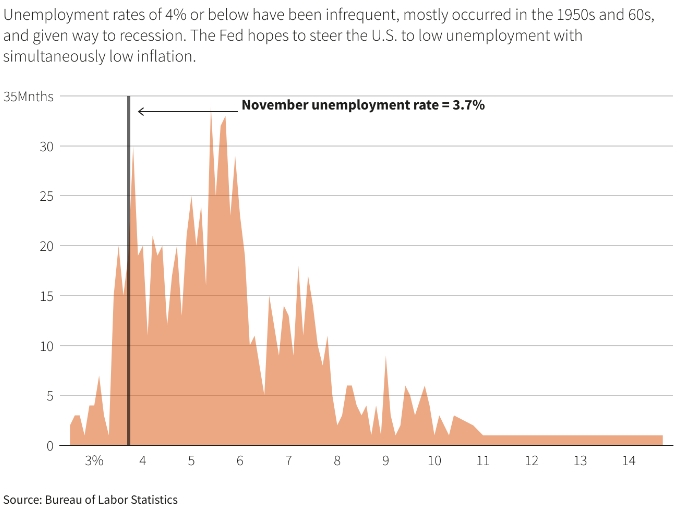

Сейчас уровень безработицы составляет 3,7% против 3,6%, когда ФРС начала повышать процентные ставки. Он был ниже 4% в течение 22 месяцев, что является самым продолжительным периодом с 1960-х годов и примерно таким же, как и перед пандемией.

Частотная характеристика уровня безработицы: по оси Y - месяцы, по оси X - уровень безработицы в процентах.

Последний сюрприз заключается в том, насколько контролируемым оказался весенний раунд банкротств региональных банков в США после стремительного банкротства Silicon Valley Bank. Эти потрясения вызвали новую осторожность среди политиков ФРС относительно скорости дальнейшего повышения ставок и привели к предупреждениям о глубоком финансовом кризисе, поскольку банки осознали тот факт, что их вложения в государственные и ипотечные ценные бумаги переоцениваются и становятся более дешевыми из-за повышения ставок ФРС.

Конечно, был стресс. Но он не перерос в более широкий кризис и в любом случае остался в русле того, что ФРС пыталась сделать: ужесточить кредитные условия, чтобы охладить экономику.

После июльского повышения ставок ФРС рынки начали выполнять часть работы за центральный банк, ужесточая финансовые условия быстрее, чем это делала ФРС повышением ставок.

Рыночные ставки сейчас падают, причем иногда весьма резко, поскольку ФРС готовится к снижению ставок. Не зайдут ли рынки слишком далеко?

Чиновники ФРС осознают, что изменениям в финансовых условиях потребуется время, чтобы они отразились на реальной экономике. В последние недели наблюдался рост просрочек по кредитам и другие признаки стресса среди домохозяйств, в то же время существовали опасения по поводу суммы корпоративного долга, который необходимо рефинансировать, и проблем, которые могут возникнуть у компаний, если ставки окажутся недоступными.

«Мягкая посадка» ФРС — этот сценарий не будет гарантирован, если центральный банк, как отметил Пауэлл, не «продержится слишком долго» в рамках текущей ограничительной денежно-кредитной политики.

«Мы осознаем риск», — об этом Пауэлл заявил на прошлой неделе.

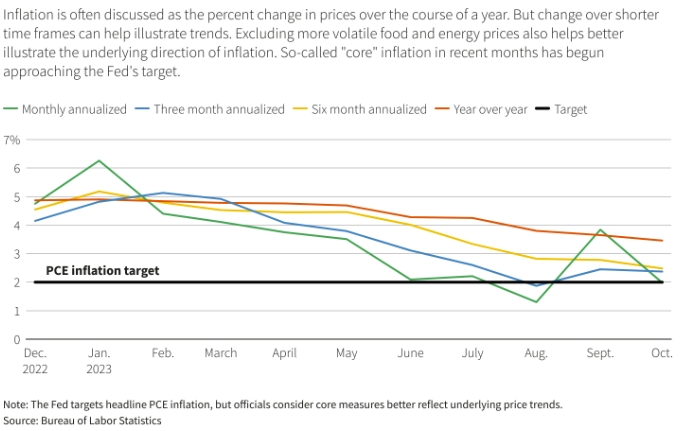

Инфляция PCE. Зеленая линия - базис месяц к месяцу, синяя - трехмесячный базис (3 месяца к 3 месяцам соотношение), желтая - шестимесячный базис, оранжевая - базис год к году (например, октябрь 2023 к октябрю 2022), черная - цель по инфляции ФРС.

Инфляция за последние полгода составила всего около 2,5%, при этом есть веские аргументы в пользу того, что она продолжает снижаться.

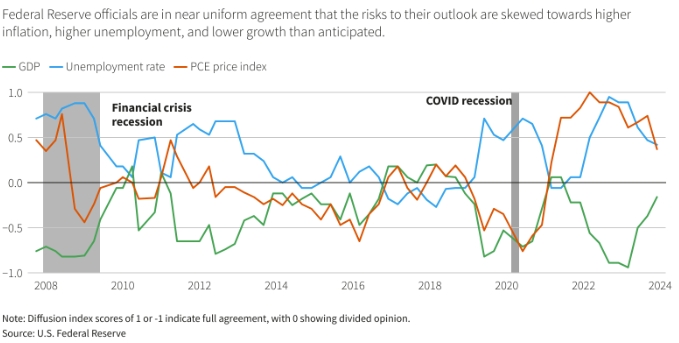

В недавнем опубликованном ФРС руководстве чиновники Федрезерва позволили себе тонкое заявление о вере в возвращение экономики к нормальному состоянию. Индекс настроений к риску стал более сбалансированным, при этом ряд чиновников даже считали, что инфляция, скорее всего, будет падать быстрее, чем неожиданно снова вернутся к росту.

Дифузия прогнозов чиновников ФРС по ВВП США (зеленая линия), уровню безработицы (голубая), ценовому компоненту индекса PCE (оранжевая). Чиновники ФРС почти единодушны в том, что риски их прогнозов смещены в сторону более высокой (нежели ожидалось) инфляции, более высокой безработицы и более низкого экономического роста.

Подготовлено ProFinance.Ru по материалам Рейтер

MarketSnapshot - ProFinance.Ru в Telegram

По теме:

Доллар резко подешевел: ФРС подала сигнал об окончании цикла повышения ставок в США

Федеральная резервная система снизит процентные ставки 6 раз в 2024 году — ING

ФРС снизит процентные ставки на 275 пунктов в 2024 году — UBS