Толпы консультантов в западной одежде стали обычным явлением в вестибюлях самых роскошных отелей Эр-Рияда во время правления наследного принца Мухаммеда бен Салмана (MBS), который приступает к осуществлению многотриллионного плана по отучению Саудовской Аравии от нефти. В последние месяцы к ним присоединилась еще одна группа пободных людей: управляющие фондами, стремящиеся как можно скорее закрепиться в следующей большой истории роста развивающихся рынков.

Королевство, которое присоединилось к индексу MSCI Emerging Markets только в 2019 году, исторически привлекало очень мало из многомиллиардной суммы долларов, которые фондовые инвесторы вкладывают в глобальные фондовые рынки. Управляющих фондами оттолкнуло отсутствие ликвидности в индексе Tadawul All Share Index, который ограничивает полноту собственности иностранцев, а также чрезмерная зависимость страны от ископаемого топлива.

Теперь, когда Россия исключена из базового индекса, а Китай теряет свою привлекательность из-за спада темпов роста экономики, некоторые инвесторы начинают рассматривать Саудовскую Аравию в новом свете, привлеченные постоянным потоком реформ, направленных на стимулирование большего количества иностранных инвестиций, и огромной суммой, выделяемой на переходный план MBS «Видение 2030». Возросший интерес помог Tadawul вырасти более чем на 11% в этом году, что более чем вдвое превышает подъем индекса MSCI.

«Саудовская Аравия сейчас чувствует себя как Китай нулевых», — сказал Фергюс Аргайл, который два года назад помог запустить новый фонд развивающихся рынков для EFG New Capital, в котором 8% акций сконцентрировано в саудовском фондовом индексе.

Аргайл говорит, что Саудовская Аравия по-прежнему «очень недостаточно представлена» в портфелях инвесторов даже после того, как индекс Tadawul привлек чистый иностранный приток в размере более 3 миллиардов долларов в этом году. Это лишь малая часть тех 24 миллиардов долларов, которые были вложены, когда индекс присоединился к индексу MSCI четыре года назад, но аналитики говорят, что объем будет расти по мере начала реформ.

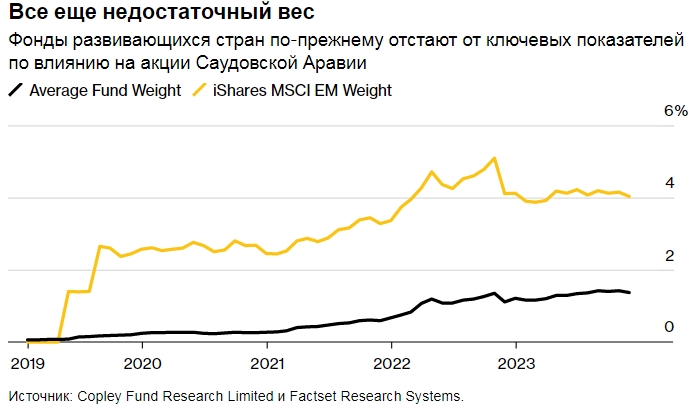

Все еще недостаточный вес. Фонды развивающихся стран по-прежнему отстают от ключевых показателей по влиянию на акции Саудовской Аравии. Источник: Copley Fund Research Limited и Factset Research Systems.

Саудовская биржа является крупнейшей и наиболее ликвидной на Ближнем Востоке. Это дом для крупнейшего в мире производителя нефти — Saudi Aramco. Она привлекла почти 30 миллиардов долларов в результате продажи акций в 2019 году. За последние несколько лет на бирже, где традиционно доминируют банки и нефтехимические компании, появились крупные компании здравоохранения, розничной торговли и энергетики. Акции Tadawul торгуются с соотношением цены и прибыли на 12-месячный срок в 17,5 раз, что дает этому индексу премию более 50% к индексу MSCI Emerging Markets.

Доля Саудовской Аравии в индексе MSCI Emerging Markets выросла почти до 4,1% с примерно 1,5%, когда она изначально была включена в него, поскольку иностранный интерес растет, а Саудовская Аравия поощряет больше компаний к выходу на биржу. Саудовские компании привлекли $11,5 млрд от листинга с начала 2022 года, в то время как первичные публичные размещения акций в других странах замедлились.

Пассивные инвесторы могут обеспечить приток $7,3 млрд, если Саудовская Аравия поднимет уровень максимально разрешенной иностранной собственности до 100% с чуть менее половины в настоящее время для большинства акций, по словам Элиа Алчаара, младшего аналитика Arqaam Capital. По его словам, это также может привести к «существенному увеличению» веса страны в индексах развивающихся рынков.

Растущий интерес к Саудовской Аравии отражает снижение иностранного участия на китайском рынке. Хотя Индия стала одним из основных бенефициаров этих изменений, отсутствие России в индексе означает, что у инвесторов не так много других альтернатив. Выбор станет еще более ограниченным, если Южная Корея будет повышена до индексов развитых рынков, что может произойти в какой-то момент в следующем году.

«Мы видим, что азиатские институциональные инвесторы проявляют больший интерес к знакомству с компаниями с Ближнего Востока, потому что, будучи фондом развивающейся экономики, вы должны задуматься о диверсификации своих инвестиций», — сказал Хариш Раман, глава азиатского синдиката ECM в Citigroup Inc. Америка относительно менее интересна для азиатских инвесторов, но они серьезно рассматривают Ближний Восток».

Политический риск

Однако не всегда легко принять решение об инвестициях в новую страну. Рынок по-прежнему ориентирован на местных жителей, и многие из IPO этого года, включая листинг MBC Group на сумму 222 миллиона долларов и размещение ADES Holding Co. на сумму 1,2 миллиарда долларов, были переподписаны не один раз.

«Акции некоторых компаний, вышедших на IPO, вообще не были проданы иностранным инвесторам», — сказал Доминик Бокор-Ингрэм, управляющий фондом Fiera Capital, чья оптимистичная позиция в отношении Саудовской Аравии помогла ему превзойти 99% конкурентов в этом году. «Мы участвовали в трех или четырех IPO в Саудовской Аравии, где мы были единственным иностранным инвестором».

Геополитическая неопределенность является еще одной потенциальной проблемой. Жуткое убийство саудовского журналиста-диссидента Джамаля Хашогги в 2018 году вызвало отставание индекса Tadawul от эталона развивающегося рынка. Теперь тревогу вызывает война между Израилем и Хамасом. Индекс свел на нет все свои достижения 2023 года в октябре, когда последствия прокатились по Ближнему Востоку, а затем восстановился, поскольку инвесторы сочли, что конфликт, вероятно, останется сдержанным.

Иностранные фонды. Доля фондов развивающихся рынков с участием Саудовской Аравии достигла рекордного уровня. Источник: Copley Fund Research Limited и Factset Research Systems.

По данным Copley Funds Research, существует 147 фондов развивающихся рынков с активами под управлением на сумму более 127 миллиардов долларов, которые никогда не инвестировали в Саудовскую Аравию. Но, как показывает исследование, портфельные управляющие продолжают поездки с целью изучения страны на месте для увеличения квот инвестирования: доля активных фондов развивающихся рынков, инвестирующих в королевство, с начала года увеличилась более чем вдвое.

Даниэль Дифранческо, портфельный менеджер и аналитик BNP Paribas Asset Management, базирующийся в США, недавно посетил Эр-Рияд, чтобы встретиться с представителями некоторых зарегистрированных на бирже саудовских компаний, и теперь рассматривает возможность увеличения своих инвестиций.

«В настоящее время у нас недостаточный вес, но мы продолжаем искать возможности для размещения капитала», — сказал Дифранческо. «Посещение страны, чтобы встретиться с местными бизнес-менеджерами и стать свидетелями происходящих социальных и экономических преобразований, сделало нас более конструктивными в отношении потенциальной доходности саудовских акций».

Подготовлено ProFinance.Ru по материалам Bloomberg

MarketSnapshot - ProFinance.Ru в Telegram

По теме:

Грандиозный план Саудовской Аравии «подсадить» бедные страны на нефть

Саудовская Аравия привлекла кредит в размере 11 миллиардов долларов для покрытия дефицита