Первоначальный оптимизм по поводу оживления экономики Китая после снятия антиковидных ограничений рассеялся в первой половине года. В результате большинство металлов во второй половине года торговались в сложных условиях диапазонной торговли.

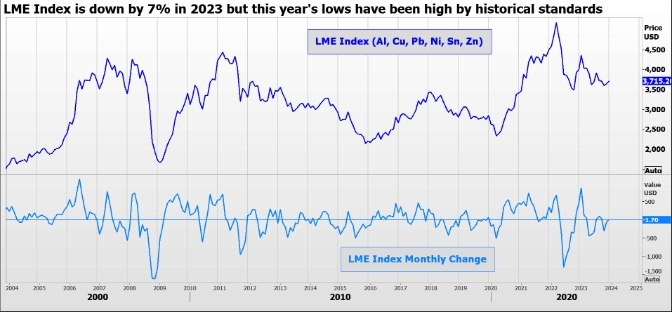

Индекс, который отслеживает динамику шести основных цветных металлов, торгуемых на Лондонской бирже металлов (LME), в настоящее время снизился на 7% по сравнению с началом января.

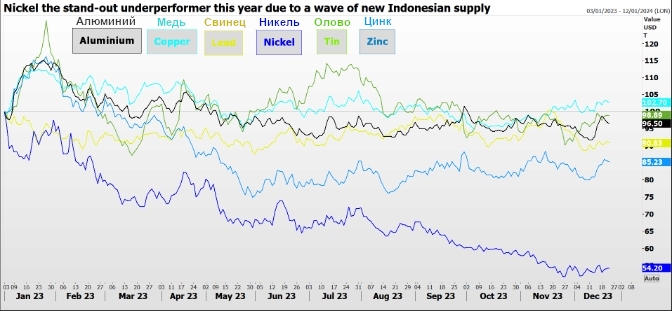

Только медь имеет шанс завершить ростом 2023 год, и то благодаря росту цен в октябре—декабре, и это движение все еще набирает обороты.

Производственный сектор как в США, так и в Европе неуклонно демонстрировал минорную динамику.

Спрос отраслей, связанных с зеленой энергетикой и энергопереходом стал важным противовесом слабости со стороны строительства и электроники — традиционных драйверов спроса на металлы.

И не стоит недооценивать фактор цепочек поставок металлов, который может стать источником сюрпризов типа «черный лебедь».

Индекс цветных металлов LME и его ежемесячные изменения.

Удивительно, что цены на металлы в 2023 году не упали сильнее, учитывая масштабы спада в промышленном цикле.

Китай не выскочил из карантина, как это предполагалось, а медленно выползал из него, а сектор недвижимости, который в последние годы был основным драйвером спроса на металлы, похоже, застрял в затянувшемся кризисе.

Европейская промышленность рапортовала о сокращении производственной активности в течение 18 месяцев, а последние публикации индекса менеджеров по закупкам (PMI) предполагают, что еврозона прямо сейчас находится в рецессии.

Производственный сектор США демонстрирует спад активности уже 13 месяцев подряд, поскольку промышленность борется с ростом процентных ставок и ужесточением кредитных условий.

Слабая активность во всех трех крупнейших мировых экономиках в сочетании с укреплением курса доллара — это своего рода макрокомбинация, которая определила достигнутые минимумы цен цветных металлов.

Тем не менее даже в самой низкой точке в октябре индекс металлов LME снижался всего на 10% с начала года, и все еще был выше минимальной точки 2022 года.

В течение 2023 года становилось все более очевидным, что инвестиции в «энергетический переход» во многом компенсируют падение традиционного спроса.

Наиболее наглядно это можно было заметно в Китае.

Гигантский производственный сектор этой страны демонстрировал сокращение семь из последних восьми месяцев.

Однако заводы по выплавке алюминия, меди и цинка в Китае в этом году произвели рекордные объемы благодаря новым мощностям.

В то же время и импорт растет. Импорт алюминия в октябре составил 1,2 миллиона тонн, что почти в три раза превышает аналогичный период 2022 года. В 2022 году Китай импортировал 79 000 тонн рафинированного цинка, но за первые 10 месяцев этого года объемы уже выросли до 305 000 тонн.

Импорт рафинированной меди по-прежнему ниже, чем в прошлом году, но разрыв сократился после того, как в ноябре импортные поставки подскочили почти до двухлетнего максимума.

Видимые запасы (Apparent Consumption) в Китае невелики, при этом очевидное влияние импорта было незначительным.

Куда уходит металл?

Несмотря на то что в широком смысле производственный сектор, похоже, стоит на месте, сегменты отраслей зеленой энергетики процветают.

Продажи новых электромобилей выросли на 39,8% в ноябре по сравнению с годом ранее, превысив рост на 37,5% г/г в октябре и составив 40% от общего объема продаж автомобилей в стране.

Китай быстро наращивает мощности по производству солнечной и ветровой энергии.

По данным Центра исследований в области энергетики и чистого воздуха, в этом году страна построит столько же новых солнечных мощностей, сколько составляет общая действующая установленная мощность в США.

По данным Shanghai Metals Market (SMM), большие заказы со стороны государственной энергосистемы Китая и сектора возобновляемых источников энергии увеличили операционные показатели среди производителей медного кабеля и проводов до рекордного уровня в 92% в прошлом месяце.

Спрос на металлы отраслей энергоперехода с этого момента будет только увеличиваться, особенно в остальном мире (за пределами Китая), обеспечивая все более важный импульс нового цикла спроса на продукцию компаний металлургического комплекса.

Изменение цен цветных металлов в % с начала года.

Лидеры и аутсайдеры

Никель

В то время как большинство цветных металлов во второй половине года колебались в боковом тренде, никель продолжал падать.

Цена никеля на LME упала на 45% с начала года, что делает его аутсайдером среди цветных металлов. Несмотря на то что использование никеля быстро растет из-за использования металла в аккумуляторах электромобилей, предложение растет еще быстрее на фоне резкого роста производства в Индонезии.

По данным Международной группы по изучению никеля, за первые 10 месяцев этого года объем добычи в Индонезии вырос на 29%, при этом производство промежуточной никелевой продукции росло еще более быстрым темпом (+71% г/г).

Медь

Совершенно неожиданным стало решение правительства Панамы в декабре закрыть рудник Кобре Панама, которым управляет компания First Quantum, после того как Верховный суд постановил, что лицензия компании на эксплуатацию рудника является неконституционной.

Потеря такого крупного источника добычи, который недавно был введен в эксплуатацию, привела к коллективному переосмыслению динамики спроса и предложения меди, что способствовало росту цен.

Цинк

Цены на цинк также растут, частично, из-за пожара на руднике Озерный в России. Ожидалось, что в следующем году этот рудник станет крупнейшим дополнением к мировым поставкам, прежде чем в ноябре он пострадал от разрушительного пожара.

Поскольку запуск рудника отложен до дальнейшего уведомления, ожидаемая волна предложения, которая оказала давление на цены на цинк в первой половине года, выглядит меньше.

Сырьевой суперцикл

В этом году стало гораздо меньше разговоров о сырьевом суперцикле, что неудивительно. В конце концов, трудно требовать дальнейшего роста цен на металлы, когда цены на LME пытаются завершить 2023 г. хотя бы на уровне года предыдущего. Но падение от максимумов цен 2022 года было на удивление незначительным, учитывая скопившиеся макроэкономические препятствия.

Нового спроса со стороны «зеленой энергетики» было недостаточно, чтобы компенсировать спад традиционного промышленного спроса, но он, безусловно, ограничил негативное влияние на цены.

Подготовлено Profinance.ru по материалам издания The Financial Times

MarketSnapshot - ProFinance.Ru в Telegram

По теме:

Дефицит помог меди пережить трудный год для рынка базовых металлов