В теории все выглядит просто и заманчиво: надо создать так называемый стейблкоин, который по стоимости равен одному доллару, а чтобы его покупали, предлагать проценты выше, чем на традиционных рынках. Впечатляющий крах стейблкоина TerraUSD — и последующая череда банкротств среди криптокомпаний, которые зависели от предложенной проектом доходности 20% — показали, насколько рискованными могут быть такие инвестиции.

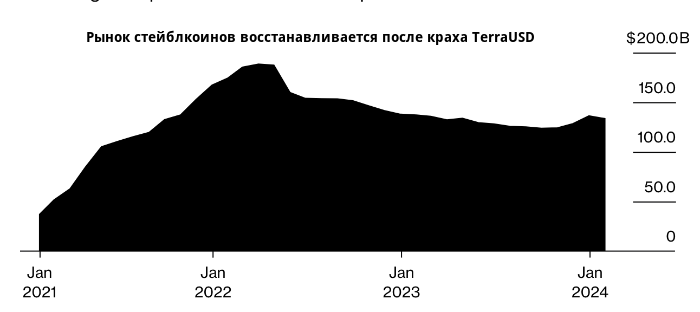

Однако у поклонников криптовалют память короткая. Circle Internet Financial Ltd., эмитент стейблкоина USDC, готовится к первичному публичному размещению, а Tether Holdings Ltd., создатель крупнейшего стейблкоина USDT, наращивает огромные резервы. В этих условиях данный сегмент крипторынка вновь привлекает внимание венчурных капиталистов, бизнесменов и клиентов. По данным CCData, объем торгов стейблкоинами на централизованных биржах в декабре вырос на 28% до $995 млрд, достигнув максимума 2023 года.

«Этот сегмент превращается в категорию, где нужно просто поставить на правильную лошадь», — отметил Мартин Каррика, главный исполнительный директор стейблкоин-компании Mountain Protocol.

Криптоинвесторы хотят заработать на новой волне интереса к стейблкоинам и идут в продукты, которые приносят процентный доход, и тем самым потенциально их дестабилизируют. Эти проекты, некоторые из которых предлагают процентные ставки более 20%, могут оставить своих держателей с фантиками на руках, если механика, стоящая за ними, рухнет, как это было в случае с TerraUSD. Финансовые регуляторы США тоже посылают тревожные сигналы.

«Компонент доходности поднимает вопросы федерального законодательства США о ценных бумагах, уникальные для этих типов продуктов, поэтому большинство из них предлагаются исключительно в офшорах», — сказал Майкл Селиг, партнер юридической фирмы Willkie Farr & Gallagher LLP.

Законодательные ограничения

В настоящее время нет федеральной законодательной структуры, которая непосредственно регулирует оборот стейблкоинов, обычно привязанных к такому активу, как доллар. Однако Селиг отметил, что «нерегулируемые» эмитенты стейблкоинов, в том числе с токенами, приносящими доход, обычно не имеют лицензий на деятельность США и не предлагают свои продукты инвесторам в этой стране. Но это не значит, что американцы не могут получить доступ к этим цифровым активам.

«Они пытаются избежать требований регистрации и лицензирования, выпуская и продавая свои монеты только непосредственно в офшорах, но позволяя стейблкоинам просачиваться в США через вторичные рынки», — сказал он.

По словам Ашока Айяра, юрисконсульта Ashbury Legal, существует важный прецедент, когда Комиссия по ценным бумагам и биржам США считает эти типы монет ценными бумагами. Он указал на декабрьское решение SEC, в котором BarnBridge DAO согласился заплатить штраф в размере $1.7млн и прекратить продажу криптопродукта со структурированным финансированием, который регулятор признал незарегистрированной ценной бумагой.

«Доходные инструменты, как правило, являются ценными бумагами», — сказал Айяр.

Одна компания пыталась заранее согласовать с SEC свой приносящий проценты стейблкоин, который подразумевает, что эмитент инвестирует полученные от покупателей токена средства и затем делится с ними частью прибыли. В октябре Figure Technologies Inc подала заявку на выпуск процентного стейблкоина в США. Об этом сообщило агентство Bloomberg.

Тем не менее, по словам Натана Оллмана, сегмент приносящих процентный доход стейблкоинов считается крайне рискованным для потребителей. Проект Оллмана — Ondo Finance — предлагает USDY, токенизированный вексель, недоступный в США и похожий на стейблкоин с переменной процентной ставкой.

«Сложно сказать, можно ли рассматривать эти инструменты в рамках долгосрочной стратегии», — сказал он.

Венчурное безумие

Тем не менее эти риски и отсутствие ясности в регулировании не отпугнули венчурных капиталистов, которые на протяжении многих лет вкладывали миллиарды долларов в криптоиндустрию. Сейчас к ним приходит масса запросов и предложений, связанных со стейблкоинами.

Партнер-основатель Castle Island Ventures Ник Картер сказал, что последние пять сделок его фирмы, включая Mountain Protocol, были связаны со стейблкоинами. «Сейчас это мой сектор номер один», — сказал он, отметив, что токены имеют большой потенциал для использования финтех-компаниями, а также для денежных переводов и платежей в мобильных приложениях.

Картер добавил, что он особенно интересуется стейблкоинами, приносящими процентный доход. Он сказал, что эти продукты набирают популярность в Латинской Америке, где клиенты могут не иметь доступа к стабильным валютам, банковским счетам в США, фондам денежного рынка, казначейским облигациям или другим сберегательным инструментам.

«Целевая аудитория — это в основном люди среднего или высшего класса на развивающихся рынках, которые вообще не имеют доступа к долларовым инструментам», — сказал он.

Новые запуски

Каррика из Mountain Protocol увлекся стейблкоинами, после того как ощутил на себе инфляцию и валютную нестабильность в своей родной Аргентине. Компания Mountain Protocol, расположенная на Бермудских островах и регулируемая денежно-кредитными органами этой страны, запустила свою монету USDM в сентябре. Токен, который Mountain Protocol не предлагает американским клиентам, может приносить около 5% дохода. По данным криптотрекера DefiLlama, в настоящее время это 12-ый по величине стейблкоин по рыночной капитализации.

«Mountain Protocol — это попытка создать ближайшего родственника традиционного высокодоходного инструмента», — сказала Каррика.

По словам Каррики, некоторые люди в криптоиндустрии имеют «ПТСР» после краха TerraUSD и его сестринского токена Luna в 2022 году. Отвязка стейблкоина TrueUSD от доллара у многих вызвала флешбэки в начале этого месяца. Каррика отмечает, что Mountain Protocol предпринял шаги для предотвращения аналогичного фиаско и имеет план на случай тревоги. «С точки зрения платежеспособности мы всегда стремимся платить меньше, чем зарабатываем на активах», — сказал он.

Другие стартапы более не решаются классифицировать свои продукты как процентные стейблкоины на фоне регуляторной неопределенности. Португальская Ethena еще в июле рекламировала свою валюту USDe, с помощью которой инвесторы могут получать доход через соответствующее приложение, как стейблкоин в июле. Но в октябре проект сменил стратегию. По словам генерального директора Гая Янга, компания, которая недавно привлекла $6,5 млн и собирается объявить о дополнительном раунде финансирования, теперь предпочитает термин «синтетический доллар».

По словам Янга, USDe в настоящее время доступен для венчурных капиталистов и хедж-фондов, но Ethena планирует публично запустить токен к концу месяца. Он сказал, что компания использует размещенные на стейкинге ETH клиентов в качестве залога. (Стейкинг ETH — это блокировка токенов, необходимых для управления сетью с механизмом консенсуса «proof of stake» в обмен процентные платежи, аналогичные вознаграждениям, выплачиваемым майнерам биткоина).

«Мы берем это обеспечение, отправляем его кастодиану и хеджируем риски на бирже», — сказал он.

Доходы, полученные от этой стратегии, затем передаются пользователям через приложение Ethena, которое недоступно в США. По словам Янга, доходность USDe достигла 26% в декабре, однако спустилась ниже 20% в текущем месяце.

«Риски этого продукта сильно отличаются от обычных стейблкоинов», — добавил Янг.

Подготовлено Profinance.ru по материалам агентства Bloomberg

MarketSnapshot — Новости ProFinance. Ru и события рынка в Telegram

По теме:

Биткоин упал на 16% после запуска спотовых ETF

Биткоин может вырасти на 344% к концу следующего года — Standard Chartered