Сланцевая революция, начавшаяся около 15 лет назад, привела к появлению тысяч мелких буровых компаний, перевернувших глобальный энергетический порядок с ног на голову и восстановивших США в статусе крупнейшего в мире производителя нефти.

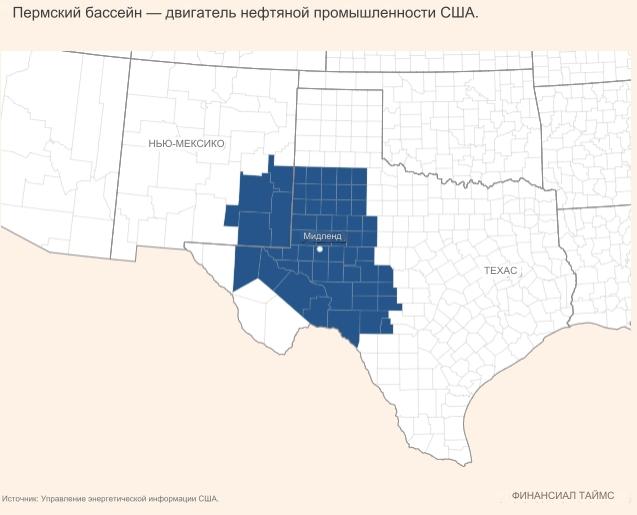

Сегодня, когда многомиллиардная волна консолидации захлестнула Пермский бассейн – двигатель американской нефтяной промышленности – этот ландшафт преобразился. Горстка сильных игроков теперь твердо контролирует ситуацию.

Сделка Diamondback Energy с конкурентом Endeavour Energy на этой неделе довела почти до 180 миллиардов долларов стоимость сделки в нефтегазовой отрасли, которая отразилась на сланцевом регионе США с начала прошлого года, когда крупные, публично зарегистрированные игроки поглотили конкурентов.

По данным консалтинговой компании Wood Mackenzie, всего 10 компаний теперь будут контролировать более 6,4 млн баррелей нефтяного эквивалента в день добычи Пермского месторождения. Каждая из шести компаний будет добывать более 700 000 баррелей нефтяного эквивалента в сутки — больше, чем некоторые страны-члены ОПЕК.

Половина популярного суббассейна Мидленд, составляющего восточную часть Перми, будет контролироваться всего двумя компаниями: ExxonMobil и Diamondback.

«Теперь это история более крупных компаний, а не более мелких», — сказал Дэн Пикеринг, основатель консалтинговой и инвестиционной группы Pickering Energy Partners. «Теперь это просто имеет совершенно другую ритмику и тон».

Только за последние четыре месяца Exxon объявила о сделке на 60 миллиардов долларов с Pioneer Natural Resources, крупнейшим производителем в Перми; Occidental согласилась приобрести CrownRock за 12 миллиардов долларов; и Diamondback объявили о покупке частной Endeavour. (Еще одна ожидаемая сделка Chevron для Hess на сумму 53 миллиарда долларов дает возможность получить крупнейшие сланцевые активы на огромном нефтяном месторождении Баккен в Северной Дакоте.)

Эти действия подталкивают Пермский регион в новую эру, когда бурение, ориентированное на рост любой ценой и превратившее его в самое богатое нефтяное месторождение страны, подошло к концу.

«Это действительно похоже на очередной переворот страницы, когда сланцевая отрасль перешла от фазы разведочного расширения не к фазе спада, а управляемой добычи», — сказал Эндрю Диттмар, старший вице-президент консалтинговой компании Enverus.

Частные операторы, менее ограниченные требованиями рынка, в значительной степени способствовали росту Пермского бассейна, реагируя на повышение цен быстрым увеличением производства. Теперь, когда эти компании поглощены более крупными публичными конкурентами, потенциал роста снова исчез.

Diamondback заявила, что уберет буровые установки с месторождения после приобретения, настаивая при этом, что сможет продолжать постепенно наращивать добычу, несмотря ни на что.

«Невозможно, чтобы количество буровых установок в США выросло после недавней волны консолидации компаний Exxon, Chevron, Diamondback и Occidental», — заявил Конрад Гиббинс, соруководитель подразделения разведки и добычи нефти в Америке компании Jefferies. «Это указывает на одно: мы движемся к повышению цен на нефть. Вопрос не в том, будет ли оно, а в том, когда».

Такая приверженность строгим планам разведки предполагает, что сланцевая энергетическая отрасль США еще больше отойдет от своей роли колеблющегося поставщика, способного быстро увеличить объемы добычи, чтобы сдержать рост цен, как это произошло в начале бума.

«Если у Exxon, Chevron, Oxy, Diamondback и т. д. будет программа, которую они будут просто выполнять и реализовывать, они с меньшей вероятностью будут ускоряться, когда цены высоки, и с меньшей вероятностью будут замедляться, когда цены низкие — и это означает, что ОПЕК становится более важным игроком», — сказал Пикеринг, имея в виду картель по экспорту нефти, возглавляемый Саудовской Аравией.

Однако консолидация позволит производителям Пермского региона оставаться прибыльными даже во время спада сырьевых цен. Wood Mackenzie считает, что операторы могут сэкономить около 5 долларов за баррель безубыточных затрат на бурение, которые в бассейне составляют около 30-35 долларов за баррель. Во вторник нефть марки West Texas Intermediate торговалась на уровне $78 за баррель.

Одним из способов снижения затрат является объединение близлежащих площадей, что позволяет компаниям работать на больших площадях, а не на отдельных участках. Они могут увеличить длину пробуриваемых горизонтальных нефтяных скважин и централизовать свою надземную инфраструктуру.

Компания Diamondback из Мидленда, штат Техас, заявила, что ей принадлежит около 100 000 акров земли, прилегающей к Endeavor's. Компания полагает, что сможет расширить бурение до 175 боковых скважин, чтобы перекрыть позиции двух компаний, одновременно достигнув $550 млн ежегодной экономии затрат.

«В каждой сделке, которую мы когда-либо заключали, мы оставляли свое эго за дверью, садились в комнату с другой стороной и выясняли, что является лучшим вариантом для бурения и обустройства скважин в этом пространстве», — сказал Каес Ван'т Хоф, финансовый директор Diamondback.

Отри Стивенс, который почти полвека назад вырастил Endeavor из одной буровой установки, годами откладывал продажу компании. Но люди, близкие к сделке, сказали, что в конечном итоге он согласился продать ее Diamondback отчасти потому, что это сохранит компанию в Мидленде, где она также имеет штаб-квартиру.

Exxon заявила, что сможет получить $2 млрд ежегодной синергии в течение следующего десятилетия благодаря приобретению Pioneer — в основном за счет использования технологий для увеличения нефтеотдачи, но также и за счет более длинных скважин.

"Мне кажется, что еще год или два назад, до начала этой волны, мы достигли точки, когда казалось, что Пермский бассейн будет настолько хорош, насколько это возможно с точки зрения затрат и безубыточности поставок", - сказал Алекс Бикер, директор по исследованиям Wood Mackenzie. "Но все эти сделки подтвердили, что впереди еще много работы по повышению эффективности".

На данный момент компании сосредоточены на получении разрешительных документов на сделки по слиянию и поглощению на предмет соответствия антимонопольному законодательству. Сделки Exxon, Chevron и Occidental уже изучаются антимонопольными органами США.

Аналитики не ожидают, что Федеральная торговая комиссия заблокирует какую-либо из сделок. Но в какой-то момент, сказал Бикер, продолжающаяся концентрация контроля над нефтяными центрами Америки может «поднять красные флаги».

Подготовлено ProFinance.Ru по материалам Financial Times

MarketSnapshot - ProFinance.Ru в Telegram

По теме:

Добыча нефти в Пермском бассейне вырастет в 2023 г. на 10% до 6,1–6,2 млн б/д — Plains All American

Нефть дорожает на фоне отсутствия прогресса в мирных переговорах в Газе и ослабления доллара

Нефть Brent подорожает почти до $90 к маю — JPMorgan

Цены на нефть пытаются расти на обновленных оценках спроса от МЭА и ОПЕК