Они открывали короткие позиции во фьючерсах на медь как в конце января, так и в начале февраля, поскольку цена на медь угрожала прорваться вниз.

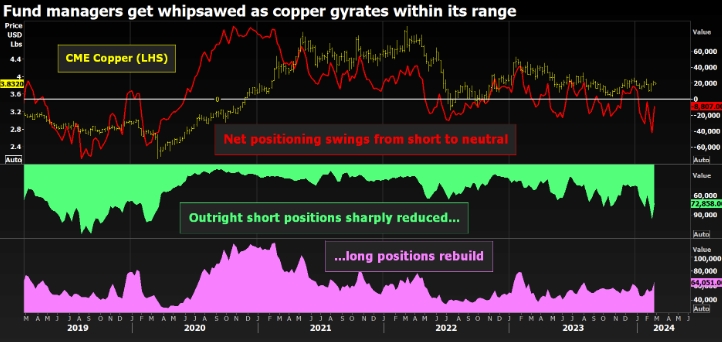

Это происходит не в первый раз. Действительно, позиция фондов во фьючерсных контрактах на медь, торгующихся в Чикаго на CME в течение многих месяцев колебалась между медвежьей и бычьей, поскольку цена на медь оставалась в хорошо проторенном диапазоне.

Позиции инвесторов менялись одновременно с нерегулярными попытками меди выйти за пределы этого диапазона (как вверх, так и вниз), что свидетельствует о преобладании в работе фондов, отслеживающих импульс в ценовой динамике.

Долгосрочные игроки предпочитают выжидать выхода цен на медь из диапазона на рынке долгосрочных опционов.

Изменение позиции управляющих фондами в контрактах на медь CME. Желтая линия — цена на медь. Красная линия — нетто-позиция, как сальдо между совокупной длинной позицией и совокупной короткой позицией. Зеленая гистограмма — совокупная короткая позиция во фьючерсах. Розовая гистограмма — совокупная длинная позиция.

В январе фонды стали настроены по-медвежьи в отношении цен на медь (красная линия ниже нуля), но были вынуждены закрыть шорты, поскольку цена на Лондонской бирже металлов (LME) отскочила от поддержки на уровне $8250 и снова поднялась до $8705 за метрическую тонну.

В начале февраля нетто-позиция стала еще более медвежьей, поскольку сальдо коротких позиций выросло до четырехлетнего максимума на уровне 95 825 контрактов.

И в этот раз цена на медь падала, но быстро развернулась и снова выросла выше 8600 долларов за тонну.

Короткие позиции снова резко сократились, а длинные позиции восстановились. Согласно последнему отчету COT, чистая короткая позиция инвесторов сократилась с 42 309 контрактов до 8 807 контрактов.

Медь в Лондоне на LME в настоящее время торгуется на уровне $8475 за тонну, что находится в середине диапазона $7850–8900, который определял ценовое движение на протяжении почти года.

Нет недостатка в долгосрочных быках по меди, желающих сделать ставку на центральную роль металла в переходе к экологически чистой энергетике, но текущая динамика цен препятствует любой крупной направленной игре на повышение цены. По крайней мере, на фьючерсном рынке.

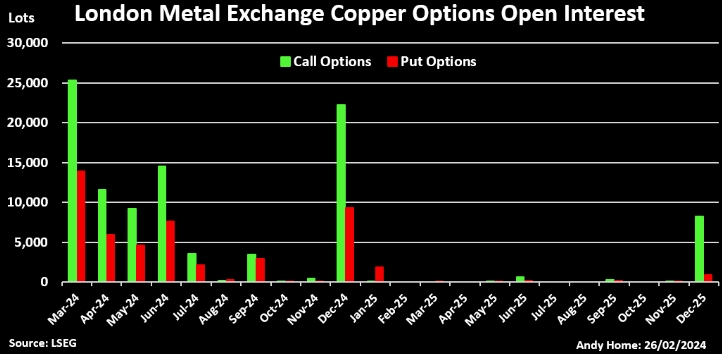

Распределение по времени и объемам страйков опционов на медь (LME). Зеленая диаграмма — опционы Колл. Красная диаграмма — опционы Пут.

Ситуация с позиционированием сильно отличается на рынке опционов на медь LME, где наблюдается явная тенденция к росту цен.

Открытый интерес по опционам колл, дающим право на покупку, на горизонте до конца этого года составит 90 309 контрактов.

По состоянию на закрытие прошлой недели объем опционов пут составляет 46 685 контрактов.

В 2025 году это соотношение будет выше: 9 137 контрактов колл-опционов затмевают 874 контрактов пут-опционов.

Опционы, как и фьючерсы, являются для цепочки поставок меди инструментом хеджирования рисков от колебаний цен, и значительная часть открытых позиций LME будет отражать эту активность.

Но также очевидно, что в этой смеси есть и долгосрочные спекулятивные игроки.

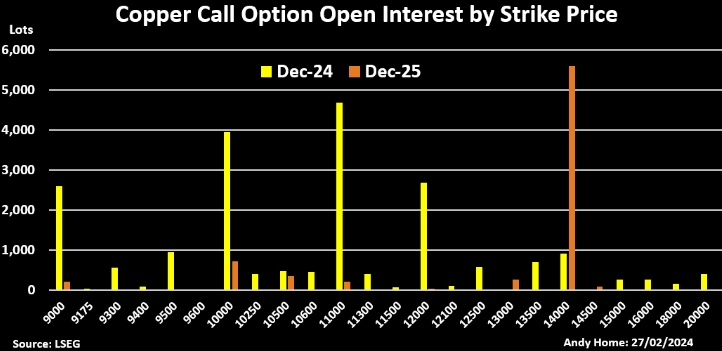

Открытый интерес в опционах, которые экспирируются до декабря 2024 года (желтый цвет) и до декабря 2025 года (оранжевый).

В декабре этого года истекает 31 416 контрактов опционов, что делает этот месяц вторым наиболее ликвидным месяцем на кривой после быстро приближающегося марта.

Открытый интерес в опционах колл объемом 22 169 лотов затмевает 9 247 контрактов пут-опционов.

Самая популярная цена исполнения колл-опционов составляет $11 000 за тонну при 4681 контракте открытого интереса, за ней следует $10 000 при 3950 контрактах.

Некоторые игроки нацеливаются гораздо выше: 2676 контрактов открытого интереса при страйке $12 000, 913 при страйке $14 000, 250 при страйке $16 000 и 150 при страйке $18 000.

Однако на первом месте среди них находятся супербыки на страйке в $20 000, где имеется 400 контрактов в открытом интересе.

Несложно понять, почему долгосрочные инвесторы избежали краткосрочных фьючерсных действий ради спокойствия рынка отдаленных опционов.

Цена на медь в нерешительности, застряв между негативным макроэкономическим прогнозом и более позитивной микрокартиной перебоев в поставках и оживленного спроса на «зеленую» продукцию.

Именно это сочетание ограниченного предложения и быстрого роста спроса на медь, обусловленного энергетическим переходом, является главным приоритетом для фондов, стремящихся к более высоким ценам, как только макроэкономический мрак рассеется. А в некоторых случаях гораздо более высокие цены судя по некоторым из открытых позиций по опционам колл.

Так что, если вам интересно, куда делись все супербыки, то они не ушли, а просто двинулись вниз по форвардной кривой, сделав ставку на гораздо более светлое будущее меди.

Подготовлено ProFinance.Ru по материалам Рейтер.

MarketSnapshot - ProFinance.Ru в Telegram

По теме:

На рынке меди в 2024 г. ожидается рост цен из-за сокращения предложения

Медь подорожала до августовских максимумов на фоне возможного дефицита

Китайский импорт меди в октябре достиг 10-месячного максимума