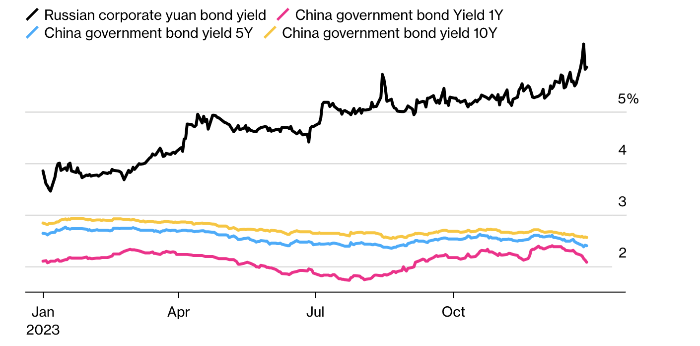

Финансирование в юанях стоит дороже, несмотря на снижение ставок. Источник: Bloomberg

Потеряв доступ к западной финансовой системе, крупные энергетические и горнодобывающие компании перешли на юань, как на главный источник финансирования для своих потребностей в иностранной валюте. Но даже несмотря на то, что доходность базовых государственных облигаций Китая держится около двадцатилетнего минимума, недостаточная ликвидность китайской валюты и высокий спрос на нее на нее со стороны импортеров способствуют росту расходов на заимствования.

Дилемма с финансированием вынуждает такие компании, как «Норникель», выбирать между дорогостоящим рублевым финансированием или растущей стоимостью внутреннего долга в юанях. В прошлом году Россия более чем удвоила свою базовую ставку. По данным московской консалтинговой компании Яков и партнеры, из-за этого расходы корпоративных заемщиков на обслуживание долга выросли на 1.2 трлн рублей ($13 млрд).

«Учитывая нынешние реалии, средняя стоимость долга будет расти», — заявил финансовый директор «Норникеля» Сергей Малышев в заявлении, разосланном журналистам в прошлом месяце.

Процентные платежи «Норникеля» должны достичь $1 млрд в 2024 году по сравнению с $800 млн в 2023 году и $315 млн в 2021 году, последним полным годом до начала военного конфликта. У крупнейшего нефтепроизводителя «Роснефть» долговое бремя примерно такое же: в четвертом квартале выплаты по процентам выросли на 50% по сравнению с предыдущим годом. В этой ситуации компания вынуждена ускорить погашение долгов.

Юаневые облигации не популярны

После дебюта в 2022 году юаневые облигации пока не получили широкого распространения на российском рынке. Об этом сообщил Центральный банк в отчете, опубликованном в понедельник. В числе сдерживающих факторов «потенциального интереса к таким размещениям со стороны инвесторов и эмитентов» он назвал ограниченную свободную ликвидность юаня среди кредиторов и необходимость предлагать более высокую доходность.

Объем российских корпоративных юаневых облигаций — все они продавались на внутреннем рынке — практически не рос в последние три квартала прошлого года и достиг эквивалента 800 млрд рублей, согласно данным российского Центробанка. И хотя объем кредитов в китайской валюте увеличился почти в четыре раза до рекордных $46 млрд в 2023 году, их доля в корпоративных кредитных портфелях все еще находилась в однозначных значениях.

Средняя доходность юаневых ценных бумаг для эмитентов в течение прошлого года выросла почти на 2 процентных пункта и приблизилась к 6%.

Краткосрочная стоимость заимствования юаней на Московской бирже крайне нестабильна. По данным Bloomberg Economics, 1 марта она подскочила до 15.7%, а через три дня упала до 4.1%. Нежелание крупных китайских банков связать юаневый рынок Москвы с офшорными рынками, вероятно, сыграло в этом ключевую роль, считает экономист Bloomberg Александр Исаков.

«Ликвидность юаня в Москве становится все более дефицитной, а ее стоимость более нестабильной. Нехватка юаней в российской финансовой системе указывает на возникающие проблемы с растущим юаневым кредитованием для отечественных банков — два года спустя после начала конфликта они все еще борются за привлечение достаточно большой и стабильной депозитной базы в юанях», — отметил Александр Исаков, экономист Bloomberg по России.

Выпуск юаневых облигаций в 2022-2023 годах представлял собой «дешевый источник финансирования», считает один из основателей Aricapital в Москве Алексей Третьяков.

Столкнувшись с растущим дефицитом юаневой ликвидности, российские банки были вынуждены воспользоваться валютными свопами Центробанка в китайской валюте, чтобы удовлетворить свои потребности. Это привело к «значительному росту стоимости финансирования в юанях», отмечает Третьяков. «Сохраняющийся дефицит может привести к дальнейшему росту доходности юаневых облигаций», — добавил он.

Согласно данным, собранным Bloomberg, российские компании также не занимали средства внутри самого Китая, поскольку валютный контроль затрудняет репатриацию денег за границу. Они не продавали юаневые ценные бумаги с 2018 года после 11 таких выпусков в предыдущие восемь лет.

Препятствия оказываются слишком высокими даже для правительства, которое годами планировало выпуск собственных юаневых облигаций. Министр финансов Антон Силуанов заявил в февральском интервью РИА Новости, что дискуссии с Китаем по получению кредитов в юанях также пока не принесли результатов.

Китайские кредиторы, включая Промышленно-коммерческий банк Китая — крупнейший в мире по активам — наращивают свое присутствие в России через офшорные филиалы. Согласно последним опубликованным данным Банка России, только у российского подразделения ICBC совокупные локальные активы выросли в пять раз с начала 2022 года по 1 октября прошлого года.

В этой напряженной ситуации корпоративный сегмент может остаться без денег в год, когда потребности в рефинансировании резко возрастают. Несмотря на рекордную прибыль, компании испытывают давление, поскольку правительство ввело новые экспортные пошлины, уменьшив выгоду от ослабления рубля, которое способствовало рекордным показателям прибыли.

«Высокие ставки означают, что компании будут более осторожны с инвестициями, требующими значительного долгового капитала», — считает Дмитрий Казаков, аналитик БКС в Москве.

Подготовлено Profinance.ru по материалам агентства Bloomberg

MarketSnapshot - ProFinance.Ru в Telegram