Риски снижения курса евро усилились, согласно ценообразованию на рынке опционов. Хедж-фонды настраиваются на дальнейшую слабость и ожидают, что недавние диапазоны сохранятся.

В пятницу единая валюта упала ниже 200-дневной скользящей средней, что побудило некоторые модельные имена продавать на слабости, в то время как настроения по опционам достигли второго самого медвежьего уровня за год.

Однако после того, как поддержка в районе отметки $1,08 устояла, последовал отскок, показавший, что позиционирование по опционам остается ключевым компонентом ценовой динамики, удерживая диапазоны относительно узкими - на момент написания статьи EUR/USD устойчиво держалась в районе 1,0850.

Дилеры опционов сохраняют длинную гамму на этих уровнях, а это означает, что для хеджирования своих рисков им необходимо покупать евро, когда он падает, и продавать, когда он растет. Анализ апрельских сроков погашения (экспирации) показывает, что евро необходимо вырваться из области $1,05-$1,10, чтобы выйти на уровни, которые заставят маркет-мейкеров толкать рынок в любом направлении.

Чтобы добиться этого, нам нужно увидеть резкое движение – выше или ниже – поскольку низкая реализованная волатильность означает, что у инвесторов есть достаточно времени, чтобы перевернуть свои опционы в предпочтительном для рынка направлении, поддерживая его в состоянии гаммы. Скорее всего, этого не произойдет, поскольку месячная подразумеваемая волатильность в паре EUR/USD находится вблизи самых низких уровней с 2021 года. Анализ различных сроков контрактов в паре указывает, что самым большим риском в будущем остаются выборы в США.

В этом году евро торгуется оборонительно по отношению к доллару, однако его результаты лучше, чем у всех аналогов из группы 10, за исключением фунта. Тем не менее, по словам межбанковских трейдеров, базирующихся в Европе, в этом месяце наблюдался новый виток продаж со стороны инвесторов, использующих заемные средства. В то же время корпоративный спрос ослаб, а покупки игроков, использующих исключительно свои деньги, снизились, что позволяет предположить, что рынок рассматривает падение евро как путь наименьшего сопротивления.

Хедж-фонды открыли короткие позиции как на рынке спот, так и на рынке опционов. Но в последнем случае они используют удешевляющие опционы, такие как нокауты (Knock-Out), что говорит о том, что, хотя они позиционируют дальнейшую слабость, они не ждут большого движения в будущем. По словам трейдеров, на внебиржевых торгах интерес к страйкам ниже $1,0650 пока невелик. До тех пор, пока не будут убедительно пробиты минимумы годичной давности в районе $1,07, игроки с кредитными плечами предпочитают торговать в последних диапазонах - и на данный момент они делают это, торгуя от шорта.

Учитывая, что в последнее время данные из США и еврозоны в целом компенсируют друг друга, а относительная динамика акций по обе стороны Атлантики предполагает, что евро справедливо оценен, тон будет задавать разница в процентных ставках. Последнее заседание Европейского центрального банка сыграло ключевую роль в появлении новых медвежьих настроений.

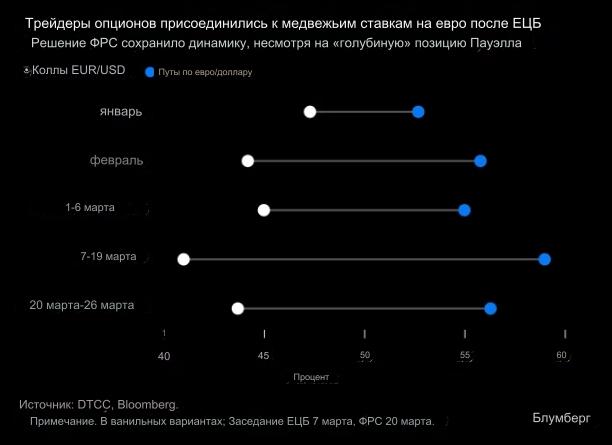

Согласно данным, полученным от Depository Trust & Clearing Corporation, трейдеры опционами сделали бычьи ставки на доллар после этого политического решения и сохранили динамику после заседания Федеральной резервной системы на прошлой неделе, несмотря на "голубиную" позицию Пауэлла.

Подготовлено ProFinance.Ru по материалам Bloomberg

MarketSnapshot - ProFinance.Ru в Telegram

По теме:

Реакция курса доллара на данные по инфляции

Citi прогнозирует, что доллар достигнет пика в момент выборов президента США, а затем упадет