График индекса доллара интервалами в 1 минуту

Индекс доллара отыграл потери и подскочил до сессионного максимума после того, как индекс потребительских цен в США превысил оценки. Японская иена упала, курс пары поднялся выше уровня 152, что повысило риск интервенции.

BBDXY вырос почти на 0,5% после выхода данных; пара USD/JPY выросла на 0,5% до 152,47, 34-летнего максимума.

Все валюты «Большой десятки» сегодня упали, при этом худшие результаты показали шведская крона, австралийский доллар и норвежская крона.

Пробой тщательно отслеживаемого уровня 152 иены за доллар еще больше усиливает опасения, что японские власти выйдут на рынок, чтобы остановить ее слабость нацвалюты. Министр финансов Сюничи Судзуки неоднократно предупреждал, что правительство примет все меры против чрезмерных шагов, не исключая при этом никаких вариантов. Он повторенный свою позицию от 9 апреля о том, что чрезмерные изменения валютного курса нежелательны. Премьер-министр Фумио Кисида также предостерег от падения иены. Масато Канда, главный валютный чиновник, недавно заявил, что спекулятивные движения на рынках недопустимы. Глава Банка Японии Кадзуо Уэда заявил, что Банк Японии не изменю политику в прямом ответе на движение валюты, в то время как он будет внимательно следить за форексом и следить за влиянием на инфляцию. Японская интервенция способна изменить динамику доллара против остальных ведущих валют.

Трейдеры фьючерсами резко снизили ожидания сокращения ставок, предложив в этом году снижение ставок на одну-две четверти пункта по сравнению с шестью или семью в начале января. До публикации данных по инфляции рынки ожидали трех сокращений в этом году. Трейдеры ранее также рассматривали июльское снижение как которое произойдет почти наверняка, но после публикации отчета в среду снизили свои ставки примерно с 98 процентов до 58 процентов.

Это самое большое однодневное движение с июня: доходность двухлетних казначейских облигаций, которая меняется в соответствии с ожиданиями процентных ставок, подскочила на 0,19 процентных пункта до 4,9 процента. Фьючерсы на S&P 500 упали на 1,5 процента. Отчет подчеркнул, что политикам придется пройти тернистый путь в возвращении инфляции к целевому уровню в 2%. 10-летняя доходность трежерис выросла примерно до 4,45%, приближаясь к уровню 4,5%, который некоторые инвесторы рассматривают как порог, который может определить, вернутся ли ставки к максимумам 2023 года. Доходность фьючерсов SOFR ранее немного падала, а сейчас выросла на 12-14 б.п. Свопы на ставку ФРС указывают всего на 50 базисных пунктов смягчения ДКП в 2024 году.

Отчет по инфляции

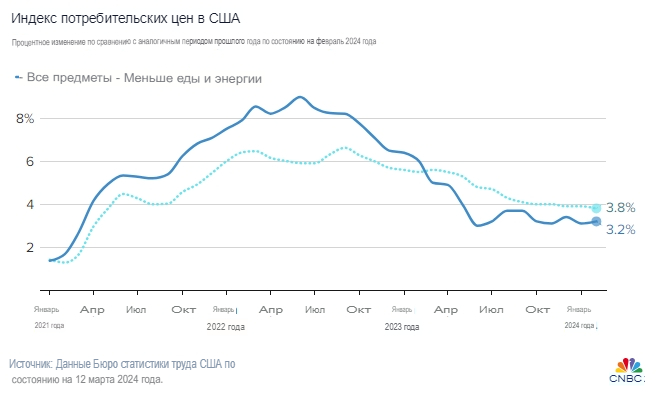

Инфляция в США в марте выросла до 3,5 процента, превзойдя ожидания и продемонстрировав второе повышение подряд, в то время как Федеральная резервная система рассматривает вопрос о том, как долго держать процентные ставки на 23-летнем максимуме.

Опубликованные в среду данные по годовому индексу потребительских цен превысили ожидания роста на 3,4 процента, по прогнозу экономистов, опрошенных агентством Bloomberg.

В феврале индекс потребительских цен вырос до 3,2 процента с 3,1 процента в январе.

Бюро трудовой статистики также сообщило в среду, что базовая инфляция, которая исключает изменения стоимости продуктов питания и энергоносителей, осталась на уровне 3,8 процента. Экономисты ожидали, что базовый уровень инфляции в марте составит 3,7 процента.

После последних данных по инфляции и рынку труда трейдеры на рынке фьючерсов снизили свои ожидания относительно того, на сколько четвертей процента ожидать снижение процентной ставки ФРС в этом году, с шести или семи в январе до двух или трех.

В настоящее время базовый целевой диапазон ставки по федеральным фондам установлен на уровне 5,25-5,5 процента - самом высоком с 2001 года - в попытке сдержать инфляцию.

Базовый целевой диапазон федеральных фондов в настоящее время установлен на уровне 5,25–5,5 процента — самого высокого уровня с 2001 года — в попытке обуздать инфляцию.

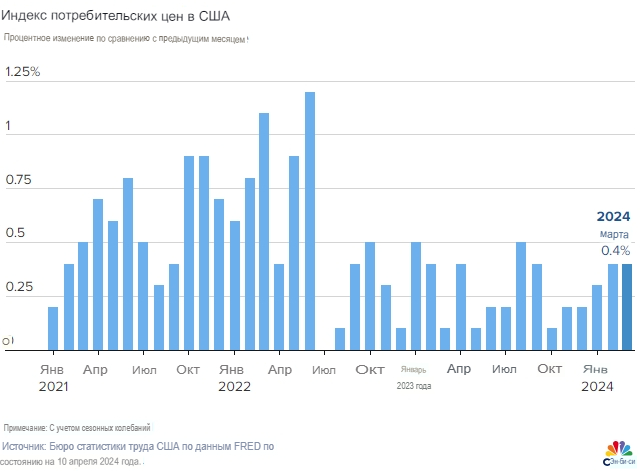

Затраты на жилье и энергию привели к увеличению индекса всех во всех подкатегориях.

Энергетика выросла на 1,1% после роста на 2,3% в феврале, в то время как расходы на жилье, которые составляют около трети веса в ИПЦ, выросли на 0,4% по сравнению с предыдущим месяцем и на 5,7% по сравнению с годом ранее. Ожидания замедления расходов на жилье в течение года были центральными в тезисе ФРС о том, что инфляция достаточно остынет, чтобы позволить снизить процентные ставки.

Цены на продукты питания выросли всего на 0,1% за месяц и выросли на 2,2% в годовом исчислении. Цены на подержанные автомобили снизились на 1,1%, а цены на медицинские услуги выросли на 0,6%.

В докладе говорится, что рынки находятся в напряжении, а представители ФРС выражают осторожность в отношении краткосрочного направления денежно-кредитной политики. Политики центрального банка неоднократно призывали проявить терпение в отношении снижения ставок, заявляя, что они не видят достаточных доказательств того, что инфляция уверенно возвращается к своей годовой цели в 2%.

Подготовлено ProFinance.Ru по материалам Bloomberg, Financial Times и CNBC

MarketSnapshot - ProFinance.Ru в Telegram

По теме:

Американские инвесторы стали более осторожными, чем ФРС, в отношении снижения ставок в 2024 году