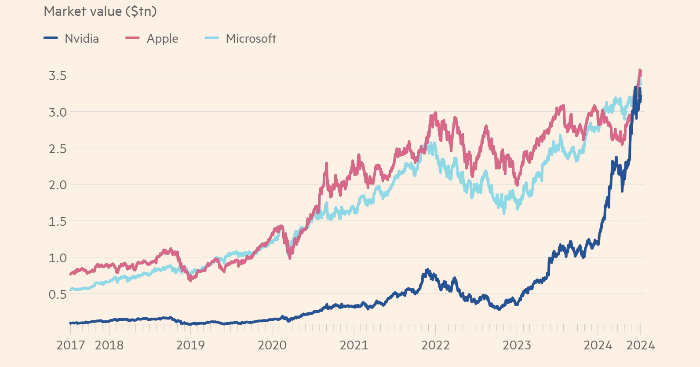

Рыночная капитализация Nvidia резко выросла с 2023 года. Источник: The Financial Times

Джеймс Андерсон, известный ранними ставками на такие компании, как Tesla и Amazon, считает, что потенциальный масштаб Nvidia при самом оптимистичном сценарии намного выше, чем предполагалось раньше. Не исключено, что капитализация будет исчисляться двузначными числами и в триллионах.

«Это не прогноз, а возможность, если искусственный интеллект будет работать для клиентов, а лидерство Nvidia сохранится».

Nvidia стала главным бенефициаром бума спроса на чипы, которые необходимы для обучения и запуска мощных генеративных моделей ИИ, такие как ChatGPT от OpenAI. Акции компании выросли на 162% с начала года, подняв рыночную стоимость производителя чипов выше $3 трлн — это в 20 раз больше, чем капитализация компании в 2018 году (примерно $150 млрд). В том году Apple стала первой компанией, достигшей $1 трлн.

Глава Nvidia Дженсен Хуанг заявил, что компания находится в центре новой «промышленной революции», в июне ненадолго обогнала Microsoft и Apple, став самой дорогой публично торгуемой компанией в мире.

«Постоянный экспоненциальный прогресс компании, конкурентные преимущества в аппаратном и программном обеспечении, а также культура и лидерство — это именно то, что мы ищем», — сказал Андерсон, который в прошлом году объединился с холдинговой компанией итальянской семьи Аньелли для запуска Lingotto Investment Management, где он управляет фондом в $650 млн. Крупнейшая позиция фонда — как раз в акциях американского производителя чипов.

Андерсон почти четыре десятилетия проработал в Baillie Gifford. Там он руководил флагманским инвестиционным трастом Scottish Mortgage, который впервые купил акции Nvidia в 2016 году, и помог превратить базирующееся в Эдинбурге частное партнерство в неожиданную звезду технологического инвестирования.

Когда Scottish Mortgage открыл позицию в Nvidia, «не было ясности, что станет основным драйвером — мы не знали, будут ли это игры, криптовалюты, автономное вождение или ИИ, а оставили это на волю событий», — сказал Андерсон.

Он добавил, что большая разница между производителем полупроводников и некоторыми из его других успешных ставок заключается в том, что «Amazon, Tesla, например, не начинали с высокоприбыльных и доминирующих позиций, а должны были к ним прийти».

Ключевое влияние на инвестиционный процесс Андерсона и Baillie Gifford оказал академик Хендрик Бессембиндер, который обнаружил, что за многие десятилетия всего 4% акций обеспечили чистое создание богатства — эти выводы легли в основу теории о том, что управляющие фондами должны стремиться выявлять компании, которые способны стать экстремальными победителями.

Андерсон пояснил, почему Nvidia попадает в эту категорию, в письме инвесторам в этом году.

Он написал, что реальный рост спроса на чипы ИИ для центров обработки данных, по-видимому, составляет около 60% в год. Глядя на следующее десятилетие, он сказал, что 10 лет 60-процентного роста выручки только от центров обработки данных и с неизменной маржой приведут к прибыли в $1350 на акцию и свободному денежному потоку около $1000 на акцию. Предполагая 5-процентную доходность свободного денежного потока, акция Nvidia может стоить $20 000 через 10 лет, что переводится в рыночную капитализацию в $49 трлн. Андерсон оценил вероятность такого исхода в 10-15%.

Текущая совокупная рыночная капитализация всех компаний в индексе S&P 500 составляет примерно $47 трлн.

«Для нас наиболее важна долгосрочная перспектива развития использования GPU в ИИ — и не только в ИИ», — сказал Андерсон.

Он добавил, что путь, вероятно, будет волатильным, и он не удивится, если у Nvidia будет одно или несколько падений на 35-40%. По его словам, это нормальное развитие событий и хорошая возможность нарастить длинную позицию. В настоящее время Nvidia торгуется с коэффициентом более 47 к ожидаемой прибыли на акцию на предстоящий год и отвечает почти за 30% роста индекса S&P 500 на 17.7% в этом году.

Растущее влияние Nvidia и крупнейших технологических «мегакапов» на более широкие фондовые индексы создало проблемы для управляющих фондами, которые не вкладываются в них. Например, глобальный фонд Терри Смита отстал от своего эталона в первой половине года после того, как решил избегать производителя чипов, потому что еще не уверен в предсказуемости его перспектив.

Отвечая на вопрос о том, не переоценен ли генеративный ИИ, Андерсон сказал:

«Узкий генеративный ИИ для базовых и потребительских задач может быть переоценен, но мы видим потенциал для решения серьезных проблем через 10 лет», включая автономное вождение, робототехнику и открытие лекарств. «И в этом смысле это противоположность хайпу... Nvidia тихо, но твердо лидирует в поддержке и обеспечении этих областей».

Подготовлено Profinance.ru по материалам The Financial Times

MarketSnapshot - ProFinance.Ru в Telegram