Разгневанные медведи в один миг уничтожили перспективы «идеального сценария», который доминировал на рынках в течение длительного времени. Теперь их лихорадит от мысли, что ФРС слишком держала процентные ставки высокими. Так в каком же состоянии находится экономика США? Редко бывает, что один показатель охватывает все, что происходит. Посмотрим, что сулят другие индикаторы, Возможно, еще не все потеряно.

Рост и спрос

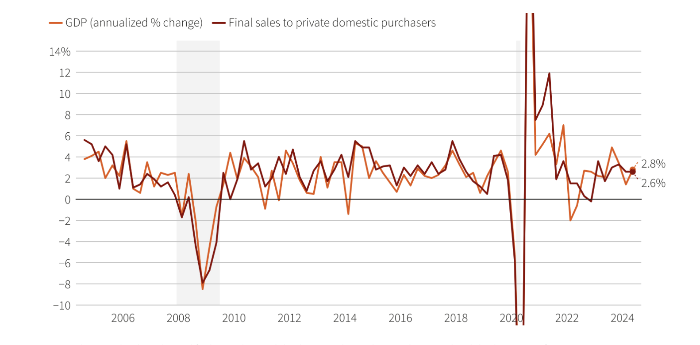

Большинство рецессий происходит из-за значительного падения валового внутреннего продукта (ВВП). Этого не произошло и не похоже, что произойдет в ближайшее время. Рост во втором квартале составил 2.8% в годовом исчислении, что вдвое больше, чем в первом квартале, соответствует среднему значению за последние шесть кварталов и среднему темпу роста за три года до пандемии.

Хотя структура роста меняется, один из показателей, который председатель ФРС Джером Пауэлл отслеживает как индикатор основного спроса частного сектора — окончательные продажи частным внутренним покупателям — составил 2.6% во втором квартале. Опять же, это соответствует среднему значению за последние полтора года и соответствует темпу роста до пандемии.

ВВП и продажи домохозяйствам

Источник: Reuters

Сектор услуг

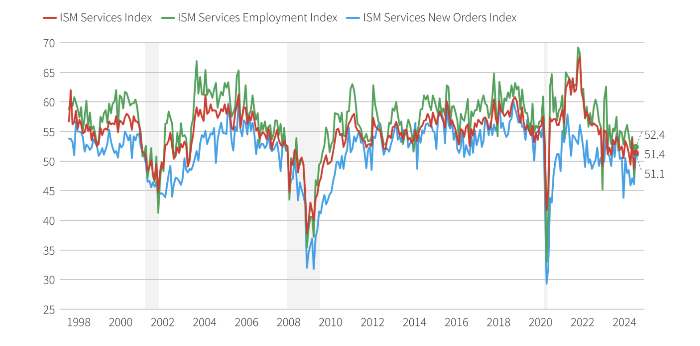

Индекс деловой активности в секторе услуг, рассчитываемый Институтом управления поставками, вернулся в зону роста, а показатели новых заказов и занятости восстановились. Конкурирующий показатель деловой активности в секторе услуг от S&P Global, на долю которого приходится две трети экономической активности США, оставался на самом высоком уровне за более чем два года в июле.

«Июльские ... опросы указывают на то, что экономика продолжает расти в начале третьего квартала с темпом, сопоставимым с ростом ВВП на твердом годовом уровне 2.2%», — отметил Крис Уильямсон, главный бизнес-экономист в S&P Global Market Intelligence.

Индексы деловой активности в секторе услуг

Источник: Reuters

Снижение инфляции

Процентные ставки остаются такими высокими, потому что инфляция резко выросла в 2021 и 2022 годах и затем снижалась медленнее, чем росла. Год начался с неожиданного усиления инфляционного давления, что заставило ФРС задуматься об актуальности снижения ставок.

Однако более свежие данные показывают, что инфляция приближается к целевому уровню ФРС в 2%, что Позволит Центробанку начать снижение ставок в ближайшее время. Вопрос, который волнует многих инвесторов, заключается в том, не слишком ли долго ФРС ждала, чтобы переключить свое внимание с инфляции на занятость.

Сигналы рецессии на рынке труда

Американские работодатели замедлили найм. Последние три месяца они создавали в среднем около 170 000 рабочих мест, а в июле этот показатель снизился до 114 000. В первом квартале среднее значение составляло 267 000 в месяц, а в 2023 году — 251 000. Между тем уровень безработицы в июле вырос четвертый месяц подряд, до 4.3%, что почти на полный процентный пункт выше его минимума в январе 2023 года и является самым высоким показателем с октября 2021 года.

Как только уровень безработицы начинает расти с такой скоростью, он обычно не стабилизируется, пока ФРС не снизит процентные ставки. Историческая связь между ростом уровня безработицы и экономическим спадом отражена в так называемом правиле Сахма, которое гласит, что рецессия наступает, когда трехмесячная скользящая средняя уровня безработицы увеличивается на полпроцента по сравнению с его минимумом за последние 12 месяцев.

До сих пор это правило никогда не давало сбой. Его вывела экономист Клаудия Сахм. В понедельник в интервью Bloomberg TV она отметила, что экономика, вероятно, в настоящее время не находится в рецессии, но находится в опасной близости к этому статусу.

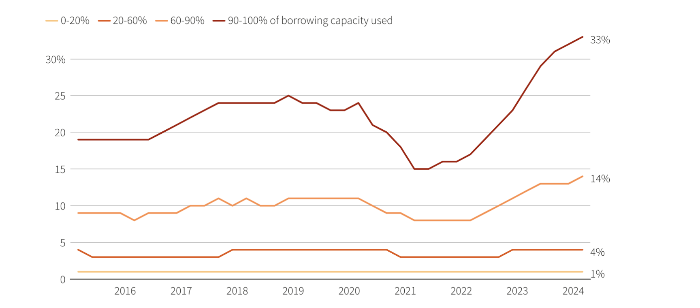

Рост числа просрочек

По данным Федерального резервного банка Нью-Йорка, уровень просроченной задолженности домохозяйств в США вырос до 3.2% в первом квартале по сравнению с 3.1% в последние три месяца прошлого года. Это значительно ниже 4.7%, наблюдавшихся в конце 2019 года, незадолго до пандемии COVID-19. Однако аналитики Федерального резервного банка Нью-Йорка также обнаружили, что среди держателей кредитных карт, которые достигли своих кредитных лимитов — эта группа, как правило, непропорционально моложе и имеет более низкий доход — уровни просрочки выросли драматически.

Аналитики говорят, что напряжение, испытываемое домохозяйствами с низким доходом, может распространяться по всей экономике. Федеральный резервный банк Нью-Йорка публикует данные за второй квартал во вторник, 6 августа.

Показатели просрочки по кредитам

Источник: Reuters

Неприятные сюрпризы

Экономические данные последни нескольких месяцев, как правило, не оправдывали прогнозов экономистов, и слабые данные по занятости в пятницу — дополнили эту серию негатива. Индекс «сюрпризов» Citigroup существует всего около двух десятилетий, поэтому у него нет устоявшейся репутации предсказателя рецессий, но он может многое сказать об изменении доверия инвесторов к способности ФРС обеспечить мягкую посадку для экономики. Индекс находится на уровне, близком к двухлетнему минимуму.

Что все это значит

Рецессия, вызванная пандемией в 2020 году, спровоцировала всеобъемлющую реакцию со стороны фискальных и монетарных властей: ФРС снизила процентные ставки до нуля и купила триллионы долларов в облигациях, чтобы смягчить финансовые условия, а Конгресс и две последовательные президентские администрации приняли программы помощи потребителям и бизнесу на триллионы долларов.

На этот раз все может выглядеть совсем иначе, и не только потому, что рецессия, если это она, выглядит значительно меньшей, чем огромная дыра, пробитая в экономике США и мира из-за остановок, вызванных COVID-19. Ставка ФРС в настоящее время находится в диапазоне 5.25%-5.5%, что дает ей гораздо больше возможностей для снижения затрат на заимствования, чем в марте 2020 года, когда базовая ставка была в диапазоне 1.50%-1.75%.

А с фискальной стороны, высокие уровни государственного долга США могут помешать мощной стимулирующей реакции со стороны текущей или следующей президентской администрации.

Подготовлено Profinance.ru по материалам Reuters

MarketSnapshot - ProFinance.Ru в Telegram

По теме:

Наибольшее беспокойство вызывает то, что распродажа на рынке станет «самоисполняющимся пророчеством»

Обвал рынков скорее связан с прекращением дешевого финансирования, а не с экономикой США