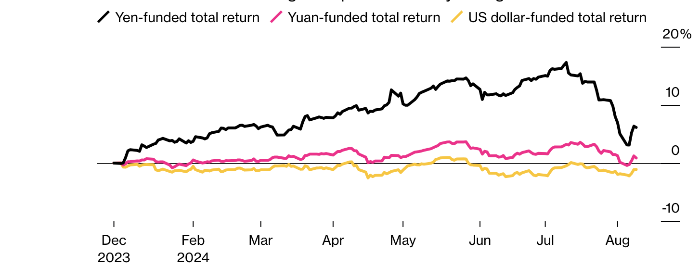

Прибыли от керри-трейд. Источник: Bloomberg

Буря налетела очень быстро и также быстро угасла подчеркивая, насколько уязвимы рынки к стратегии, которую хедж-фонды использовали для финансирования позиций на сотни миллиардов долларов по всему миру.

Кэрри-трейд с иеной считался надежным способом легкой прибыли: просто берешь взаймы в Японии, где самые низкие процентные ставки в мире, и вкладываешь в мексиканские облигации с доходностью более 10%, акции Nvidia или даже биткоин. Когда иена падала, кредиты становились дешевле для погашения, а прибыль увеличивалась.

Затем, казалось бы, внезапно, инвесторы начали выходить из этой стратегии, они продавали акции и другие активы, чтобы выполнить маржинальные требования, что привело к резкому росту иены. Японский фондовый рынок содрогнулся, спровоцировав самую сильную однодневную распродажу с 1987 года из-за опасений, что рост валюты ударит по экспортерам.

«Кэрри-трейд с иеной остается эпицентром всего на рынках прямо сейчас», — сказал Дэвид Лутц, глава отдела ETF в JonesTrading.

Давление накапливалось в течение нескольких недель, поскольку рынки с большим скоплением кэрри-трейд начали буксовать, индекс Nasdaq 100 снизился с рекордных максимумов, и возникли опасения, что Федеральная резервная система держала денежно-кредитную политику слишком жесткой слишком долго. Затем появилась искра, которая запустила процессы: Банк Японии повысил ставку. Базовая ставка в стране теперь составляет всего 0.25%, что по-прежнему является самым низким уровнем среди промышленных стран, но этого оказалось достаточно, чтобы заставить инвесторов пересмотреть свои долгосрочные стратегии, основанные на том, что стоимость заимствований в Японии всегда (или очень долго) будет близка к нулю.

Несмотря на то что рынки стабилизировались, эпизод заставляет задуматься о том, насколько сильно выросло использование заемных средств в связи с Японией, пока ее центральный банк накачивал экономику деньгами, несмотря на инфляционный всплеск после пандемии. Трейдеры остались в напряжении: они пытаются оценить, закончилась ли основная часть ликвидации или она продолжит волновать рынки в ближайшие недели.

Однозначно ответить на этот вопрос сложно, потому что точно не известно, какие суммы вращаются в керри-трейд. По данным GlobalData TS Lombard, в эту стратегию было вложено около $1,1 трлн, если предположить, что все зарубежные заимствования в Японии с конца 2022 года использовались для ее финансирования, а внутренние инвесторы использовали заемные средства для покупки иностранных активов.

После драматической ликвидации на прошлой неделе стратеги JPMorgan Chase & Co полагают, что три четверти глобальных валютных позиций в рамках кэрри-трейд уже закрыты, в то время как в Citigroup Inc считают, что текущий уровень позиций вывел рынки из «опасной зоны». Однако другие, такие как BNY, считают, что ликвидация еще не завершена и может привести к росту иены до 100 за доллар США — падению более чем на 30% от уровня, на котором валютная пара завершила прошлую неделю.

«Дальнейшая ликвидация кэрри-трейд выглядит весьма вероятной, но самая значительная и разрушительная часть этого пузыря уже позади», — сказал Стивен Барроу, глава стратегии G10 в Standard Bank в записке для клиентов на прошлой неделе.

Пузырь, как его назвал Барроу, уходит корнями на несколько десятилетий назад. В 1990-х годах, после краха рынка недвижимости, политики в Японии снизили процентные ставки до нуля. Международный валютный фонд даже утверждал, что эта стратегия частично усугубила финансовый кризис 2008 года. К 2016 году Банк Японии все же понизил ставки до отрицательных значений.

Мотив для спекулянтов заимствовать в Японии увеличился, когда другие центральные банки начали бороться с резким скачком инфляции после открытия мира после пандемии. По мере того как ставки повышались по всему миру, Банк Японии держал свою базовую ставку ниже нуля, увеличивая прибыль от кэрри-трейд.

В результате начался приток спекулятивных денег из Японии, усиливший давление на иену. Это связано с тем, что трейдеры продавали валюту, чтобы купить валюты тех стран, где они инвестировали. Влияние было особенно заметно в Латинской Америке, где ставки были значительно выше, чем в США и Европе. В 2022 и 2023 годах такие валюты, как бразильский реал и мексиканское песо, резко выросли и вошли в число самых успешных в мире.

По одному из показателей, заимствование в иенах и инвестирование в Мексику, например, принесло 40% прибыли только за прошлый год. Стратегия продолжала приносить прибыль, и к началу июля сделки, финансируемые иеной, в корзине из восьми валют развивающихся рынков, принесли чуть более 17% прибыли в этом году.

«Инвестировать в песо было очевидным решением всего несколько месяцев назад, но эти дни определенно позади», — сказал Алехандро Куадрадо, глава глобальной стратегии по валютам и Латинской Америке в Banco Bilbao Vizcaya Argentaria SA в Нью-Йорке.

Когда иена достигла самых слабых уровней за десятилетия и начала резко укрепляться, трейдеры были вынуждены ликвидировать позиции в рамках кэрри-трейд, чтобы зафиксировать прибыль. Чтобы погасить займы, они покупали иену, что еще больше подстегнуло ее рост. Когда Банк Японии повысил ставки — второй раз в этом году, — а Штаты опубликовали неожиданно слабые данные по занятости в США, тренд ускорился еще сильнее.

Ликвидация ударила по японскому фондовому рынку 5 августа, обрушив Nikkei на 12% и вынудив заместителя председателя Банка Японии Синичи Учида заверить инвесторов, что центральный банк не будет повышать ставки, пока на рынках неспокойно. Рынки стабилизировались, хедж-фонды сократили ставки на дальнейшее укрепление иены.

Недавний поворот, по крайней мере, временно, ослабил кэрри-трейд. Трейдеры ожидают большей волатильности на валютных рынках в этом году.

«Ни одна стратегия не длится вечно, ситуация изменилась», — сказал Джек МакИнтайр, старший портфельный менеджер в Brandywine Global Investment Management. «Банк Японии ужесточил политику, и что-то сломалось — в данном случае это был кэрри-трейд».

Подготовлено Profinance.ru по материалам Bloomberg

MarketSnapshot - ProFinance.Ru в Telegram

По теме:

Распродажи на рынке еще не достигли ключевых уровней — BofA

Рынки боятся, что китайский юань спровоцирует новую волну потрясений