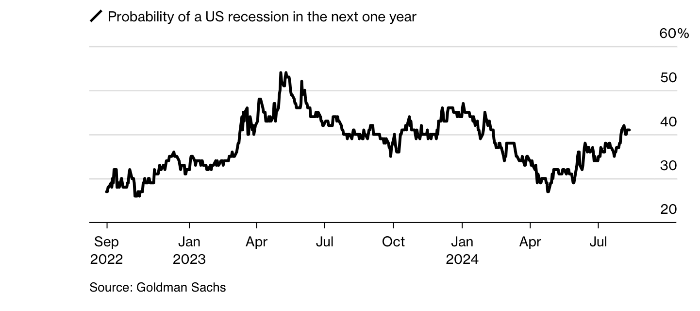

Модель финансовых рынков Goldman Sachs показывает 41% вероятность рецессии. Источник: Goldman Sachs, Bloomberg

Хотя вероятность рецессии все еще остается невысокой, модели Goldman Sachs Group Inc и JPMorgan Chase & Co показывают, что рынки закладывают в цены более высокие шансы экономического спада. Такие сигналы поступают от рынка облигаций США и, в меньшей степени, от акций, которые остро реагируют на колебания бизнес-цикла.

Согласно данным Goldman, рынки акций и облигаций вместе оценивают вероятность рецессии в США в 41%, что выше по сравнению с 29% в апреле. Последний скачок был вызван надеждами на более агрессивное снижение ставок Федеральной резервной системой и отстающими показателями акций, которые остро реагируют на колебания делового цикла. Похожая модель JPMorgan оценивает вероятность рецессии в 31%, что выше по сравнению с 20% в конце марта. Рост обусловлен резким пересмотром цен на казначейские облигации США.

Стратег JPMorgan Николаос Панигирцоглу сказал, что риск рецессии в модели банка отражает масштаб снижения ставок, которое было учтено после того, как отчет по занятости показал замедление роста числа рабочих мест в прошлом месяце. Он отметил, что фондовый рынок сигнализирует о вероятности рецессии в 20% по сравнению с нулевой вероятностью в начале этого года, когда рынки акций обновляли рекорды.

«Рынки облигаций и акций в США не согласуются с рынком ставок», — сказал он. «Если следующий опрос домохозяйств в США за август окажется таким же слабым, как и за июль, подтверждая теорию рецессии, нас ждет масштабное падение».

Слабые данные по росту числа рабочих мест, опубликованные 2 августа, говорят о том, что экономика, вероятно, сбавляет темп. Инвесторы опасаются, что ФРС слишком долго ждала, чтобы начать смягчение денежно-кредитной политики.

Однако, несмотря на низкий показатель прироста новых рабочих мест, месячный уровень остался выше 100,000, а другие экономические показатели не предупреждают о неминуемой рецессии. Например, оптимизм среди малого бизнеса в США в июле достиг более чем двухлетнего максимума. Кроме того, прогнозы экономистов существенно не изменились, консенсус остается на уровне 30% с апреля после достижения почти 70% в 2023 году.

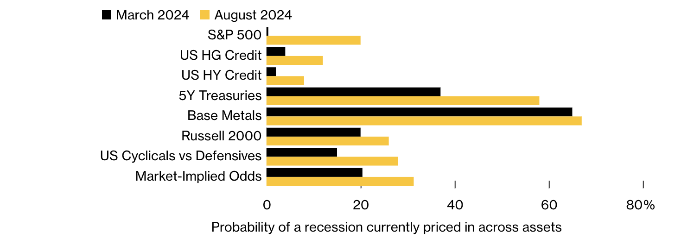

Вероятности рецессии выросли по всем классам активов

Источник: JPMorgan, Bloomberg

Банк рассчитывает метрики, сравнивая пики различных классов активов до рецессии и их минимумы во время экономического спада.

Индекс S&P 500 все еще ниже более чем на 4% по сравнению с рекордным максимумом середины июля, в то время как Nasdaq 100, в котором преобладают технологические компании, упал более чем на 8% от своего пика.

Согласно моделям Goldman и JPMorgan, рынки ставок оценивают более высокие шансы, чем акции. По данным моделей Goldman, 12-месячное прогнозируемое изменение базовой ставки ФРС указывает на вероятность рецессии в 92% в следующем году, в то время как динамика доходности пятилетних казначейских облигаций показывает 58% вероятность экономического замедления.

Тем не менее на кредитных и ипотечных рынках много успокаивающих сигналов, где уровни риска не вызывают особого беспокойства. Кристиан Мюллер-Глиссманн, глава отдела исследований распределения активов в Goldman Sachs, сказал, что несмотря на растущую вероятность, определенную рыночной моделью, экономисты компании оценивают риски спада только в 25%, что «все еще относительно низко».

Подготовлено Profinance.ru по материалам

MarketSnapshot - ProFinance.Ru в Telegram

По теме:

Доллар ослаб после публикации данных о замедлении промышленной инфляции

Аналитики разъяснили, что вызвало эти панические продажи