Мой 18-месячный ребенок очень остро чувствует свои потребности, особенно те, которые связаны с клубникой. Точно так же инвесторы сегодня очень, очень хотят знать, находится ли США в рецессии, и хотя истерика на рынках на прошлой неделе милосердно закончилась, губы все еще подрагивают. Но в то время как я могу судить о том, достаточно ли съел мой сын («в последней порции есть червяк»), экономические данные не дают такой ясности. А растущий урожай индикаторов «наступившей рецессии» только усугубляет путаницу.

Главным из них является правило Сахма, первоначально задуманное экономистом Клаудией Сахм для запуска фискального стимулирования. Оно основано на исторической закономерности, согласно которой с 1970 года каждое увеличение более чем на 0,5 процентного пункта среднего трехмесячного показателя уровня безработицы по сравнению с его минимумом за предыдущие 12 месяцев совпадает с рецессией. Тревожно, что в июле этот индикатор вспыхнул красным цветом.

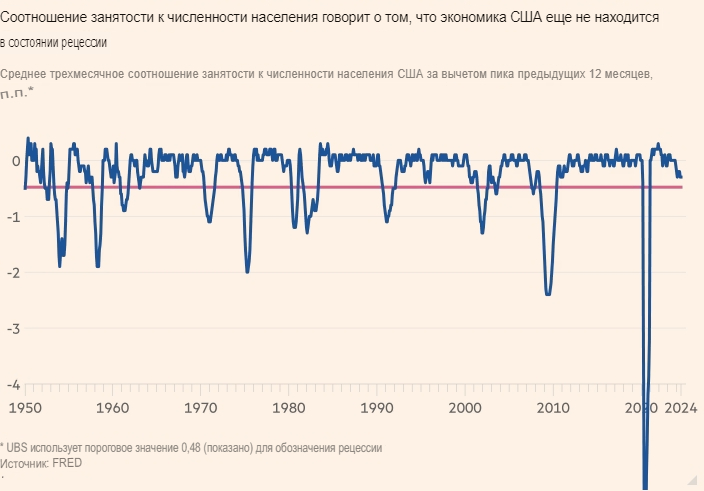

В этот момент взрослым следовало бы выработать более взвешенное суждение, основанное на других данных. Но вспышки инвесторов - это громко и неприятно, поэтому аналитики занялись разработкой дополнений. Например, один из них, представленный UBS на основе соотношения занятости к численности населения, успокаивает тем, что рецессия еще не наступила.

11 августа Паскаль Мишаль из Калифорнийского университета в Санта-Крузе и Эммануэль Саез из Калифорнийского университета в Беркли создали правило Мишеза (мое название, а не их). Это правило сочетает в себе слегка модифицированное правило Сахма с аналогичным показателем изменения количества вакансий, и, как правило, оно позволяет обнаружить спад с впечатляющей скоростью. Действительно, оно указывает на то, что США находились в состоянии рецессии еще в марте.

Не очень хорошо, что и правило Sahm, и правило Michez указывают на то, что рецессия уже наступила. Но если история пестрит заявлениями о том, что в этот раз все будет по-другому (я научилась скептически относиться к стенаниям о том, что у моего сына повысилась толерантность к кислым фруктам), то эти индикаторы содержат реальные предупреждения о вреде здоровью.

Начните с правила Сахма. Как отметил Эрни Тедески из Йельского университета, в период с января по июнь 2024 года рост безработицы был почти полностью обусловлен притоком новых и повторным притоком соискателей в состав рабочей силы. Это говорит о том, что рост безработицы вызван увеличением предложения рабочей силы, а не опасным снижением спроса. В июле также наблюдался рост временной безработицы, который, по словам Тедески, «имеет свою крупицу соли».

Это предупреждение относится и к правилу Мишеза, которое также основывается на изменениях уровня безработицы. И хотя данные о вакансиях исторически были полезным индикатором рынка труда, в последнее время они могут давать ложные срабатывания, если недавнее падение числа вакансий просто отражает нормализацию после экстраординарного пика. За последние несколько лет связь между уровнем безработицы и количеством вакансий, похоже, несколько изменилась, что говорит о том, что история может быть плохим ориентиром для настоящего времени.

В целом, ситуация довольно неопределенная. Возможно, мы находимся в состоянии рецессии, хотя ряд других показателей говорит о том, что это маловероятно. Как насчет индикатора, отражающего эту туманность?

Michaillat и Saez попробовали, определив два порога, между которыми уверенность возрастает от нуля до 100 процентов. Нижний порог, принятый в марте, - это самый низкий уровень их индикатора, который преодолели все рецессии с 1960 года. Верхний порог - это самый высокий уровень индикатора, который все рецессии преодолели.

Они определяют вероятность того, что мы находимся в рецессии, как долю того, как текущий показатель находится между нижним и верхним порогом. По последним данным, это 40 процентов.

Если вы не можете понять, о чем идет речь, подумайте об этом так. Предположим, что у моего сына всегда болел живот после шести клубничек, но при каждой боли в животе он съедал не менее 10. Если съесть восемь клубничек, то этот показатель будет означать, что вероятность того, что у Каспара заболит живот, составляет 50 процентов.

Если вы все еще чешете голову, то, честно говоря, я тоже. Помимо того, что академики действительно описывают вероятность, а не некий «индекс доверия», этот метод кажется довольно чувствительным к выбранному временному периоду. Если бы ученые вернулись в 1930-е годы, их верхний порог был бы ниже, что повысило бы вероятность нынешней рецессии до 67 процентов.

Основная проблема здесь заключается в том, что с 1960 года было девять рецессий, а этого недостаточно, чтобы выявить закономерности, которые бы точно сохранились в причудливый постпандемический период. Так что, с извинениями перед моим сыном и инвесторами, некоторое разочарование неизбежно.

Сумайя Кейнс

Подготовлено ProFinance.Ru по материалам The Financial Times

MarketSnapshot - ProFinance.Ru в Telegram

По теме:

Японские акции подскочили, а иена упала после заявлений Банка Японии

Оставьте стратегию покрытых коллов пенсионерам, она не спасает от обвалов