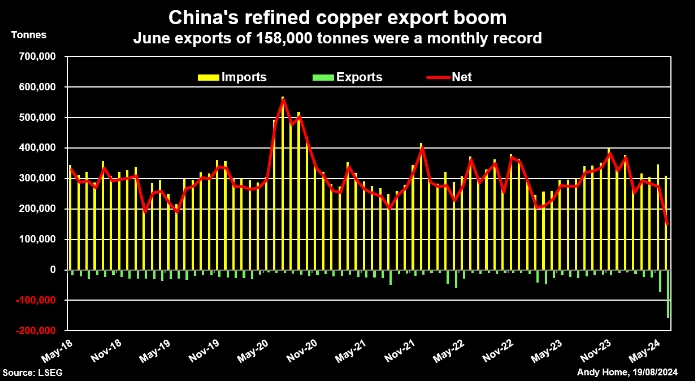

Крупнейший в мире покупатель меди — Китай — отгрузил на экспорт беспрецедентные 158 тыс. метрических тонн рафинированной меди в июне 2024 г. Экспорт в первой половине 2024 года в размере 302 000 тонн уже превысил объем за любой полный календарный год с 2019 г.

Этот факт подорвал оптимистичный настрой относительно ограниченного предложения и циклического восстановления спроса.

Низкие значения индеков китайских менеджеров по закупкам (PMI) показывают, что активность в производственном секторе страны в июле упала до пятимесячного минимума.

Однако слабость спроса — это только часть истории.

Быстрорастущее внутреннее производство и поток африканского импорта насытили местный рынок. А затем свирепое давление на цену контрактов на CME в мае открыло столь же необычное экспортное арбитражное окно для оттока этого профицита производства из Китая за рубеж.

Импорт и экспорт рафинированной меди Китаем. Желтый цвет — импорт в Китай помесячно, зеленый — экспорт из Китая, красный — сальдо между импортом и экспортом.

По данным Shanghai Metal Market, в первой половине года Китай произвел 5,9 млн тонн рафинированной меди. Это на 6,5% больше, чем в том же периоде годом ранее, прирост составил 359 100 тонн.

Высокие темпы роста противоречат ожиданиям падения внутреннего производства после того, как в марте металлургические заводы страны взяли на себя обязательство сократить объемы производства из-за нехватки сырья (медного концентрата).

Действительно, в последние месяцы многие металлургические заводы останавливались на техническое обслуживание, но в целом это привело лишь к замедлению темпов сверхбыстрого расширения. Рост объемов выплавки меди совпал с периодом импорта высококачественной рафинированной меди.

Хотя экспортный всплеск значительно сократил чистый спрос Китая на международном рынке, импорт страны остался сильным. Объем вырос на 16% в годовом исчислении до 1,9 млн тонн за первые шесть месяцев 2024 года.

Китай также импортировал значительно больше лома меди: объем импорта увеличился на 18% в годовом исчислении до 1,2 млн тонн в январе—июне.

Китайский спрос должен был быть сверхсильным, чтобы поглотить одновременное сочетание большего внутреннего и большего импортного предложения. Очевидно, что он был недостаточно силен.

Конго

Основным драйвером более высокого импорта меди в Китай стала Демократическая Республика Конго (ДРК). В прошлом году страна обогнала Перу и стала вторым по величине производителем меди в мире, а также поставила в Китай больше металла, чем крупнейший производитель Чили.

Торговые потоки между двумя странами продолжают ускоряться, при этом импорт Китая подскочил на 91% в годовом исчислении до 698 000 тонн в январе—июне. Июньский показатель в 150 000 тонн стал новым месячным рекордом.

Учитывая доминирующую роль Китая в секторе добычи меди и кобальта в ДРК, торговые потоки между двумя странами неудивительны.

Однако верно и то, что для конголезской меди не существует другого эквивалентного рынка, включая три крупнейшие мировые биржи.

В настоящее время в списке товаров по поставке на Лондонской бирже металлов (LME) имеется только одна конголезская марка — «SCM», производимая компанией La Sino-Congolaise Des Mines с годовой производительностью 82 400 тонн.

Медь ДРК не поставляется по контрактам ни на CME, ни на Шанхайской фьючерсной бирже (ShFE).

Поскольку спрос со стороны Китая оказался недостаточно высоким, чтобы поглотить растущий импорт, конголезский металл хлынул на внутренний рынок, что привело к снижению как наценок, так и цен в ущерб местным медеплавильным заводам.

Качество импорта

Ограниченный список марок меди, подлежащих поставке на CME, является одной из причин, по которой контракты в США оказались столь сильно сокращены во втором квартале.

Запасы сократились до всего лишь 8 117 тонн в начале июля, поскольку короткие позиции обнаружили, что возможности физических поставок в основном ограничены брендами из США, Канады или Латинской Америки.

С тех пор запасы увеличились до 23 620 тонн, но это был мучительно медленный процесс.

Когда в мае давление было наиболее острым, медь на CME торговалась с премией в $1100 за тонну по сравнению с медью на LME. Но и там и там цена была намного выше, чем в Шанхае.

В результате у китайских производителей появилась редкая возможность экспортировать излишки металла.

В июне Китай отправил в США 16 000 тонн рафинированной меди, что является крайне необычным явлением. Но металл не может быть поставлен против коротких позиций CME, поскольку в списке компаний-поставщиков на биржу нет китайских брендов.

Однако китайский металл можно поставлять на Лондонскую биржу металлов (LME), которая в настоящее время принимает 22 китайские марки меди.

Большая часть китайского экспорта направляется в Южную Корею и Тайвань — места поставок товаров на LME.

В феврале запасы LME включали всего 400 тонн китайской меди. К концу июня этот показатель резко вырос до 121 700 тонн, при этом китайский металл составил почти 54% от общего объема зарегистрированных запасов.

Если бы между CME, LME и ShFE существовал бесперебойный физический арбитраж, Китай мог бы осуществлять прямые поставки на CME или перенаправлять излишки конголезской меди в Соединенные Штаты.

Реальность оказалась мучительным примирением региональных дисбалансов. Китайские излишки перемещаются на Запад, но в основном через склады LME в Азии.

LME, по крайней мере, становится потенциальным рынком последней инстанции для конголезской меди. Она получила свои первые 500 тонн металла марки SCM в июне.

Напротив, доля поставок товаров CME в мировом производстве сокращается.

Аналитики BNP Paribas подсчитали, что объем поставляемой меди сократился с семи миллионов тонн в 2010 году до примерно четырех миллионов.

Недостатком CME является то, что она осуществляет деятельность только с внутренними пунктами поставки товаров, что делает ее уязвимой для более широкой торговой политики США в отношении Китая, России и других стран, которые считаются проблемными.

Но хотя возможности физических поставок остаются ограниченными, повторение майского кризиса не исключено.

Иллюзия

Рассматривая китайский экспорт меди как простой сигнал слабого спроса, мы упускаем из виду влияние чрезвычайного сокращения на CME и расхождение в вариантах поставки товара на трех биржах.

Спрос на медь в Китае может быть ниже ожидаемого, но он не рухнул с обрыва. Государственная исследовательская компания Antaike прогнозирует рост потребления на 2,5% в этом году.

Тем временем экспортный бум Китая, по всей видимости, идет на спад: объем поставок за рубеж в июле упал до 70 000 тонн.

Запасы ShFE снижаются с начала июля и сейчас составляют 262 206 тонн, что на 75 000 тонн ниже пикового значения в июне.

Импортная премия Яншань, которая в мае упала до отрицательных значений, выросла до 53 долларов за тонну.

Возможно, пройдет совсем немного времени, и часть экспортируемой Китаем продукции вернется на родину.

Подготовлено Profinance.ru по материалам Bloomberg

MarketSnapshot - ProFinance.Ru в Telegram

По теме:

Экспорт меди из Китая снизился на фоне восстановления внутреннего спроса