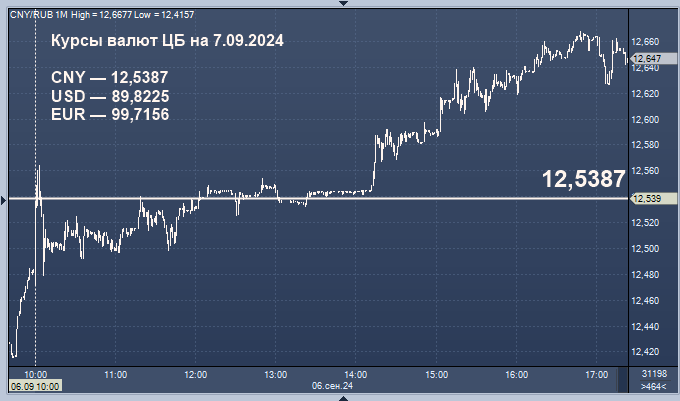

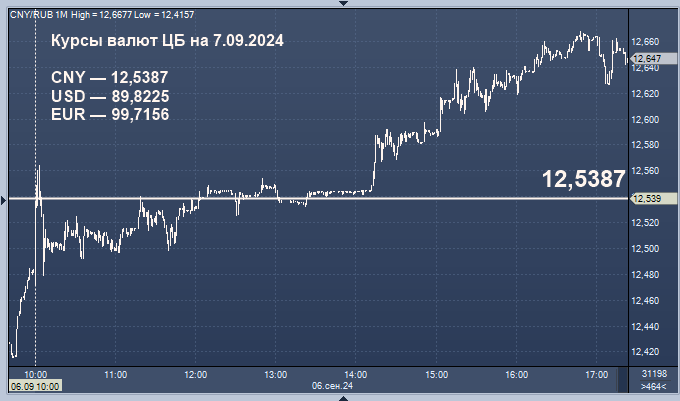

- 89,8225 рубля за 1 доллар

- 99,7156 рубля за 1 евро

- 12,5387 рубля за 1 китайский юань

- 28,3075 рубля за 1 белорусский рубль

- 33,3021 рубля за 1 грузинский лари

- 24,4581 рубля за 1 дирхам ОАЭ

- 10,7020 рубля за 10 индийских рупий

- 18,5991 рубля за 100 казахстанских тенге

- 26,7783 рубля за 10 таиландских батов

- 26,4654 рубля за 10 турецких лир

- 21,8605 рубля за 10 украинских гривен

Таким образом, по официальному курсу ЦБ доллар вырос к рублю на 12 копеек, евро вырос к рублю на 52 копейки, а китайский юань вырос к рублю на 3 копейки по сравнению с официальным курсом пятницы.

Китайский юань заметно укрепляется на Московской бирже днем в пятницу, рубль усилил снижение перед выходными днями. Торги долларом и евро не проводятся на Московской бирже с 13 июня из-за санкций. В связи с этим наиболее подходящими ориентирами колебаний курса (в том числе для внебиржевого рынка) являются котировки однодневного фьючерсного контракта с автопролонгацией на курс "доллар США - российский рубль" (USDRUBF) и такого же контракта на курс "евро - российский рубль" (EURRUBF), пишет Интерфакс. "Биржевой курс юаня на этой неделе резко подскочил на фоне усугубления дефицита юаневой ликвидности и роста ее стоимости, при этом проблема уже привлекает внимание финансовых властей, что увеличивает шансы ее разрешения. Тем временем в ближайшие сессии нельзя исключать новых локальных максимумов китайской валюты и ее возвращения в район 12,9 руб., к пикам с середины апреля. Важная среднесрочная поддержка для юаня расположена на 12,10 руб. Потенциальное ужесточение монетарной политики ЦБ РФ может несколько поддержать рубль в том числе против доллара и евро, но в целом российская валюта в условиях сохранения геополитической напряженности остается во власти продавцов", - отмечает аналитик ИК "Велес Капитал" Елена Кожухова.

Банки, наращивая валютное корпоративное кредитование, сокращают объем ликвидных активов в юанях, что провоцирует увеличение потребности в краткосрочных юанях на рынке, говорится в обзоре рисков финансовых рынков за август, опубликованном Банком России. "Частично рост юаневого кредитования был обусловлен замещением кредитов в "токсичных" валютах, однако 41% прироста пришелся на новые валютные кредиты. При этом в условиях действия валютных ограничений основным источником фондирования банков в юанях являются депозиты компаний, которые достаточно волатильны. В случае оттока депозитов для балансировки ОВП банки вынуждены обращаться к валютным свопам", - подчеркивает регулятор. Для стабилизации ситуации на валютном рынке в условиях действующих санкций банковскому сектору "целесообразно сокращать валютизацию активов, в том числе ограничивать рост валютного кредитования", полагает ЦБ. "Операции "валютный своп" Банка России не могут являться инструментом фондирования валютных активов, а служат механизмом стабилизации в условиях краткосрочных всплесков на внутреннем валютном рынке", - подчеркивается в обзоре регулятора. В августе ставки на рынке валютных свопов значительно возросли, Банк России расширил лимит предоставления средств, констатирует ЦБ. Пиковое значение спроса пришлось на конец месяца, 30 августа вмененная ставка достигла 50%, а объем предоставленных Банком России средств составил 35,2 млрд юаней.

Крупнейший российский банк ситуацию с кредитами в юанях описывает несколько иначе, чем ЦБ. Новых кредитов в юанях из-за дефицита ликвидности в этой валюте практически нет, и эта ситуация наблюдается уже давно, говорил ранее на этой неделе старший вице-президент, руководитель блока "Финансы" Сбербанка Тарас Скворцов. Значимый объем кредитов в юанях на балансах банков в этом году и конце прошлого года был связан с конвертацией в них задолженности в долларах и евро, отмечал он. Дефицит юаней на российском рынке сохраняется, ситуация остается острой, перспектив для ее улучшения пока не наблюдается, заявил Скворцов. "Что касается ситуации на рынке в целом, то мы ее можем оценивать по динамике ставок. И мы видим, что ставки, они особенно к концу месяца скачут до очень больших значений. Они превышают даже ставки в рублях, причем в несколько раз, в два раза, например. И это, очевидно, говорит о том, что проблема остается острой. Конечно, спасибо регулятору, потому что он периодически выходит на рынок, и за счет увеличения лимита свопов помогает этот пожар тушить. Но на систематической основе пока дефицит остается, и уровень ставок за год, например, вырос довольно сильно", - отметил банкир. "Ожидать, что в ближайшее время ситуация станет намного лучше, я бы не стал", - подчеркнул топ-менеджер Сбербанка.

ЦБ объявил о запуске нового инструмента постоянного действия по предоставлению юаней - сделки своп по продаже юаней за рубли с их последующей покупкой на срок один день - в январе 2023 года с целью помочь валютной ликвидностью кредитным организациям, когда доступ к ней затруднен по не зависящим от них причинам. Кроме того, данный инструмент направлен на поддержку отдельных сегментов валютного рынка, в том числе на ограничение волатильности курсов и процентных ставок по данной иностранной валюте в случае возникновения временных дисбалансов. С 7 августа ЦБ увеличил лимит продажи юаней в рамках проведения операций "валютный своп" с 25 млрд до 30 млрд юаней в день. Сильное увеличение продажи валюты на Московской бирже в рамках операций "валютный своп" пришлось на период с 28 августа по 5 сентября. В эти дни Банк России продавал от 25 млрд до 35 млрд юаней в день, 4 сентября - 29,2 млрд юаней, 5 сентября - 29,7 млрд юаней, в то время как в предыдущие дни объем операций не превышал 15 млрд юаней в день.

Реальный эффективный курс рубля в августе, по предварительным данным, снизился на 5,3% относительно июля и сейчас находится чуть ниже своего среднего значения последних лет (-1,7% к медиане с января 2015 года по август 2024 года), говорится в комментарии ЦБ. Ранее сообщалось, что реальный эффективный курс рубля в июле укрепился на 1,8% к июню (ослаб год к году на 5,2%). Волатильность рубля в августе выросла и находится примерно на уровне конца 2022 года, подчеркнул ЦБ. Рубль по итогам августа ослаб по отношению к основным иностранным валютам на 1,8-8,0%. ЦБ отмечает, что изменения в отдельных валютных парах сильно различались вследствие усиления сегментации валютного рынка.

В августе впервые с введения санкций в отношении группы "Московской биржи" наблюдались значительные расхождения между официальными курсами доллара и евро к рублю и кросс-курсами, рассчитанными через биржевые котировки юань-рубль. "Отчасти это объясняется сокращением возможностей для проведения арбитражных сделок отдельными участниками рынка, имеющими возможность проведения валютных операций на российском и иностранных валютных рынках", - подчеркнул ЦБ. Крупнейшие экспортеры в августе сократили продажу валюты на 1% - до $11,9 млрд по сравнению с $12 млрд в июле, говорится в обзоре рисков финансовых рынков за август, подготовленном ЦБ, пишет Интерфакс.

Отношение чистых продаж валюты к валютной экспортной выручке крупнейших экспортеров в июне 2024 года (эту информацию ЦБ дает с лагом) составило 116%, увеличившись на 8 процентных пунктов (п.п.) относительно мая 2024 года за счет продаж накопленной ранее для выплаты дивидендов валюты. Стабилизация валютного рынка, наблюдавшаяся в июле, сменилась повторным ростом волатильности в августе, отмечает ЦБ. За месяц официальный курс рубля к доллару США ослаб на 5,6%, биржевой курс рубля к юаню снизился на 1,8%. Ослабление юаня относительно доллара США на российском рынке происходило на фоне изменения структуры валютных торгов (ряд участников стали активнее заключать сделки на внебиржевом рынке) и перестройки каналов расчетов в условиях санкций, пояснил регулятор.

Федеральный бюджет РФ в январе-августе, по предварительным данным, был исполнен с дефицитом в размере 331,4 млрд рублей, свидетельствует краткая ежемесячная информация Минфина. За семь месяцев, по уточненным данным министерства, бюджет был исполнен с дефицитом 1,098 трлн рублей (предварительная оценка Минфина составляла 1,362 трлн рублей). Таким образом, в августе предварительно наблюдался профицит в размере 767 млрд рублей. Доходы за восемь месяцев были на уровне 23 трлн 028,9 рублей, расходы - 23 трлн 360,4 рублей. Ненефтегазовый дефицит составил 7,887 трлн рублей. Нефтегазовые доходы в январе-августе были на уровне 7,555 трлн рублей, ненефтегазовые - 15,474 трлн рублей. В первом полугодии, по уточненной оценке Минфина, дефицит составил 602,4 млрд рублей (была учтена информация о суммах, подлежащих зачету в счет налогов и сборов, зачисляемых в федеральный бюджет, в рамках механизма ЕНС). Таким образом, в июле дефицит был в размере 496 млрд рублей.