За последние три месяца динамика экспорта зерна из Украины была динамичной: цены изначально росли в начале 2024–2025 маркетингового года (июль—июнь), а затем последовала тенденция к снижению по мере изменения динамики спроса.

Однако стране удалось обеспечить отгрузку почти вдвое большего объема зерна из своего морского порта, чем в предыдущем году, несмотря на трудности в период выращивания и сбора урожая.

Экспорт зерна

С момента создания собственного черноморского коридора в августе 2023 года после окончания Черноморской зерновой инициативы Украина быстро нарастила экспорт зерна.

Спрос оставался устойчивым, при этом экспорт зерна в сезоне 2024–25 (июль—июнь) почти удвоился до 12 млн тонн, по сравнению с 8,3 млн тонн в предыдущем году, согласно данным аграрного министерства по состоянию на 21 октября. Сюда входит 7,2 млн тонн пшеницы, что на 80% больше в годовом исчислении, и 3,8 млн тонн кукурузы, что на 18,3% больше. Более того, зависимость от глубоководных портов привела к снижению на 13% в годовом исчислении ранее значимого маршрута через Констанцу.

Несмотря на эти рекордные уровни экспорта, Украина столкнулась с проблемами, связанными с сокращением производства из-за засушливой погоды, что привело к неурожаю в сезоне 2024–25 гг. Прогнозируется, что страна произведет 25 млн тонн кукурузы, что на 7,5 млн тонн меньше, при этом фермеры уже собрали более 50% площади. Производство пшеницы также сократилось, было собрано 22,4 млн тонн, что на 600 000 тонн меньше. С началом посевной для урожая пшеницы 2025 года Украина достигла 75% прогнозируемой площади раньше прошлогоднего графика. Следовательно, ожидается, что экспорт сократится: пшеницы на 16% до 15,6 млн тонн, а кукурузы на 25,4% до 22 млн тонн, согласно данным S&P Global Commodity Insights. Чтобы обеспечить достаточные местные поставки, правительство ввело квоту на экспорт пшеницы в размере 16,2 млн тонн.

Динамичный мировой спрос

В настоящее время Испания лидирует как крупнейший импортер украинской пшеницы с 1,6 млн тонн в этом сезоне. Индонезия следует за ней с 944 000 тонн, а Вьетнам с 478 000 тонн. Египет, Алжир и Бангладеш также конкурентоспособны в поставках пшеницы из России или Украины. В последнее время цены на украинскую пшеницу стали более конкурентоспособными в Бангладеш, предлагая цены 277 долларов за тонну, что на 4–5 долларов за тонну ниже, чем у российской пшеницы, с расходами на перевозку в размере 45 долларов за тонну.

«Украина теперь намного более конкурентоспособна», — цитирует S&P Global одного из покупателей.

Кроме того, некоторые продавцы ожидали перехода на украинскую пшеницу после того, как Россия объявила, что будет продавать напрямую государственным покупателям без посредников.

«Возможно, некоторые направления перейдут на Украину», — предполагает другой продавец.

Между тем год сбыта кукурузы только начался (октябрь—сентябрь), и Испания снова лидирует как главный импортер ЕС в начале сезона, что обусловлено высоким спросом со стороны кормовой промышленности ЕС. Конкурентный покупательский интерес возник из Испании, Италии, Нидерландов и Португалии, поскольку покупатели считают морскую торговлю более рентабельной, чем железнодорожные перевозки из стран Восточной Европы.

Источник на итальянском комбикормовом заводе сообщил:

«Готовые платить — это те, для кого доставка из стран Восточной Европы по железной дороге обходится гораздо дороже».

В предыдущем маркетинговом году (2023–24) Испания увеличила импорт украинской кукурузы, увеличив его на 60% за первые восемь месяцев 2024 года по сравнению с тем же периодом 2023 года. Украинская кукуруза составила более 60% от общего импорта кукурузы в Испанию с января по август 2024 года. В течение первой недели октября цена на базисе CIF, Испания, Средиземноморье составляли $250/т для поставки на месяц вперед, а покупательский интерес составлял около $230. Однако 21 октября предложения упали до $243/т, а покупающая сторона выставляла цены на уровне $230.

Однако высокие цены несколько снизили конкурентоспособность украинской кукурузы на рынке ЕС, особенно по сравнению с такими конкурентами, как Бразилия и США.

Трейдер из Испании заявил:

«Я думаю, что американское происхождение станет движущей силой», подчеркнув снижение конкурентоспособности украинской кукурузы.

Источник с испанского комбикормового завода добавил:

«Сейчас доминирующим рынком ценообразования являются США».

Тем временем Турция стала привлекательным местом назначения для украинской кукурузы, при этом покупательский интерес достиг $239/т во вторую неделю октября для поставки на месяц вперед. Недавно турецкое правительство снизило импортную пошлину со 130% до всего лишь 5% для поставок до 1 миллиона тонн до 31 декабря, подстегнув покупателей искать спотовые поставки. Однако это привело к падению внутренних цен, что сделало турецкую внутреннюю кукурузу более конкурентоспособной и впоследствии снизило спрос на украинскую кукурузу. Цены на базисе CIF, порт Мармара упали с $239 в начале октября до $232/т 21 октября с поставкой в ноябре. Platts оценила украинскую кукурузу FOB POC в $216/т 21 октября, что на $6 ниже, чем на предыдущей неделе.

Другим ключевым направлением для украинской кукурузы является Китай. Однако за первые девять месяцев 2024 года экспорт кукурузы из Украины в Китай упал на 34% в годовом исчислении, а Бразилия и США, как ожидается, станут основными поставщиками в сезоне 2024–25. Это ожидаемое снижение во многом обусловлено низким предложением Украины и ограниченным спросом, поскольку правительство Китая ввело ограничения на импорт кукурузы для поддержки внутренних цен и производства. Ранее Украина поставляла 35% импорта кукурузы в Китай, но данные за август 2024 года показали резкое падение: импорт из Украины резко упал до 167 000 тонн по сравнению с 675 000 тонн в июле и на 48% по сравнению с августом 2023 года.

Использование кукурузы и пшеницы в кормовой промышленности Европы и Северной Африки

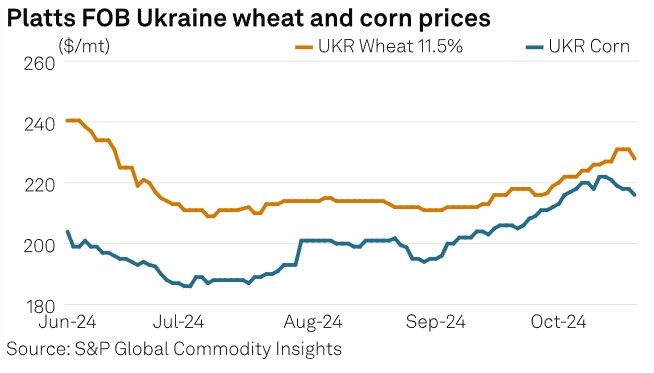

Разница в ценах между фуражной пшеницей и кукурузой в Украине сократилась с августа по октябрь из-за падения цен на фуражную пшеницу, вызванного обильным мировым предложением. Это снижение привело к замене кукурузы на 2% -8% на нескольких европейских комбикормовых заводах. Участники рынка в Испании подсчитали, что эта общая замена приведет к тому, что с октября по декабрь будет использоваться примерно на 2% меньше кукурузы и на 2% больше пшеницы. Трейдер по закупкам на испанском комбикормовом заводе отметил, что импортная пшеница стала более конкурентоспособной, чем кукуруза, поскольку внутренний спрос уже использовал значительные объемы пшеницы и ячменя. Трейдер добавил:

«В пшенице больше белка, поэтому это обычно склоняет чашу весов в пользу пшеницы».

Platts оценил украинскую пшеницу FOB POC в $228/т 21 октября, снижение цены на $1 по сравнению с предыдущей неделей.

Напротив, ситуация в Северной Африке существенно отличалась. Марокканские комбикормовые заводы в основном полагаются на кукурузу, которая более доступна и стабильна по цене. Следовательно, даже когда цены на кормовую пшеницу падают, переход с кукурузы на кормовую пшеницу происходит только в небольших пропорциях. Эта ограниченная гибкость обусловлена двумя основными факторами: комбикормовые заводы не могут полностью заменить кукурузу кормовой пшеницей, а производимый корм в основном предназначен для птицы, у которой другие диетические потребности по сравнению со жвачными животными или свининой. В то время как жвачные животные могут потреблять кормовую пшеницу, птица получает наибольшую пользу от кукурузы, что дает оптимальные результаты для преобладающих в регионе видов птицы.

Источник с марокканского комбикормового завода сообщил:

«Европейские комбикормовые заводы могут легко перейти с кормовой кукурузы на кормовую пшеницу, но мы по-прежнему в основном используем кукурузу».

Подготовлено ProFinance.Ru по материалам S&P Global.

MarketSnapshot - ProFinance.Ru в Telegram

По теме:

Засуха в России и Украине угрожает следующему урожаю пшеницы

Прогноз урожая зерна в России остается на уровне 132 млн тонн в 2024 году

ИКАР прогнозирует в России урожай пшеницы в 2024 г. на уровне 83,2 млн тонн