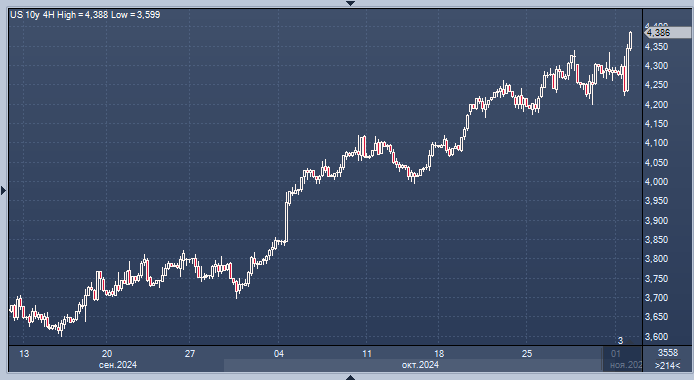

График доходности 10-летних гособлигаций США интервалами в 4 часа

Доходность казначейских облигаций завершает неделю ростом, поскольку трейдеры стремятся минимизировать риски, связанные с предстоящими выборами в США, возможным снижением процентных ставок и тремя крупными аукционами по размещению облигаций в США.

В пятницу доходность по всей кривой выросла, изменив тенденцию к снижению, которая наблюдалась после того, как данные показали, что экономика создала всего 12 000 рабочих мест в прошлом месяце из-за погодных условий и забастовок.

Долгосрочные облигации показали наибольший рост на дневных торгах в Нью-Йорке, в то время как ключевой показатель доллара достиг своего самого высокого уровня закрытия с июля.

«Сейчас важно смотреть на ситуацию в комплексе», — сказал Мохамед Эль-Эриан, президент колледжа Квинс в Кембридже и обозреватель Bloomberg Opinion, в эфире Bloomberg TV. «Намечаются важные события».

Трейдеры ожидают, что политики снизят ставки на четверть процентного пункта 7 ноября и снова 18 декабря, закладывая в цену 44 базисных пункта к концу года. Они прогнозируют, что к концу января совокупное снижение составит 57 базисных пунктов, что предполагает возможность того, что чиновники Федеральной резервной системы (ФРС) приостановят свои сокращения в начале следующего года.

В отличие от прошлого месяца, когда несколько банков изменили свои прогнозы ФРС на основе более сильных, чем ожидалось, данных по занятости, октябрьский отчёт подтвердил широко распространённый прогноз о снижении ставки на четверть процентного пункта на следующей неделе и в декабре. Citigroup по-прежнему ожидает снижения на полпроцента в декабре.

В отчёте о занятости за пятницу указано, что в октябре было создано всего 12 000 рабочих мест, а из-за сильных ураганов и крупной забастовки данные оказались значительно ниже среднего прогноза экономистов в 100 000. Общее количество рабочих мест за предыдущий месяц было пересмотрено в сторону понижения с 254 000 до 223 000.

«Хотя ФРС, вероятно, учтёт часть слабых показателей за октябрь в разовых факторах, мягкость сегодняшних данных говорит о том, что ФРС продолжит смягчение на заседании на следующей неделе», — сказала Линдси Роснер, глава отдела многоотраслевых инвестиций в ценные бумаги с фиксированным доходом в Goldman Sachs Asset Management. «Небо проясняется для снижения на 25 базисных пунктов в ноябре».

По мнению Кевина Фланагана, руководителя отдела стратегии по инструментам с фиксированным доходом в WisdomTree, пауза в цикле снижения ставок ФРС после ещё двух снижений на четверть процентного пункта в 2024 году, скорее всего, приведёт к тому, что доходность казначейских облигаций останется на текущем уровне.

Что говорят стратеги Bloomberg.

«Низкая уверенность частично обусловлена президентскими выборами в США во вторник и заседанием Федеральной резервной системы в четверг. Если бы не эти два ожидаемых события, большой промах по основным данным о зарплатах и пересмотры в сторону понижения привели бы к гораздо большему снижению доходности», — считает Элис Андрес, стратег.

Ранний и кратковременный рост казначейских облигаций был вызван краткосрочными политическими соображениями, что привело к снижению доходности двухлетних облигаций на целых 10 базисных пунктов. Однако эти движения вскоре потеряли импульс после того, как индикатор производственной активности США показал больший, чем ожидалось, рост цен, уплачиваемых компаниями.

В конце торгов в Нью-Йорке доходность колебалась около сессионных максимумов, при этом двухлетние облигации выросли на 3,5 базисных пункта до 4,20%. Движение было более значительным для более долгосрочных бенчмарков, при этом доходность 10- и 30-летних облигаций выросла почти на 10 базисных пунктов.

Доходность выросла примерно на 60 базисных пунктов в течение октября, в результате чего индекс долга Bloomberg зафиксировал самый большой месячный убыток с 2022 года. В преддверии пятничных данных трейдеры на рынках опционов хеджировали риски от более глубокой распродажи казначейских облигаций и ликвидировали позиции в ожидании рисковых событий на следующей неделе.

Волатильность растёт, поскольку Камала Харрис и Дональд Трамп соревнуются в напряжённой гонке за Белый дом 5 ноября. Индекс ICE BofA Move, тщательно отслеживаемый показатель волатильности рынка облигаций США, закрылся на самом высоком уровне в этом году на этой неделе, показывая, что трейдеры платят за защиту от возросшей турбулентности. ФРС соберётся 7 ноября, всего через два дня после голосования.

«В ближайшее время есть вероятность неопределённости, связанной с выборами», — заявил Роджер Халлам, глобальный руководитель по ставкам в Vanguard.

По его словам, недавние данные свидетельствуют о том, что результаты политики ФРС в следующем году могут быть более значительными, что также может привести к росту волатильности рынка.

Инвесторам, работающим с облигациями, предстоит столкнуться с тремя аукционами казначейских облигаций. В понедельник будет продана трёхлетняя облигация, а во вторник и среду — крупные квартальные выпуски 10-летних и 30-летних облигаций.

Каждая продажа будет проводиться на день раньше обычного, что может усложнить подготовку для дилеров. Кроме того, в понедельник в Японии будет банковский выходной, что ещё больше сократит время на подготовку к аукционам.

«В ближайшее время ситуация на рынке будет неопределённой, и инвесторы будут менее склонны к риску», — отметил Халлам. «Мы делаем небольшую уступку перед следующим выпуском казначейских облигаций, чтобы обеспечить более гладкое проведение аукциона».

Подготовлено ProFinance.Ru по материалам Bloomberg

MarketSnapshot - ProFinance.Ru в Telegram

По теме:

Доллар растет на фоне скачка доходности после слабых аукционов